Soigneusement! Beaucoup de texte.

L'écart acheteur-vendeur est la différence entre le prix le plus bas demandé pour un actif et le prix acheteur le plus élevé. Les actifs liquides, tels que Bitcoin, ont des spreads plus faibles que les actifs moins liquides avec un volume de transactions plus faible.

Un glissement se produit lorsque le prix de transaction résultant diffère de la demande initiale, ce qui se produit souvent lorsque les ordres de marché sont exécutés. Si le marché est instable ou insuffisamment liquide pour que votre ordre soit exécuté, le prix final de l'ordre peut changer. Pour éviter le glissement d'actifs à faible liquidité, vous pouvez essayer de diviser l'ordre en ordres plus petits.

Introduction

Lorsque vous vendez et achetez des actifs sur une bourse de crypto-monnaie, n’oubliez pas que les prix du marché sont directement liés à l’offre et à la demande. En outre, il est important de prendre en compte le volume des transactions, la liquidité du marché, les types d’ordres et les conditions générales du marché qui peuvent vous empêcher de finaliser une transaction au prix souhaité.

Acheteurs et vendeurs s'efforcent d'obtenir le meilleur prix pour eux-mêmes, ce qui crée un écart entre les offres des deux parties (spread bid-ask). En fonction du montant et de la volatilité de l'actif que vous allez négocier, il existe également un risque de dérapage (plus d'informations à ce sujet ci-dessous). Ainsi, avoir une connaissance de base du carnet d’ordres de la bourse vous évitera de nombreuses mauvaises surprises.

Quel est le spread bid-ask ?

L'écart acheteur-vendeur est la différence entre la valeur la plus élevée du prix acheteur, ou prix vendeur, et la valeur la plus basse du prix vendeur du carnet d'ordres. Sur les marchés traditionnels, le spread est souvent créé par les teneurs de marché ou les fournisseurs de liquidités de courtage, tandis que sur les marchés des cryptomonnaies, il résulte de la différence entre les ordres limités des acheteurs et des vendeurs.

Si vous souhaitez acheter instantanément au prix du marché, vous devrez accepter le prix demandé le plus élevé et favorable au vendeur. Dans le cas d'une vente instantanée, il faudra accepter l'offre la plus basse de l'acheteur. Les actifs plus liquides (tels que le Forex) ont des spreads plus serrés, ce qui signifie que les acheteurs et les vendeurs peuvent exécuter leurs ordres sans changement significatif du prix de l'actif. Cela est principalement dû au volume important de commandes dans le carnet de commandes. Un spread plus large entraînera des fluctuations de prix importantes lorsque des commandes de gros volume seront clôturées.

Les teneurs de marché et le spread bid-ask

La notion de liquidité est très importante sur les marchés financiers. Sur les marchés à faible liquidité, vous pouvez attendre des heures, voire des jours, qu'un autre trader exécute votre ordre.

Créer de la liquidité est important, mais tous les marchés ne reçoivent pas la liquidité dont ils ont besoin uniquement auprès des traders : sur les marchés traditionnels, les courtiers et les teneurs de marché fournissent de la liquidité en échange de bénéfices d'arbitrage.

Le teneur de marché peut utiliser le spread à son avantage en achetant et en vendant simultanément l'actif. En vendant haut et en achetant bas, encore et encore, ils utilisent le spread pour réaliser des bénéfices d’arbitrage. Même un petit spread peut générer des bénéfices importants s’il est négocié en grande quantité tout au long de la journée. En raison de cette concurrence entre les teneurs de marché, les actifs très demandés ont tendance à avoir des spreads plus petits.

Par exemple, un teneur de marché pourrait simultanément acheter du BNB pour 350 $ par pièce et vendre du BNB pour 351 $, créant ainsi un spread de 1 $. Quiconque souhaite négocier instantanément sur le marché devra accepter ces termes et conditions. Le spread représente désormais un pur profit d'arbitrage pour le teneur de marché, qui vend ce qu'il achète et achète ce qu'il vend.

Graphique de profondeur du marché et spread

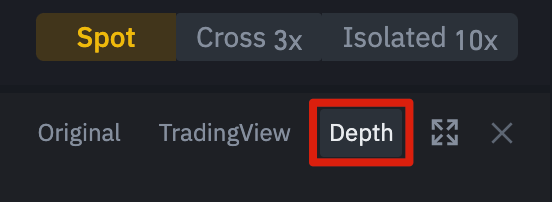

Examinons des exemples réels de crypto-monnaies et la relation entre volume, liquidité et spread. Si vous accédez à la bourse Binance et activez la vue [Depth Charts], vous pouvez voir l'écart acheteur-vendeur. Ce bouton est situé dans le coin supérieur droit du graphique.

Les [graphiques de profondeur] sont des graphiques du carnet de commandes d'un actif. Le graphique vert de l'offre du marché, ainsi que le graphique rouge de la demande, montrent le nombre de candidatures et leur prix. L'écart entre ces graphiques est l'écart acheteur-vendeur, qui peut être calculé en soustrayant le prix acheteur vert du prix vendeur rouge.

Comme nous l’avons déjà dit, il existe une relation entre liquidité et spreads serrés. Le volume des transactions est un indicateur courant de la liquidité, donc avec des volumes plus élevés, nous nous attendons à voir un pourcentage plus faible de l'écart sur le prix de l'actif. En raison de la popularité de certaines crypto-monnaies, actions et autres actifs, il existe une forte concurrence entre les traders qui souhaitent gagner de l'argent sur le spread.

Pourcentage de spread acheteur-vendeur

Vous devez calculer le pourcentage de spread afin de pouvoir comparer les spreads de différentes crypto-monnaies ou actifs si nécessaire. Il est calculé selon la formule suivante :

(Prix demandé – Prix acheteur)/Prix demandé x 100 = Pourcentage à terme

Prenons BIFI comme exemple. Au moment de la rédaction de cet article, le prix vendeur de BIFI était de 907 $ US et son prix acheteur de 901 $ US. Cette différence crée un écart de 6 $. On divise 6 dollars par 907 dollars, puis on multiplie par 100 et on obtient le pourcentage de spread : environ 0,66 %.

Supposons maintenant que le spread Bitcoin soit de 3 $, soit la moitié du spread BIFI. Mais si vous les comparez en pourcentage, le spread Bitcoin n’est que de 0,0083 %. BIFI a également un volume de transactions plus faible, ce qui conforte notre théorie selon laquelle les spreads plus élevés ont tendance à se trouver dans les actifs moins liquides.

Le spread plus faible du Bitcoin conduit à une conclusion : les actifs avec un pourcentage de spread plus faible ont tendance à être beaucoup plus liquides. Lors de l’exécution d’ordres de marché importants, le risque de trop-payé est minime.

Qu’est-ce que le glissement ?

Le slippage est un phénomène courant sur les marchés à forte volatilité ou à faible liquidité. Le slippage est le phénomène lorsqu’une transaction est réalisée à un prix différent des attentes du trader.

Supposons que vous souhaitiez passer un ordre d'achat important sur le marché pour 100 $, mais que le marché n'est pas suffisamment liquide pour exécuter votre ordre à ce prix. En conséquence, vous devrez accepter d'autres commandes (plus de 100 $) jusqu'à ce que votre commande soit exécutée. Cela portera votre prix d’achat moyen au-dessus de 100 $. Ce phénomène est appelé glissement.

En d’autres termes, lorsque vous créez un ordre au marché, la bourse l’analyse automatiquement pour limiter les ordres dans le carnet d’ordres. Le carnet de commandes vous donnera le meilleur prix, mais vous commencerez à élargir la chaîne de commandes s'il n'y a pas assez de volume pour le prix souhaité. En conséquence, le marché exécutera votre commande à un prix différent de celui auquel vous vous attendiez.

Le dérapage des crypto-monnaies est un phénomène courant pour les teneurs de marché automatisés et les bourses décentralisées. La différence peut représenter plus de 10 % du prix attendu en raison de l’instabilité ou de la faible liquidité des altcoins.

Glissement positif

Cependant, un dérapage ne signifie pas toujours un prix pire que prévu. Un dérapage positif peut se produire si les prix du marché baissent lorsque vous passez un ordre d’achat ou augmentent lorsque vous passez un ordre de vente. C’est un phénomène rare, mais sur certains marchés volatils, un dérapage positif est encore parfois observé.

Résistance au glissement

Certains échanges vous permettent de définir manuellement le niveau de résistance au glissement. Cette fonctionnalité est présente dans les teneurs de marché automatisés, tels que PancakeSwap sur Binance Smart Chain et Uniswap d'Ethereum.

En fonction de l'ampleur du glissement, le délai d'exécution de votre ordre peut varier. Si vous définissez le niveau de glissement sur faible, l'ordre prendra beaucoup de temps à être exécuté et, dans certains cas, il ne sera pas exécuté du tout. Si vous fixez une valeur trop élevée, un autre trader ou bot peut vous battre.

Dans ce cas, un déclencheur se produit lorsqu'un autre trader fixe des frais de gaz plus élevés et achète l'actif en premier. Il crée ensuite une autre transaction pour vendre l'actif au prix le plus élevé que l'acheteur est prêt à payer.

Minimiser le glissement négatif

Même si le glissement ne peut pas toujours être évité, il existe plusieurs façons de le minimiser.

1. Au lieu de créer une commande importante, essayez de la diviser en blocs plus petits. Gardez un œil attentif sur votre carnet de commandes : essayez de ne pas passer de commandes dépassant le volume disponible.

2. Si vous utilisez un échange décentralisé, tenez compte des frais de transaction. Certains réseaux facturent des frais très élevés en fonction du trafic sur la blockchain, ce qui peut compenser les bénéfices que vous réalisez en évitant les dérapages.

3. Si vous traitez des actifs peu liquides (par exemple, un petit pool de liquidités), votre activité de trading peut affecter de manière significative le prix de l'actif. Une transaction peut avoir un petit dérapage, mais de nombreux petits dérapages affecteront le prix du prochain bloc de vos transactions.

4. Utilisez les ordres limités. Ils offrent la garantie que vous obtiendrez le prix souhaité ou un meilleur prix lors de vos transactions. Et même si vous devrez sacrifier la vitesse d’exécution des ordres, vous serez sûr de ne pas subir de slippage négatif.

Résumé

Lorsque vous négociez des cryptomonnaies, gardez à l’esprit que le spread ou le slippage peuvent modifier le prix final de vos transactions. Il n'est pas toujours possible d'éviter cela, mais il est important d'y prêter attention au moment de prendre telle ou telle décision. Lors de l'exécution de petites commandes, ces phénomènes peuvent ne pas être ressentis avec autant d'acuité, mais le prix moyen par unité des grosses commandes peut être beaucoup plus élevé que prévu.

Comprendre le dérapage est extrêmement important pour les traders financiers décentralisés. Sans connaissances de base, vous risquez de perdre votre argent en raison d’un front running ou d’un dérapage négatif.