币安合约的价差套利区提供您关于市场中季度合约与其对应现货间的相关套利资讯。

价差套利又称为「日历价差套利」,是一种常见的避险技巧,利用同一代币的 2 个各别到期日合约间的外在价值中的 Delta 值来获利。

合约价格反映了市场对于标的物价格的情绪。在合约市场中,同一种代币的不同结算时间合约会有不同价格。例如,在本文撰写的时间点,季度合约的标记价格为 10,033.3 美元。但双周合约的价格则为 9,973.88 美元。

具有不同到期日的交割合约 (例如,BTCUSDT 季度 220930 与 BTCUSDT 季度 221230 合约) 几乎总是显示不同的价格。

给定资产的合约价格反映了对其现货价格的市场情绪。不像没有到期日的永续合约,交割合约在到期日总是会趋近现货价格。

此趋近行为可让您辨识并预期交割合约价格的趋势,同时利用具备不同到期日的同一资产的现货和合约间的价差来获利。

「价差」是指现货市场资产价格与其季度合约资产 (例如,BTCUSDT 季度 220930 - BTC/USDT) 间的差额,或具有不同到期日的季度合约价格之间的差额 (例如,BTCUSDT 季度 221230 - BTCUSDT 季度 220930)。

价差套利是一种 delta 值中立策略,包含两个方向相反且到期日不同的合约仓位 (现货-合约或是合约-合约),并在一定时间内收集其价差。

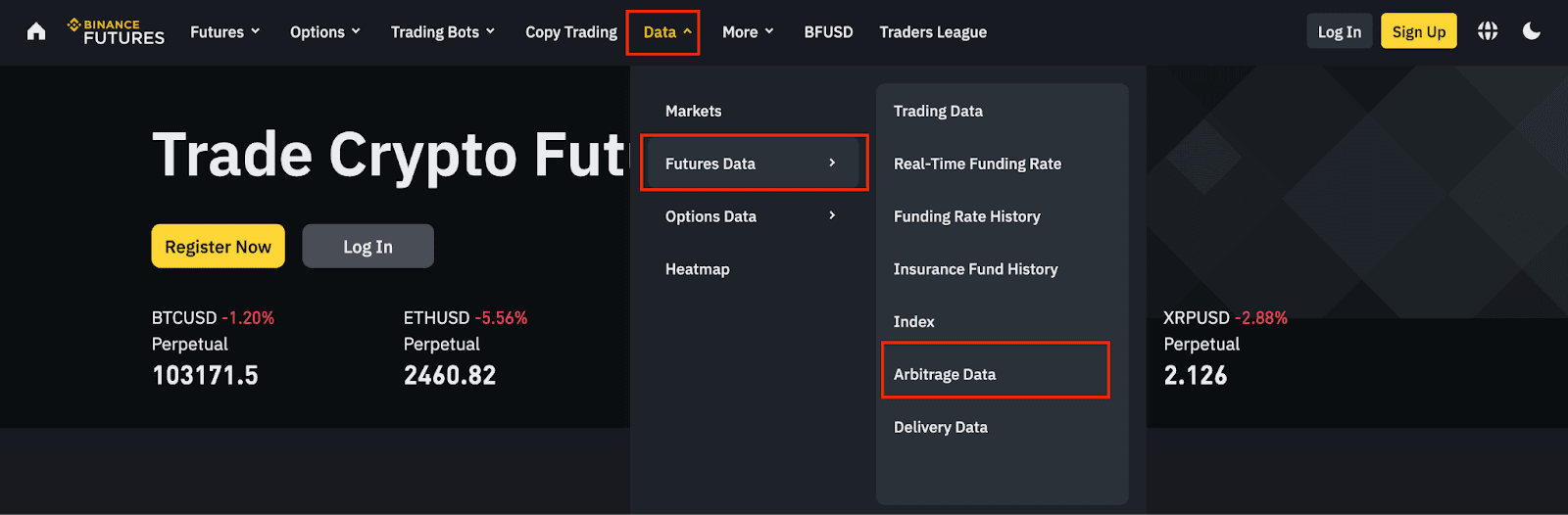

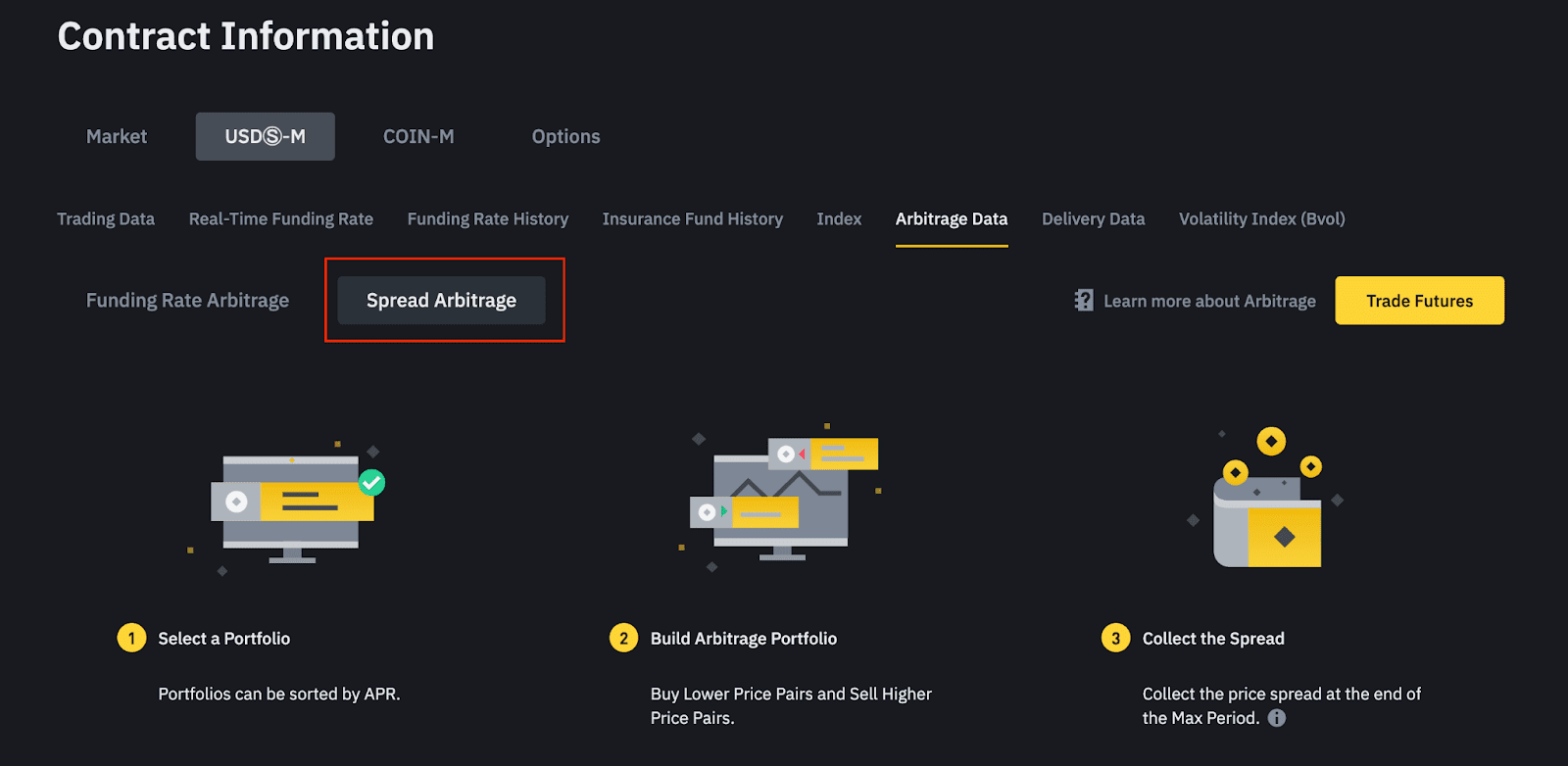

前往币安合约并将鼠标移至【资料】。点击【合约资料】-【套利资料】。接着点击表格上方的【价差套利】。

币安合约的价差套利范例

币安合约展示 U 本位合约与币本位合约的套利资料,涵盖两种价差套利:现货-衍生品与衍生品-衍生品套利。

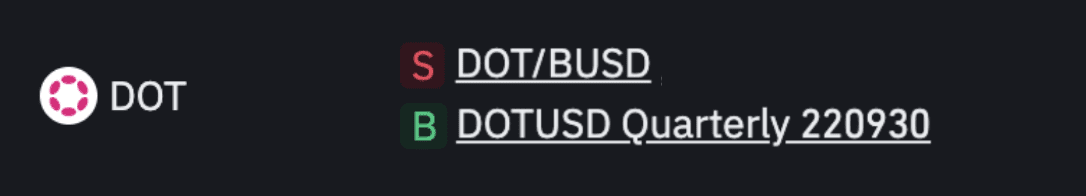

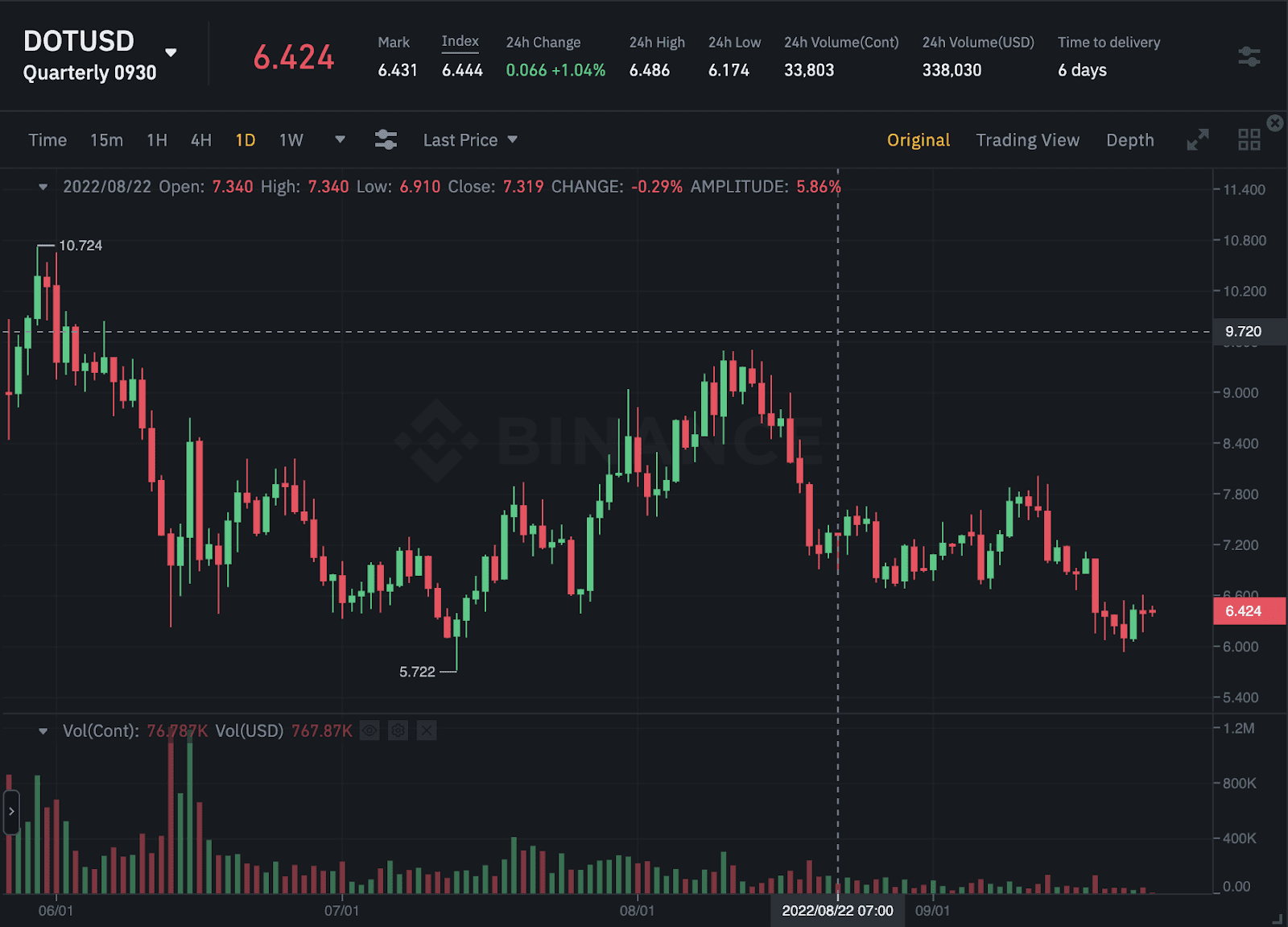

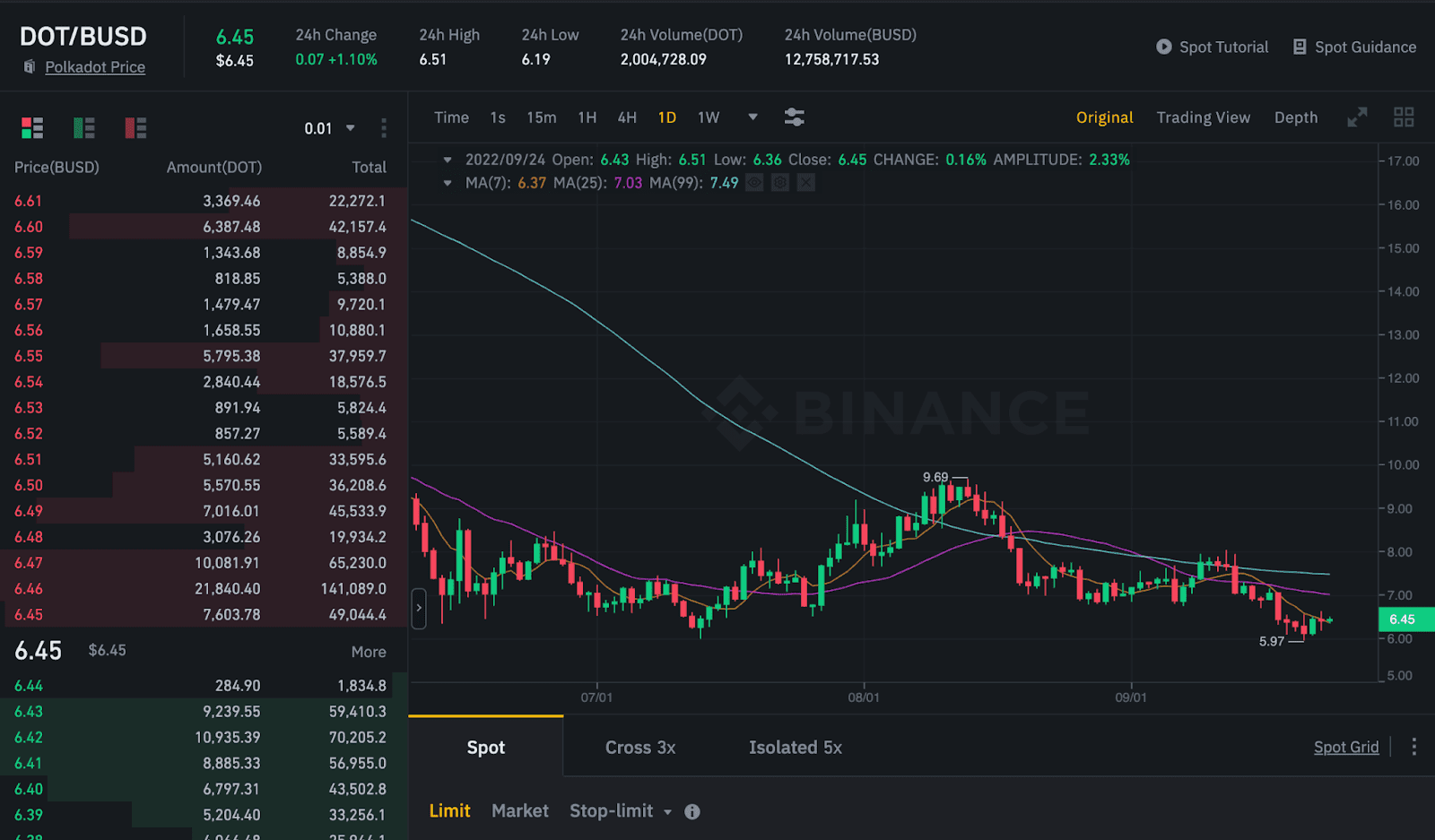

让我们以 DOT 现货与季度合约为例:

对现货-衍生品投资组合而言,价差比率 = (合约价格 - 现货价格) / 现货价格

= (6.424 - 6.45) / 6.45 = -0.4% (交易当下)

由于价差比率为负值,您在现货市场 (即 DOT/USD) 卖出并买入多头季度合约 (即 DOTUSD 季度 220930 ):

假设在 220930 的到期时间 08:00 (UTC),DOT 现货价格从其原始价格下跌 10%:

预期收益 = | 当前价差比率 | * 仓位大小 (USDT)

现在假设在 220930 到期时间 08:00 (UTC),DOT 现货价格从其原始价格上涨 10%:

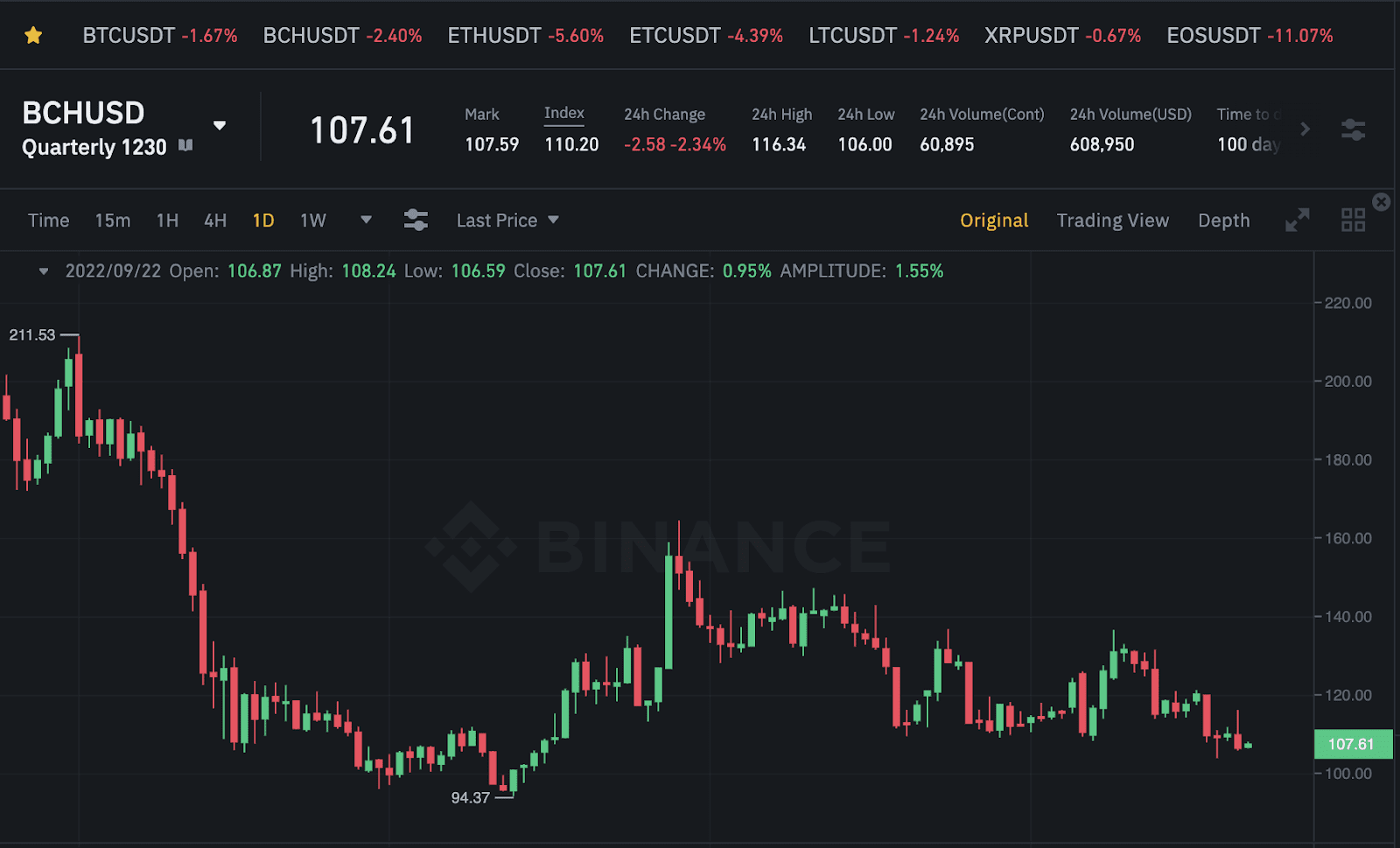

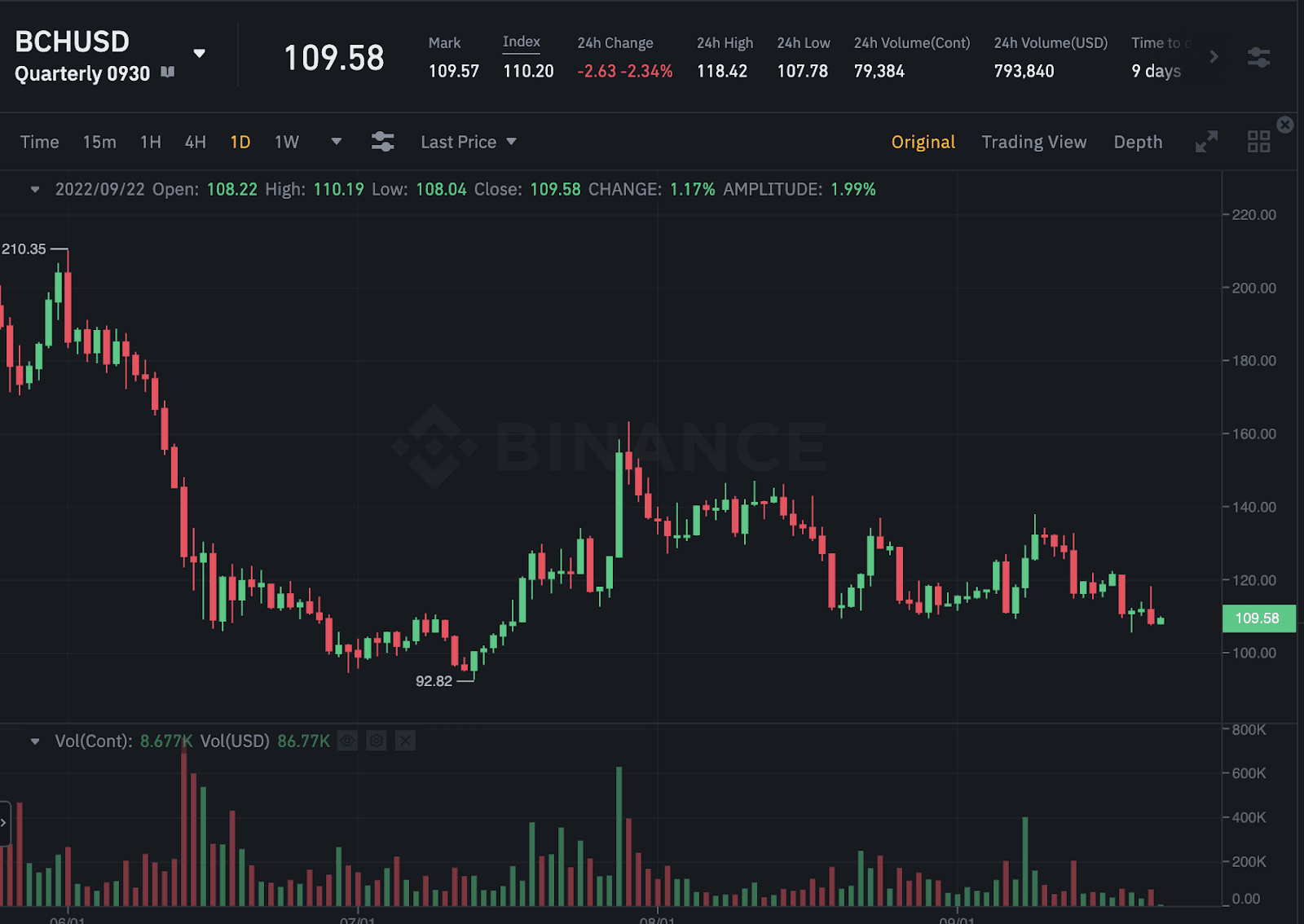

让我们以 BCH 季度合约为例:

对衍生品-衍生品投资组合而言,价差比率= (较长天期合约价格- 较短天期合约价格) / 较短天期合约价格= (107.61 - 109.58) / 109.58 = -1.7978% (交易当下)

与永续合约不同,季度合约将在各自的到期日与现货价格趋近。随着较近期与较远期合约价格各自趋近现货价格,该价差将会缩窄。

假设两个合约价格皆于各自的到期日从原始价格下跌 10%:

现在假设两个合约价格皆于各自的到期日从原始价格上涨 10%:

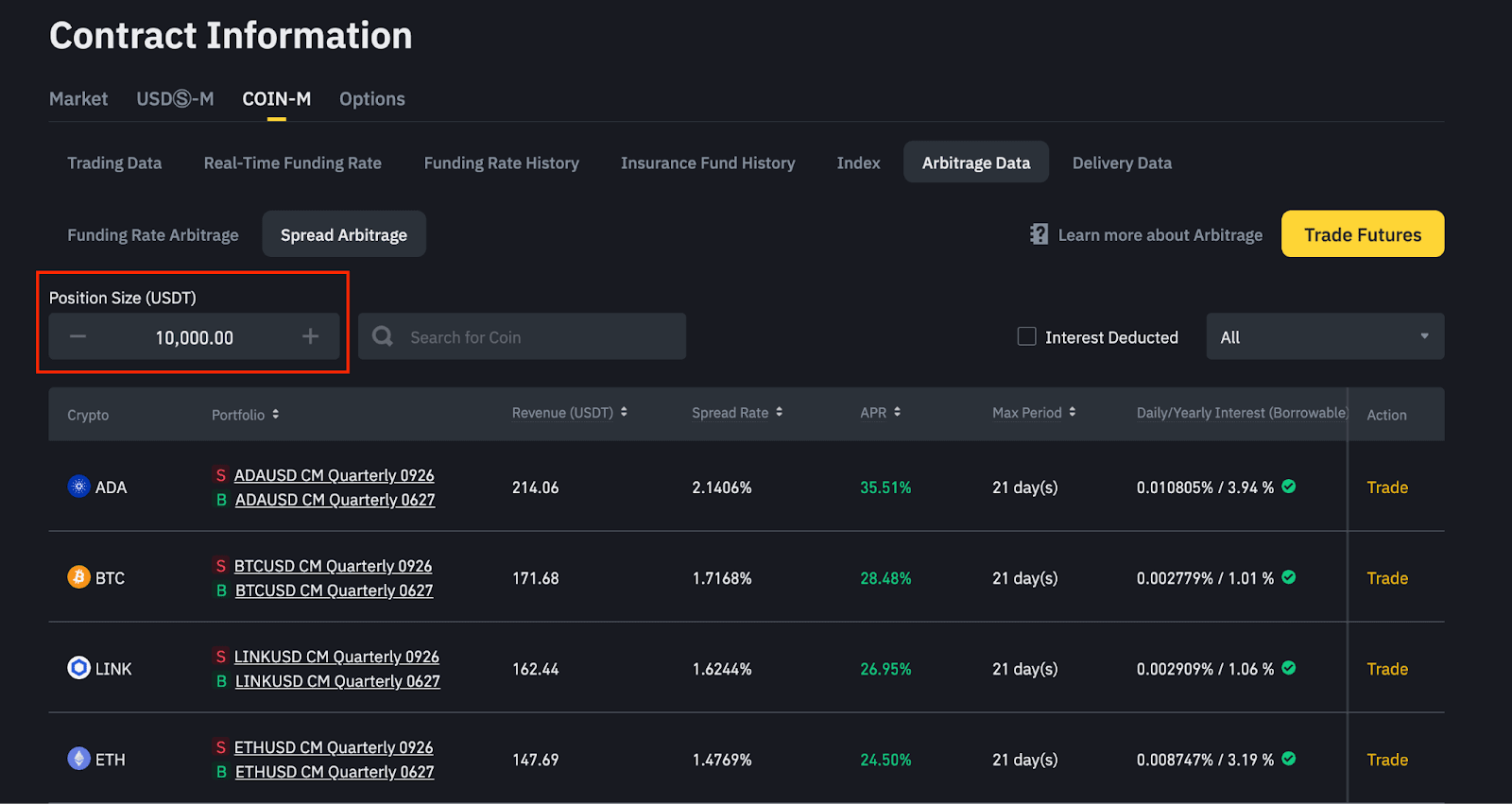

您可以调整 USDT 仓位大小,该参数可用来计算价差套利的 U 本位或币本位交易对预估收益。

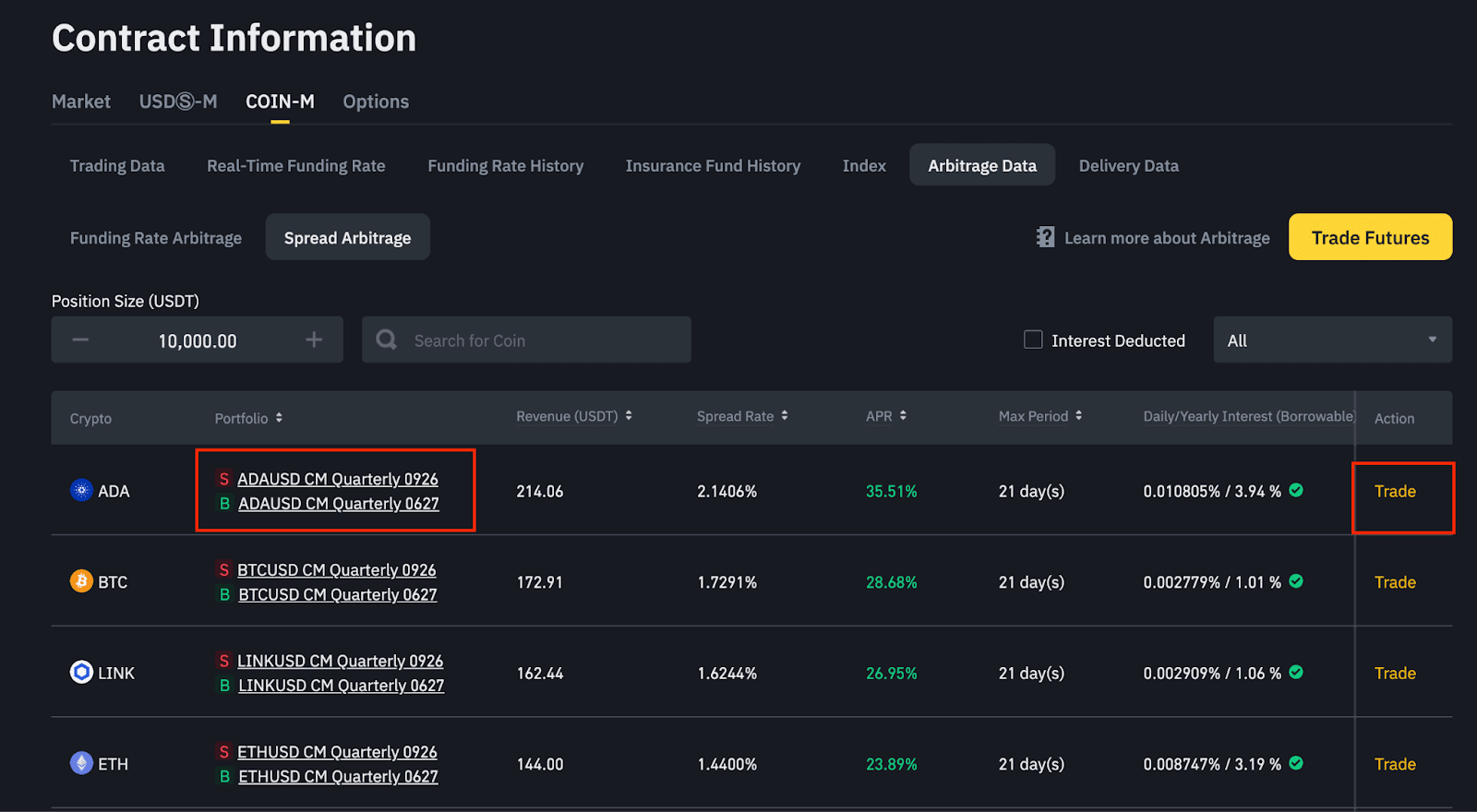

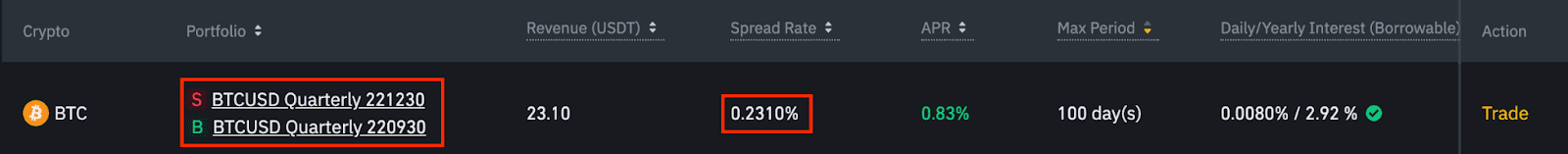

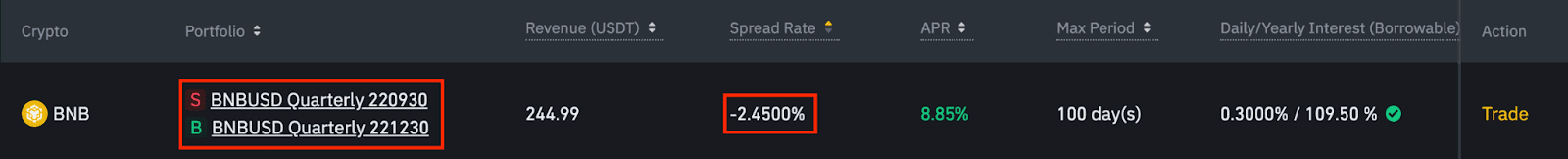

【投资组合】栏代表季度合约-现货或是不同价格和到期日的季度合约之间的套利交易方向。

您可以点击合约连结或右方【交易】按钮,以存取两个市场的对应交易介面,并开始下单进行套利交易。

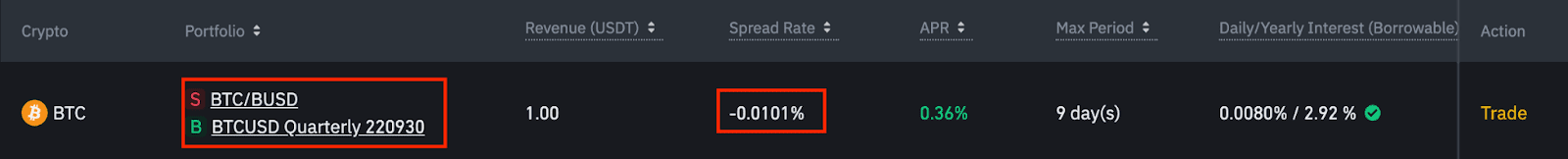

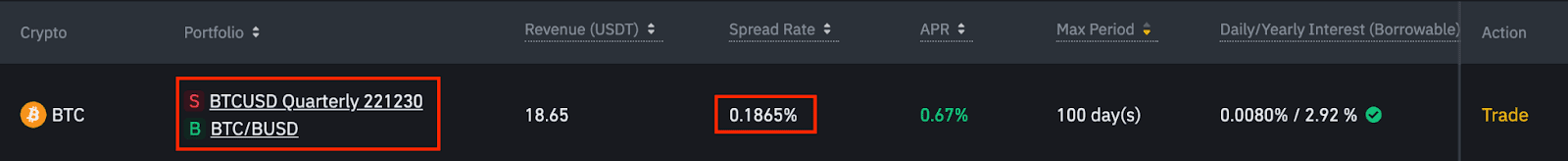

依照价差比率讯号 (正值或负值),【投资组合】栏位将显示特定交易对的套利交易方向,如下所示:

以当前价差比率为参考,在采用相应的套利策略时,对所选仓位大小产生的收益进行估计。

两个合约间的价格差异可视为套利策略的一环。

年化收益率将价差比率外推至一年。

币本位 APR = | 当前价差比率 | * 365 / 最大期间 (天)

U 本位合约 APR = | 当前价差比率 | * 365 / 最大期间 (天)

*最大期间若少于 1 天则会以 1 天计算

套利交易者会在最大期间结束时收集预期收益。

相应资产之当前借贷成本。

该加密货币的利率取决于您的币安 VIP 等级。请注意,在极端市场条件下,借贷功能 (可借) 可能会被停用。

您可以通过【交易】按钮快速浏览永续或现货市场。