Silvergate, une banque américaine favorable aux crypto-monnaies, a annoncé hier son rapport financier officiel pour 2022, enregistrant une perte cumulée de 949 millions de dollars américains pour l'année, la plus grande perte de l'histoire. L’action Silvergate est fortement vendue à découvert, pourrait-elle être la prochaine banque à faire faillite ? Outre les licenciements, quelles mesures Silvergate a-t-il prises pour tenter de survivre tout en gardant confiance dans l’industrie de la cryptographie ?

Résumé préliminaire

La banque américaine Silvergate, favorable aux cryptomonnaies, a été touchée par la faillite de son plus gros client FTX au quatrième trimestre de l'année dernière et par la panique qui a frappé l'ensemble du secteur de la cryptographie. Le total des dépôts des utilisateurs d'actifs numériques est tombé de 11,9 milliards de dollars au 30 septembre 2022. , jusqu'en décembre 2022. Les 3,8 milliards de dollars au 31 équivalaient à la sortie simultanée des 2/3 des dépôts, jusqu'à 8,1 milliards de dollars.

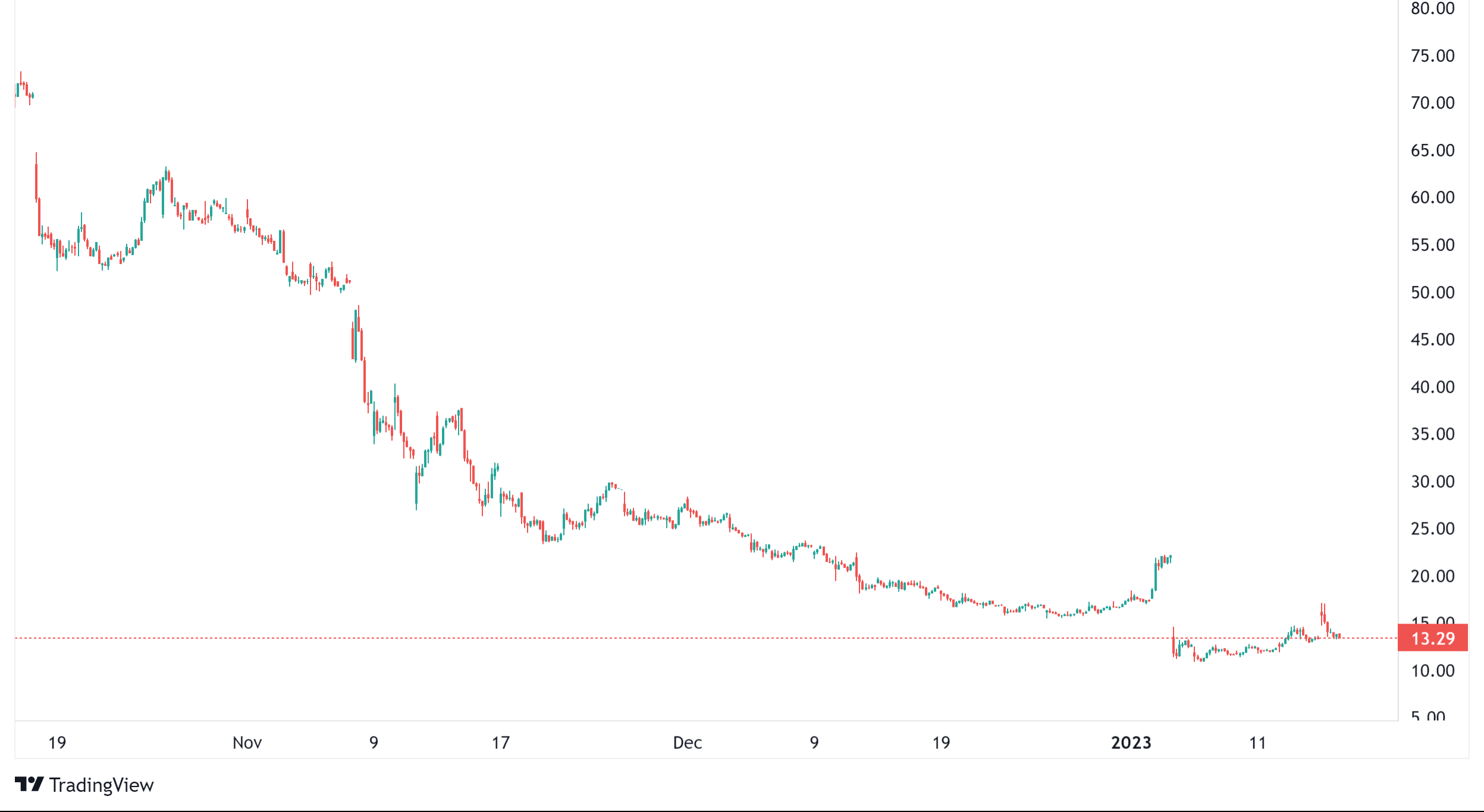

Silvergate a été le premier à annoncer les faits marquants de ses résultats du quatrième trimestre le 1/5, au cours duquel il a vendu 5,2 milliards de dollars d'obligations en échange de flux de trésorerie, entraînant une perte de 718 millions de dollars et une chute du cours de son action jusqu'au prix de cotation. En plus des licenciements importants et des ventes d’obligations annoncés précédemment, quels autres préparatifs Silvergate a-t-il fait pour survivre au marché baissier lent de la cryptographie ?

Les actifs évoluent vers une liquidité élevée en réponse aux retraits massifs

D'après le tableau de comparaison trimestriel des actifs ci-dessous, nous pouvons voir qu'après que Silvergate a répondu à la crise des fuites, il a transféré un grand nombre d'actifs des titres disponibles à la vente vers des dépôts bancaires (dépôts rémunérés dans d'autres banques) et des actifs plus liquides tels que en trésorerie et équivalents de trésorerie.

Unité : milliers de dollars américains Divers ratios de capital

Dans son rapport financier, Silvergate a également souligné que ses ratios de capital sont sains. L'exigence minimale fixée par Bâle III pour le ratio de levier de niveau 1 est de 3 %. La Réserve fédérale américaine, l'Office of the Comptroller of the Currency (OCC) et la Federal Deposit Insurance Corporation (FDIC) ont fixé une exigence minimale pour des tailles spécifiques depuis. 2018. Pour que les banques mettent en œuvre des ratios de levier plus élevés, les sociétés de portefeuille bancaires avec un actif total combiné de plus de 700 milliards de dollars ou des actifs sous gestion de plus de 10 000 milliards de dollars doivent maintenir un tampon supplémentaire de 2 %, atteignant 5 %. D'après la comparaison suivante des informations contenues dans le rapport financier, nous pouvons voir que le ratio de levier de niveau 1 de Silvergate a considérablement diminué, passant de plus de 10 % à 5,12 %. Étant donné que la taille de Silvergate ne respecte pas l'exigence de 5 %, elle reste globalement conforme aux normes de « bonne capitalisation » de l'agence de réglementation.

Remarque : le capital de base est le capital de base d'une banque. Il est composé du capital le plus stable et le plus liquide. C'est également le capital le plus efficace pour absorber les pertes en cas de crise financière ou de ralentissement économique. Il existe donc de nombreux ratios qui mesurent l'adéquation. des fonds propres bancaires sont Le calcul est basé sur les fonds propres Tier 1.

Federal Home Loan Bank 4,3 milliards de dollars de prêts

Auparavant, des médias étrangers avaient rapporté que Silvergate détenait 4,3 milliards de dollars d'avances bancaires sur les prêts immobiliers à titre de financement de gros, qualifiant cette décision de prêteur de dernier recours. Cependant, nous ne sommes pas d'accord avec ce point de vue.

Les Federal Home Loan Banks (Federal Home Loan Banks) sont une entreprise parrainée par le gouvernement créée en 1932. Sa mission principale est de fournir des produits et services financiers aux institutions financières membres. Au fil du temps, le système est devenu davantage un fournisseur de fonds. un large éventail d’institutions financières, notamment des banques commerciales et des compagnies d’assurance. La Federal Home Loan Bank est actuellement le principal courtier et teneur de marché sur le marché monétaire américain. D’une part, elle émet des billets pour les fonds monétaires et d’autres investisseurs, et d’autre part, elle prête de l’argent aux banques et aux compagnies d’assurance.

Unité : milliard de dollars américains

Les banques fédérales de prêt immobilier empruntent actuellement un total de 660,8 milliards de dollars, selon les dernières données de la Banque de réserve fédérale de Saint-Louis. Les 4,3 milliards de Silvergate ne représentent que 0,6%, ce qui est insignifiant. Ce type de méthode d'emprunt est une méthode de financement normale des banques et n'est pas ce qu'on appelle un canal de sauvetage. Cependant, il convient de noter qu'il existe des conditions spécifiques pour emprunter auprès de la Federal Home Loan Bank. Dans le contexte d'une forte baisse de la valeur du marché obligataire l'année dernière, au moins 77 petites banques n'ont pas pu obtenir des fonds relativement bon marché par l'intermédiaire de la Federal Home Loan. Loan Bank et Silvergate D'après les informations publiques, nous n'avons aucun moyen de connaître ses conditions d'emprunt auprès de la Federal Home Loan Bank. Quand les 4,3 milliards de dollars ont-ils été empruntés ? Quand est-ce qu'il expire ? Et après la course, Silvergate est-il toujours éligible à l’emprunt ?

(Il y a une discussion dans la seconde moitié de ce podcast : EP.118 Micro-stratégie des sociétés cotées américaines pour acheter du Bitcoin. Est-ce une croyance pieuse ou un signe de grand talent ? feat. Zhe'an, Florence)

Silvergate sera-t-elle la prochaine banque à faire faillite ?

Selon l'indice d'intérêt à court terme SI (short-Interest) publié par la société d'analyse S3 Partners, Silvergate se classe en effet au premier rang, avec 53,24 % de ses actions empruntées et vendues à découvert. Pensez-vous que Silvergate est la prochaine banque à faire faillite ?

Du bilan publié cette fois-ci, on constate que les liquidités et équivalents de trésorerie et les titres disponibles à la vente dans la case rouge à l'actif s'élèvent à 10,3 milliards, ce qui est suffisant pour payer le dividende ci-dessous. Le total des dépôts de. la boîte représente 6,2 milliards de dollars américains. Les capitaux propres sont également restés positifs à 600 millions de dollars américains et il n'y a pas eu d'insolvabilité. Même dans le pire des cas, Silvergate est couvert par la Federal Deposit Insurance Corporation (FDIC) avec une limite garantie de 250 000 $ par déposant.

Unité : milliers de dollars américains

Cependant, après avoir connu cette sévère crise de l’industrie de la cryptographie, Silvergate se considérera-t-elle toujours comme une banque favorable à la cryptographie ? Cet incident attirera-t-il l'attention des autorités compétentes et nécessitera-t-il un ratio de liquidité plus élevé ou des conditions réglementaires plus strictes ? Ce seront nos priorités constantes.

Cet article Anti-fraude crypto-friendly, Silvergate peut-il survivre après avoir perdu 900 millions ? Apparu pour la première fois dans Chain News ABMedia.