La mayoría de los ecosistemas de blockchain miden el crecimiento a través de señales superficiales: conteos de billeteras, lanzamientos de aplicaciones, actividad social o asociaciones destacadas. Injective mide el crecimiento de manera diferente. Mide el crecimiento a través de cuánto riesgo su sistema puede liquidar continuamente sin distorsión.

Por eso, el volumen de derivados, no las métricas de billetera, es la lente más clara para entender dónde se encuentra realmente Injective hoy.

Los mercados al contado muestran interés.

Los derivados muestran convicción.

La expansión del ecosistema de Injective no está siendo impulsada por la adopción del consumidor o aplicaciones minoristas. Está siendo impulsada por una demanda persistente de infraestructura comercial, el tipo que solo se forma cuando el capital comienza a tratar una cadena como un lugar, no como un experimento.

Por qué el volumen de derivados es la señal correcta para Injective

El volumen de derivados es difícil de falsificar durante largos períodos. Requiere:

Liquidez continua bidireccional

Mecánicas de liquidación confiables

Comportamiento de financiamiento consistente

Spreads ajustados bajo estrés

Y liquidación predecible

Estos no son logros de marketing. Son resultados de ingeniería.

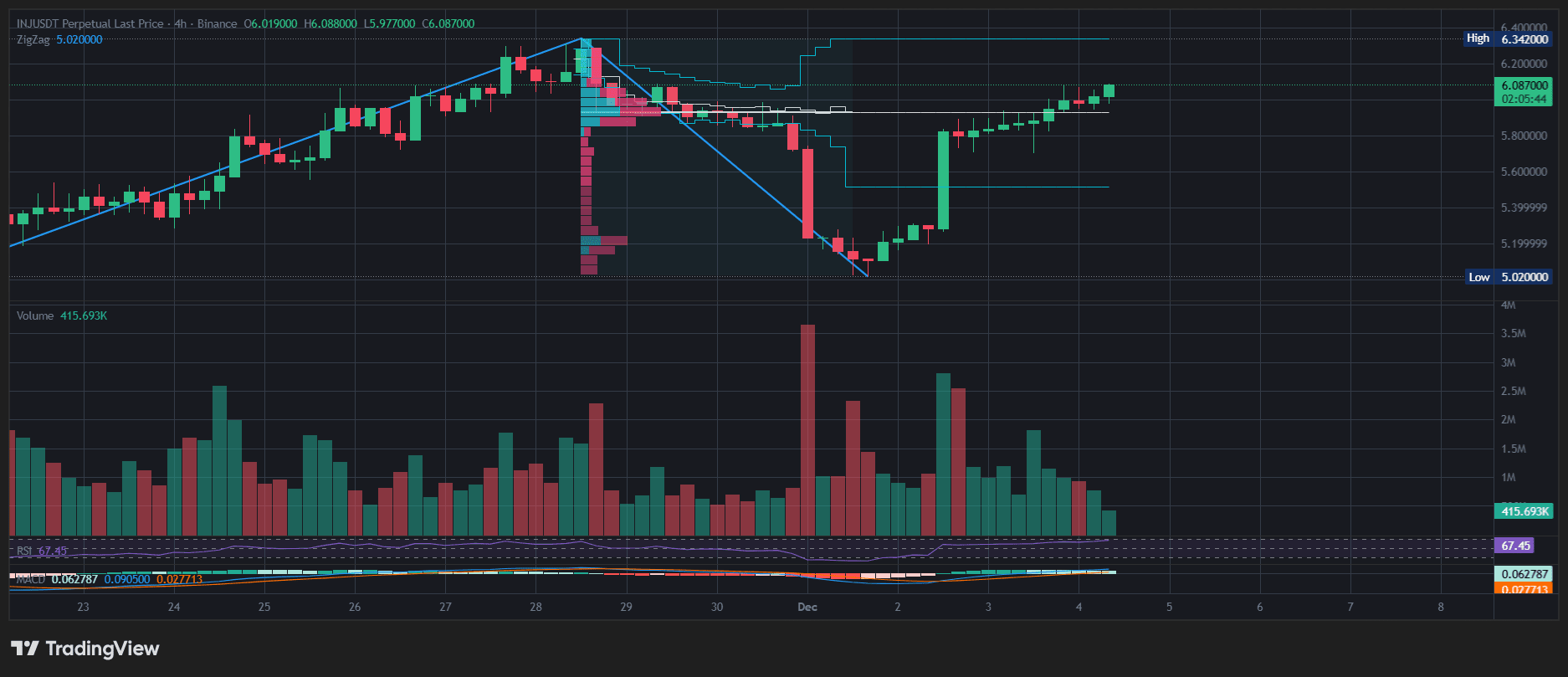

El aumento de la actividad de derivados de Injective indica que su arquitectura de libro de órdenes, sistema de margen unificado y ejecución de baja latencia ya no se están probando en aislamiento. Se están utilizando como infraestructura de producción para estrategias de trading reales: operaciones de base, bóvedas delta-neutras, flujo direccional apalancado y superposiciones de rendimiento estructurado.

Cuando el interés abierto persiste a través de regímenes de volatilidad, significa que los traders no están simplemente pasando por incentivos. Están construyendo posiciones que esperan que el lugar se mantenga.

Esa expectativa es la base del crecimiento del ecosistema en Injective.

El crecimiento del ecosistema proviene de la densidad de capital, no de la proliferación de aplicaciones

El ecosistema de Injective no se está expandiendo a través de cientos de aplicaciones livianas. Está creciendo a través de un pequeño número de sistemas intensivos en capital:

Lugares de futuros perpetuos

Marcos de opciones

Bóvedas de rendimiento estructurado

Staking líquido + enrutamiento de colateral

Entornos de trading de margen cruzado

Cada uno de estos absorbe el balance general, no solo los usuarios.

Esto produce una curva de crecimiento muy diferente de las cadenas orientadas al consumidor. El recuento de aplicaciones crece lentamente. El capital por aplicación crece de manera significativa. Las demandas operativas aumentan antes de que lo hagan los recuentos de usuarios.

Así es como crece la infraestructura financiera tradicional. Un lugar a la vez. Un balance general a la vez.

La eficiencia de capital es el verdadero motor de crecimiento de Injective

El margen unificado y los derivados componibles de Injective permiten que las estrategias compartan colateral entre múltiples posiciones. Esta única elección de diseño impulsa varios efectos de segundo orden:

Menor arrastre de capital

Mayor rotación de posiciones

Mejor arbitraje de financiamiento

Cascadas de liquidación reducidas

Y un comportamiento sistémico más predecible

El capital se queda dentro del sistema más tiempo porque no se está fragmentando repetidamente entre aplicaciones aisladas.

Esta es la razón por la que el crecimiento del ecosistema de Injective se siente denso en lugar de amplio. La misma base de capital apoya más actividad por dólar bloqueado.

Esa eficiencia es lo que sostiene el volumen de derivados sin convertir las emisiones en el soporte principal.

El papel de INJ se está expandiendo con el mercado, no por delante de él

INJ no está impulsando el uso. El uso está atrayendo a INJ a un papel monetario más ajustado.

A medida que el volumen de derivados escala:

Se acumulan más tarifas de protocolo

Ocurren más quemas automatizadas

Más validadores compiten por la participación

Se ejerce más presión de gobernanza sobre los parámetros económicos

Esto no es especulación reflexiva. Es un endurecimiento monetario vinculado al rendimiento.

INJ no promete retorno.

Absorbe la actividad.

Esa es la postura de un activo de infraestructura, no de un vehículo narrativo.

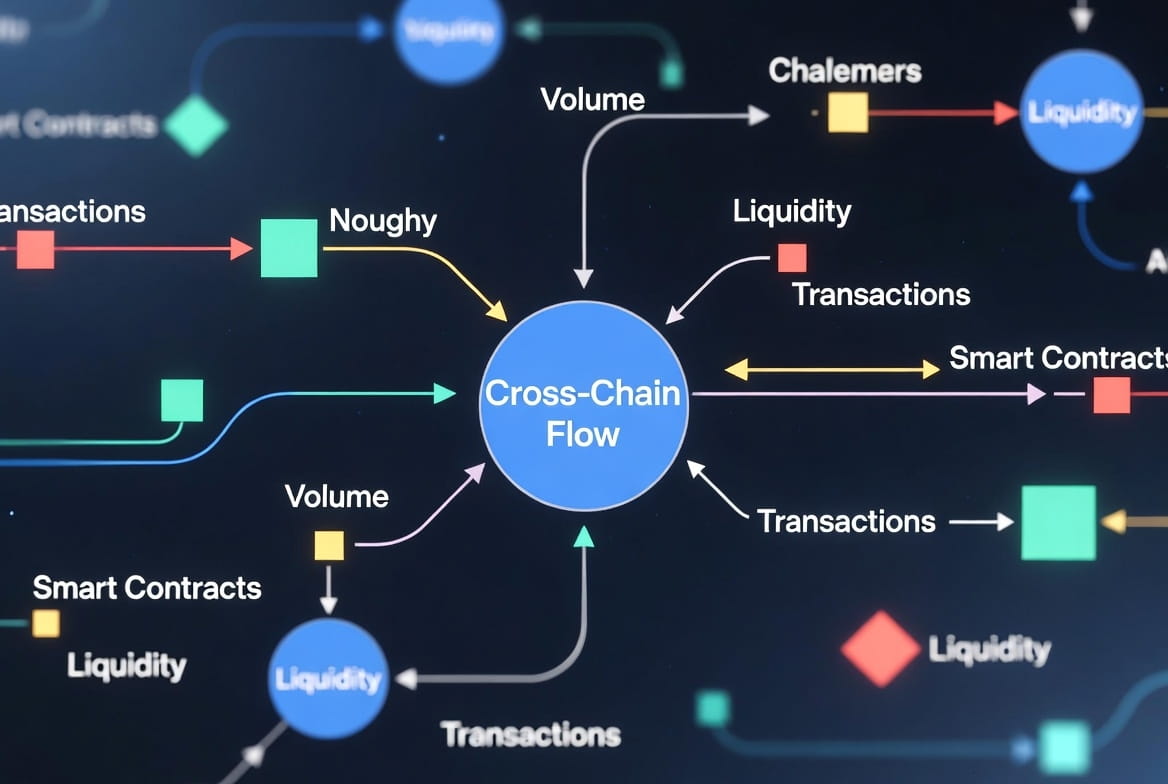

El flujo entre cadenas es ahora un insumo estructural para el volumen

Los mercados de derivados de Injective ya no se alimentan principalmente de liquidez nativa. Son cada vez más dependientes de:

Enrutamiento de stablecoins desde Ethereum

Flujo de arbitraje desde Cosmos

Puente de activos desde Solana

Y exposición sintética de estrategias multichain

Esto importa porque significa que Injective ya no es un ciclo económico cerrado. Se está convirtiendo en un cruce de rendimiento.

El volumen ya no es un resultado estrictamente local. Es una consecuencia entre redes.

Una vez que esa condición se cumple, el crecimiento del ecosistema ya no está limitado a lanzamientos internos. Se vuelve sensible a los ciclos de liquidez macro y a la calidad de ejecución relativa frente a otros lugares.

Por qué el crecimiento del ecosistema en Injective parece "aburrido" desde afuera

Injective no crece a través de:

Ciclos de memes

Rotaciones de NFT

Aplicaciones sociales de consumo

O incorporación de billeteras minoristas

Cree a través de:

Compresión de la tasa de financiamiento

Ajuste de spreads

Durabilidad de interés abierto

Velocidad de colateral

Y el comportamiento de liquidación bajo estrés

Estas son métricas invisibles para la mayoría de los mercados. Pero son las únicas métricas que les importan a los traders de derivados.

Esa es la razón por la que Injective a menudo parece tranquila durante los picos de atención y inusualmente activa durante la volatilidad.

El perfil de riesgo del crecimiento liderado por derivados

Los derivados no son un motor de crecimiento gratuito. Introducen riesgos estructurales que los constructores de ecosistemas no pueden ignorar:

Concentración de interés abierto

Grandes posiciones direccionales amplifican las cascadas de liquidación bajo cambios de régimen.Ciclos de retroalimentación de financiamiento

Los desequilibrios persistentes de financiamiento atraen arbitraje apalancado que puede deshacerse de manera violenta.Sensibilidad del rendimiento del validador

La latencia o el tiempo de inactividad se convierte en sistémico en lugar de local.Riesgo de dependencia entre cadenas

Las interrupciones de liquidez en otras cadenas se propagan instantáneamente a Injective.

El crecimiento del ecosistema bajo el liderazgo de derivados es poderoso, pero exige una disciplina operativa estricta.

El éxito de Injective hasta ahora no es que estos riesgos no existan.

Es que aún no han abrumado las vías.

Por qué el camino de crecimiento de Injective es difícil de replicar

La mayoría de las cadenas intentan atraer derivados después de construir ecosistemas de consumo. Injective invirtió ese orden.

Construyó:

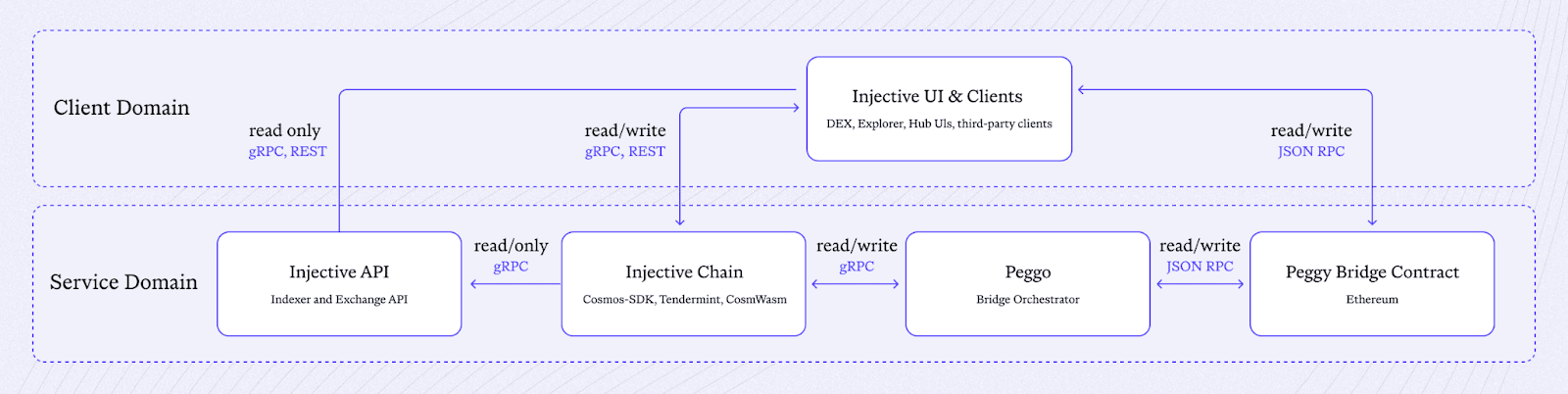

Un núcleo de libro de órdenes personalizado

Ejecución determinista

Sistemas de riesgo unificados

Y infraestructura de margen componible

Antes de que construyera narrativas.

Esto crea un foso a largo plazo que no es social. Es organizacional y técnico.

No puedes adaptar esta estructura sin reconstruir la cadena misma.

La tesis silenciosa detrás de la expansión impulsada por derivados de Injective

El crecimiento del ecosistema de Injective no se basa en la idea de que más personas comerciarán.

Se basa en la idea de que:

A medida que el trading se vuelve continuo, global y automatizado, la capa de liquidación debe comportarse como infraestructura de mercado, no como computación generalizada.

El volumen de derivados es simplemente la prueba de estrés más implacable de esa tesis.

Hasta ahora, Injective continúa superándolo.

Conclusión

El ecosistema de Injective está creciendo, pero no de la manera en que las métricas sociales capturan.

Está creciendo a través de:

Actividad de derivados persistente

Aumento de la densidad de capital

Integración de liquidez entre cadenas

Y un interés abierto sostenido a través de regímenes de volatilidad

Esto no es crecimiento viral.

Es consolidación de infraestructura.

Injective no está tratando de convertirse en la cadena más visible.

Se está posicionando para convertirse en uno de los más difíciles de reemplazar en los mercados de capital en cadena.

Cuando las blockchains dejan de ser lugares donde la gente visita y comienzan a ser lugares donde se asienta el riesgo, Injective ya se comporta como si perteneciera a ese mundo.