比特幣將在2026年上半年創新高,在第一季度預計會達到15萬美元!第二季度到達20萬美元!

打破4年週期 ,將重新開啓超級週期!

第2000萬枚比特幣將在2026年3月被挖出,給大家提前列出了2026年十大加密主題。

1.美yuan貶值風險推動對貨幣替代方案的需求

2.監管政策的明確性有助於推動數字資產的普及應用

3.GENIUS法案將推動穩定幣的影響力擴大

4.資產代幣化處於轉折點

5.隱私解決方案勢在必行

6.人工智能在區塊鏈的解決方案

7.DeFi加速發展,借貸業務引領潮流

8.主流應用將需要下一代基礎設施

9.聚焦可持續收入

10.投資者默認尋求質押

我曾三個月賺100倍,但更慶幸沒有死在熊市

一個在幣圈泡了10年的加密分析師,歷經三次牛熊更替,有房有車,但每一分錢都是踩着刀尖熬出來的——本金20萬起步,最低迴撤到不足5萬,失眠到差點放棄,最終用一套“笨辦法”滾到八位數。

今天說點真話,不吹牛不畫餅,只分享血淚淬鍊的生存法則。

1. 牛市不是提款機,是智商篩選器

很多人以爲牛市是滿地撿錢,結果貪多嚼不爛,反被割得遍體鱗傷。我的策略很笨:只咬一個賽道,喫透主升浪。

比如2023年的銘文熱潮,我死磕龍頭ORDI,從1美元埋伏到28美元,喫完魚身就走,絕不戀戰。而那些同時追AI、元宇宙、鏈遊的人,反而在板塊輪動中踏空。

真相:牛市裏,90%的利潤來自10%的時間。與其頻繁換車,不如深耕一個有潛力的賽道,等風來。

2. 別和老幣談感情,市場只愛新故事

EOS、比原鏈……這些“老情懷”坑了多少人?市場是喜新厭舊的:新幣有預期缺口,有敘事空間,而老幣套牢盤沉重,拉盤如搬山。

我從不碰市值千名開外的幣——99%活不過一年。2021年動物幣狂歡時,有人守着“價值幣”等解套,我卻提前佈局了後來的ORDI、ETHI,喫到了新敘事的紅利。

鐵律:便宜不等於價值,市場永遠爲未來買單。

3. 合約是刀,能護身也能自刎

我爆倉的次數比賺的錢還多。最痛的一次,10倍槓桿開多SOL,遇到“插針”直接歸零。後來我立下死規矩:

永不滿倉:單幣種不超過倉位15%;

槓桿不過5倍:高槓杆是“自殺加速器”;

止損如呼吸:虧損超5%必割肉,絕不扛單。

合約不是賭博,是風險控制遊戲。活下來,纔有資格談盈利。

4. 週期是天道,逆天者必亡

幣圈4年一輪迴。熊市抄底,牛市逃頂——聽起來簡單,但多少人倒在了“捨不得不跑”上?

我的信號燈很簡單:當外賣員都問我買什麼幣時,一定是頂部;當社羣死寂、無人討論,就是底部。2021年狗狗幣狂歡,我在0.7美元清倉,躲過了後續90%的暴跌。而貪心“再拿一會兒”的人,利潤全數回吐。

提醒:牛市是變現時機,熊市是攢籌碼時機。別搞反了!

5. 散戶最大的敵人,不是莊家是自己

暴富心態:想一年100倍?莊家最愛這種韭菜;

追漲殺跌:頻繁交易年化收益率-47%;

迷信消息:朝鮮黑客僞裝VC割韭菜,熟人局更狠。

我的應對方式很樸素:

信息防火牆:只信鏈上數據(如巨鯨地址變動)、GitHub代碼更新;

倉位532:50%主流幣(BTC/ETH),30%潛力幣,20%現金補倉;

反人性操作:暴漲時分批止盈,暴跌時定投撿籌碼。

幣圈不缺機會,缺的是活到下一個牛市的人。如果你扛不住90%的跌幅,就不配喫10倍的漲幅。真正的贏家,都是在別人貪婪時恐懼,在別人恐懼時構建認知壁壘

我如何在幣圈管住那隻犯賤的手:一位老韭菜的血淚紀律

紀律,纔是最高的技術

我是你們的老朋友,一個在幣圈摸爬滾打多年的老韭菜。今天不聊行情,不聊技術,就聊一個扎心真相——我們大多數人虧錢,真不是技術不行,而是管不住自己那雙手。

曾經的我,一看到行情波動就心跳加速,手指發癢,腦子裏彷彿有個聲音在喊“衝啊,再不衝就晚了”!結果呢?一操作就後悔,賬戶餘額永遠在坐過山車。

熬夜盯盤,贏了覺得自己是天才,輸了就怪莊家盯着自己口袋。後來我才恍然大悟,幣圈玩到最後,不是玩技術,是玩紀律,是玩心態。

我那不堪回首的“手欠”時刻

你是否也有過這樣的經歷?

半夜醒來第一件事就是摸手機看行情,看到暴跌就心跳漏拍,看到暴漲就懊惱自己沒全倉。K線圖看久了,竟然能看出各種奇幻圖案,感覺某個幣在向你“發出信號”。

學了一堆技術指標,什麼MACD、KDJ、布林帶,說起來頭頭是道,但一到實際操作,全拋到腦後,完全被情緒牽着鼻子走。

最可怕的是,被套後就變成“幣圈戀愛腦”,明明是個垃圾幣,卻不斷給自己找藉口,甚至加倉攤平成本,結果越陷越深。

我的“五條鐵律”,救了我的賬戶

在虧掉不少錢後,我痛定思痛,給自己制定了五條操作紀律。這些紀律看似簡單,但堅持下來,真的讓我的賬戶從劇烈波動變得平穩向上。

1. 永不滿倉,哪怕天塌下來

我現在哪怕再看好一個幣,也最多投入1/5倉位。留點子彈,不是爲了加倉,是爲了讓自己“還有得玩”。

市場最可怕的時候,就是你滿倉被套,眼睜睜看着機會從眼前溜走。留有餘地,就是留有餘地給自己翻身的機會。

2. 錯了就認,別和行情談戀愛

幣圈最不缺的就是新幣,何必單戀一枝花?跌了就是市場在告訴你“你錯了”,別死扛,更別盲目補倉

記住,補倉不是攤低成本,是加大錯誤。就像你不會因爲已經上了賭桌很久就一定能贏回本錢一樣,該離場時就離場。

3. 漲起來的幣,就讓它飛吧

別一漲就追,一追就套。你錯過的好機會,永遠比虧掉的錢多。別做“幣圈戀愛腦”,它不愛你,你只是過客。

我曾經統計過,我追高被套的次數遠遠多於我錯過的漲幅。所以現在,我寧願錯過,不願做錯。

4. 每天盯盤超過1小時,你就輸了

我曾經設了鬧鐘,到點就關軟件。K線看久了,會產生幻覺,情緒一上來,什麼策略都忘光。

把盯盤的時間用來學習、用來生活,你會發現,不僅賬戶沒變差,心情也變好了。交易不是生活的全部,它只是實現更好生活的手段。

5. 睡覺前,賬戶必須“平平靜靜”

別以爲半夜會有奇蹟,通常只有驚嚇。睡覺不持重倉,是我給自己最好的安眠藥。

當然,這不意味着一定要清倉,而是不讓倉位重到影響睡眠。能睡個好覺,第二天才能做出理性判斷。

紀律的力量遠超你的想象

堅持這些“反人性操作”後,我發現自己虧的錢變少了,賬戶波動小了,睡眠質量也提高了。

原來真正的“高手”,不是抓住了所有暴漲,而是避開了所有該躲的坑。在幣圈,活得久,纔是王道。

我知道你現在可能手又癢了,但請記住,忍住一次手,就等於賺了一次錢。幣圈不缺機會,缺的是耐心和紀律。

管住手,才能管住錢袋子。這纔是幣圈長期生存的不二法則。

炒幣10年,我一直使用的一套高勝率的炒幣技術:(RSI背離),勝率高達98%,讓我從2萬本金賺到了6000多萬!方法簡單實用,一學就會!

下面給大家帶來純乾貨:終極教程:識別、進場、止損與出場的完整邏輯

技術分析是通過研究歷史價格圖表數據,來預測未來可能發生的市場行爲。像RSI這樣的震盪指標,屬於技術分析工具中最基礎、也最常用的一類。而震盪指標最強大的功能之一,就是識別價格背離。今天,我們就來重點講一講:如何識別並交易RSI背離形態。

什麼是RSI指標?

在正式開始之前,先用幾句話簡單說一下什麼是震盪指標。

震盪指標是一類會在高位與低位之間來回波動的技術指標,非常適合用來判斷市場是否處於超買或超賣狀態。

RSI,全稱是相對強弱指數(Relative Strength Index),它是一種領先的動量指標,用來衡量價格波動的強度和動能變化。之所以說它是“領先指標”,是因爲RSI發出的信號,通常會早於價格在圖表上的實際反轉。

RSI一般顯示在主圖下方的副圖中,其走勢會隨着價格變化而同步波動。

RSI指標的結構

RSI指標只有一條線,這條線在三個區域之間來回波動,數值範圍是0到100。

超賣區域(0–30)說明市場賣盤力量過強,空頭佔據明顯優勢。

中性區(30–70)這個區間內沒有特別明確的信號,市場相對均衡。

超買區(70–100)說明市場買盤過度,買方力量可能已經接近衰竭。

需要注意的是,這些都是RSI的默認參數。如果你希望信號更精準,可以縮小超買和超賣區間,給中性區留出更大的空間。這樣做的好處是,信號成功率更高,但信號數量會明顯減少。說白了,就是“少而精”。

RSI指標的計算方式

RSI的默認設置是14個週期,下面我們就以這個默認參數爲例,簡單說明計算邏輯。

首先,需要計算相對強度(RS),計算公式如下:

RS =(最近14根上漲K線的14週期 EMA)÷(最近14根下跌K線的14週期EMA)

EMA指的是指數移動平均線(Exponential Moving Average)。

如果你把RSI參數改成10週期,那麼公式就會變成:

RS =(最近10根上漲K線的10週期 EMA)÷(最近10根下跌K線的10週期EMA)

得到RS之後,就可以計算RSI了,公式如下:

RSI = 100 −(100 ÷(1 + RS))

這樣,你就得到了當前週期的RSI數值。

RSI的基礎信號

RSI最基礎的用法,就是觀察RSI線所在的位置,它相對於三個區域所處的位置,會給出不同的市場含義。

RSI超買信號

當RSI線進入70–100的超買區時,說明市場的買入意願已經非常強烈,強到一個階段性“用力過猛”的程度。此時,多頭可能已經開始疲憊。

因此,當RSI位於70以上時,往往意味着價格存在回落或反轉的可能性,這通常被視爲一個做空信號。

當然,是否立即進場,還需要結合價格結構和其他條件一起判斷。

RSI超賣信號

與超買信號相反,當RSI線進入超賣區(0–30區間) 時,說明市場的賣出力量過於集中,空頭可能已經消耗了太多動能,需要“喘口氣”。

當RSI位於0–30區域時,通常被視爲一個做多信號,意味着價格有可能出現向上的反轉。

RSI背離信號

在RSI的各種用法中,背離可以說是它最強、也最有價值的功能之一。原因很簡單:RSI背離的可靠性,通常高於單純的超買或超賣信號。

超買、超賣信號在行情中會頻繁出現,但真正的RSI背離卻相對少見,而正因爲少,才更有分量。

一般來說,RSI 背離指的是:價格走勢的方向,與 RSI 指標的方向不一致。也就是說,當價格還在繼續走的時候,RSI已經提前“提醒”你,趨勢可能要發生變化了。

RSI背離主要分爲兩種:正(多頭)背離 和 負(空頭)背離。

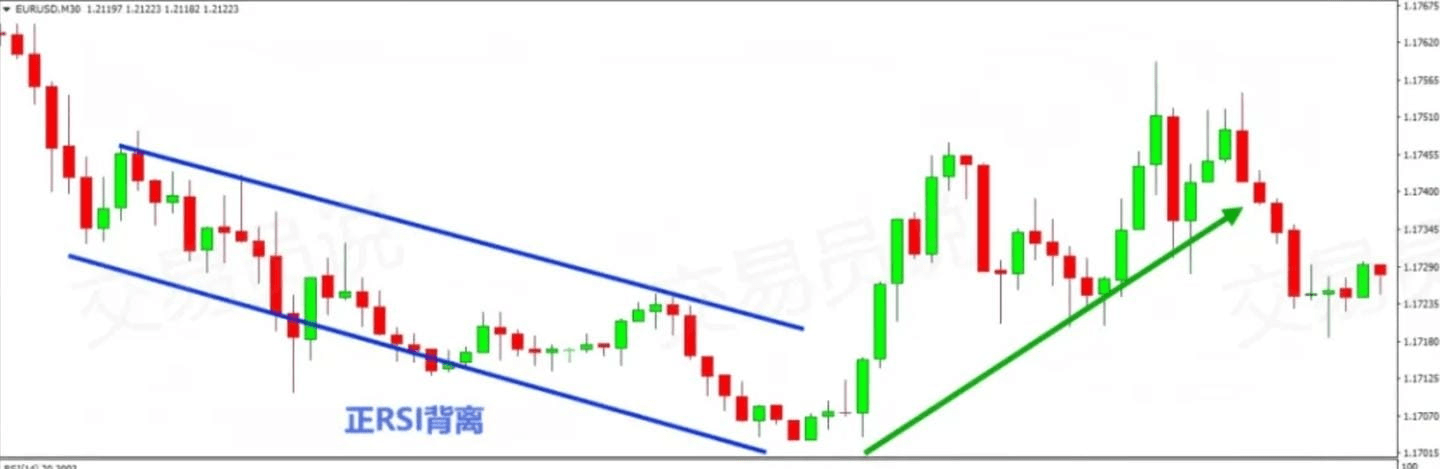

正RSI背離(多頭背離)

當價格走勢不斷創出更低的低點和更低的高點,而RSI指標卻走出更高的高點和更高的低點時,就形成了正RSI背離。

簡單來說就是:價格還在下跌,但RSI已經開始上升。

在上方示例圖(MT4)中,圖表裏的藍色下降通道顯示價格不斷走低,低點越來越低、高點也越來越低;與此同時,下方的RSI指標卻在走高,形成更高的高點和低點。隨後不久,價格便出現了明顯的上漲行情。

正RSI背離的另一種叫法就是多頭背離。它通常意味着,空頭趨勢已經接近尾聲,價格很可能即將轉爲上漲。因此,正RSI背離往往是一個非常不錯的做多機會。

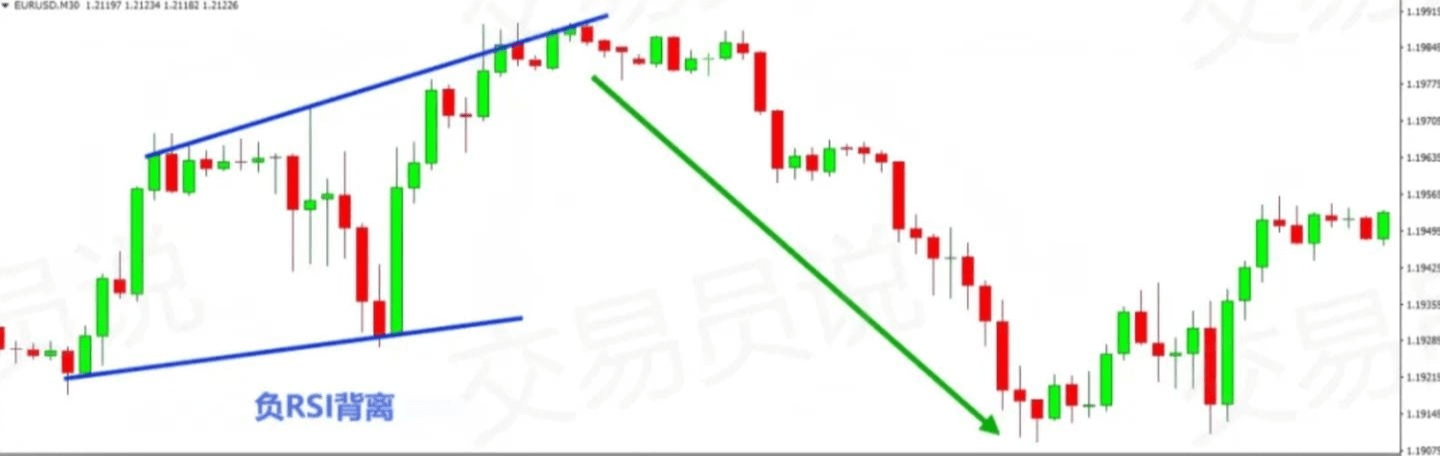

負RSI背離(空頭背離)

負RSI背離正好與正背離相反,通常出現在上漲趨勢中。

當價格不斷創出更高的高點和更高的低點,但RSI指標卻走出更低的高點和更低的低點時,就形成了負RSI背離。

也就是說價格在漲,但RSI卻在走弱。在這個相反的場景中,價格結構仍然是強勢的上漲形態,但RSI已經提前轉弱,最終價格往往會出現一波明顯的下跌。

負RSI背離也被稱爲空頭背離,因爲它暗示着一段下跌行情即將到來,通常適合考慮做空交易。

一句話總結:

正背離 → 關注做多機會

負背離 → 留意做空信號

RSI背離不是天天有,但一旦出現,往往值得你重點關注。

RSI背離交易

下面我們來聊一聊,在實際交易中,如何用RSI背離來進場、止損和出場。

利用RSI背離進場

當你想基於RSI背離進場時,需要滿足兩個核心條件,不能急:

第一步:確認RSI出現了背離

你需要明確看到:1)價格的高點 / 低點走勢;2)與RSI線上的高點 / 低點走勢方向相反。

也就是說,價格和RSI在“唱反調”。

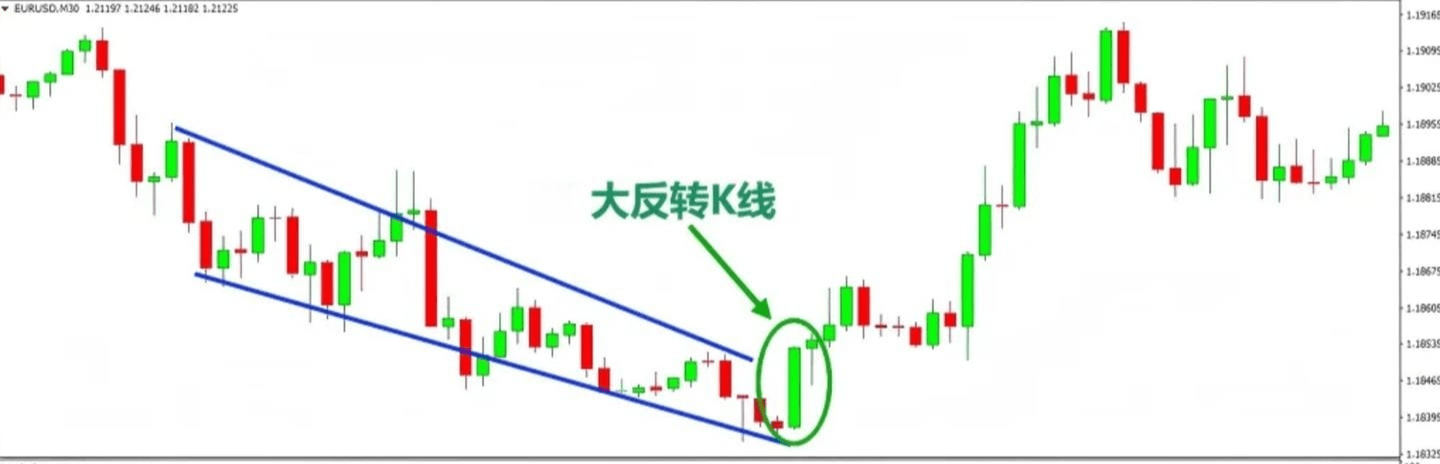

第二步:確認價格真的開始反轉

並不是所有RSI背離都值得交易,假信號是一定會有的。

因此,不要一看到背離就衝進去,而是要等價格真正出現反轉跡象,這樣成功率會高很多。

在上面的例子中,那根大陽線的反轉K線,就可以被視爲趨勢可能開始反轉的信號。

在不同的情況下,這兩個條件在圖表上的表現形式會有所不同。有時,反轉的確認只需要一根K線就能完成;而在另一些情況下,你則需要看到一次明確的推動行情(動能段)以及隨後出現的回調,才能確認反轉已經成立。

RSI背離交易中的止損設置

做RSI背離交易,一定要帶止損。因爲背離不可能100%成功,保護本金永遠排在第一位。

止損設置的一個理想位置,就是價格發生反轉時形成的那個關鍵邊界位。

如果是多頭(看漲)背離,那麼止損應放在價格反轉時形成的低點下方;如果是空頭(看跌)背離,則需要關注反轉形成的高點,把止損放在該高點的外側,以此來保護你的交易和資金安全。

結合前面提到的那個案例來看,如果我們把那根明顯的反轉大陽線視爲多頭行情啓動的信號,那麼止損就應該設置在反轉當時形成的最低點下方。

RSI背離交易如何出場

有時候,價格在反轉之後會走出一段比較大的趨勢;但有時候,這只是對前一段行情的一次短暫修正。

到底在哪個位置出場,並沒有標準答案,需要你根據圖表情況自行判斷。只要價格仍然朝着對你有利的方向運行,就可以繼續持有這筆交易。

如果你在圖表中搭配使用了一些額外的技術工具,往往能幫助你更精準地判斷RSI背離交易的出場時機。同時也別忘了,RSI本身的超買、超賣信號同樣可以作爲參考,它們往往能幫助你更好地確定離場位置。

結合價格行爲交易RSI背離

當你需要在圖表上尋找更多確認信號時,價格行爲分析始終是一個非常好用的方法。你可以利用你在圖表上看到的任何形態來提高交易的準確率,比如趨勢線、通道、形態結構、K線形態等等。

這個策略的核心思路是:先確認RSI出現了背離,再配合一個價格行爲信號作爲進場依據。之後,只要價格行爲仍然支持你的交易方向,就繼續持有;或者在你發現RSI出現相反信號時離場。

無論如何,始終要設置止損,用來保護你的賬戶資金。這一點,永遠不能省。

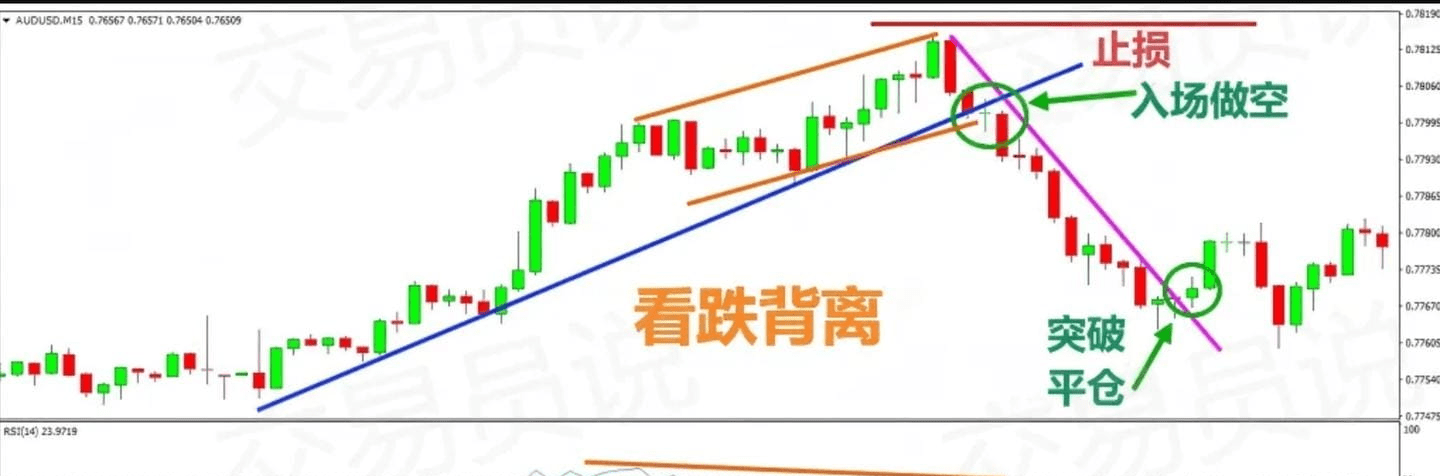

15分鐘圖,圖表下方使用的是默認參數設置的RSI指標。

這個案例一開始處於一個明顯的多頭趨勢中,我們已經用藍色趨勢線在圖表上標了出來。

圖中橙色的線標出了價格走勢中的更高的高點和更高的低點;而RSI指標中的橙色線,則顯示出了RSI的看跌背離。

在確認RSI出現背離之後,可以看到價格開始嘗試反轉,並向下測試趨勢線。隨後,價格突然跌破了這條趨勢線,這正是我們需要的價格行爲信號,於是可以考慮進場做空。

止損的合理位置,應放在價格反轉時形成的那個高點上方。圖中已經用紅色水平線標出了止損位置。

接下來,我們按照價格行爲的思路來判斷出場時機。粉色的下跌趨勢線,代表價格下行過程中所遵循的趨勢。隨後,有一根K線向上突破了這條趨勢線,說明下跌行情可能已經接近尾聲。這是一個相當不錯的離場信號,於是我們在這裏平倉,最終獲得了31點的利潤。

將RSI背離與其他震盪指標結合使用

在RSI背離交易中,還有一種非常不錯的做法,就是把RSI的信號與另一個領先指標的信號進行配合使用。其中,一個很適合搭配的震盪指標就是隨機指標。

具體思路是:當RSI出現背離,同時又得到了隨機指標的額外確認時,再進場交易。進場之後,我們會一直持有這筆交易,直到出現以下任意一種情況:

RSI 給出相反的信號。或 隨機指標出現相反方向的背離。

需要特別注意的是,我們不會把隨機指標的超買/超賣作爲出場信號。原因在於,隨機指標相比RSI更加靈敏,波動也更頻繁,很容易產生大量假信號。因此,如果僅僅因爲隨機指標進入超買或超賣區就出場,往往會讓你在沒有必要的情況下過早離場。

換句話說,隨機指標的超買、超賣信號並不適合用來做止盈依據,否則很可能會把一筆原本還能繼續盈利的交易提前“嚇”出場。

在圖表下方,同時放置了RSI指標和隨機指標。

可以注意到,這個案例一開始,行情處在一個明顯的下跌趨勢中。隨後,RSI和隨機指標同時確認出現了正背離。這是一個非常強的“雙重信號”,不容忽視,因此我們在圖表上第一根明顯的多頭K線出現時進場做多。

止損方面,我們將止損設置在反轉當下形成的低點下方。隨後,可以看到價格出現了幾次比較明顯的上漲,同時RSI和隨機指標也都跟隨走高。

接着,隨機指標進入了超買區。不過,這是一個很常見的現象,我們並不會因爲進入超買區就急着平倉。真正的關鍵信號出現在後面:隨機指標的下一個高點低於前一個高點,而與此同時,價格卻仍在不斷創出新高。

這就意味着,隨機指標在圖表上給出了負背離信號,而這,正是我們用來離場的信號。

總結

震盪指標是幣圈交易中最基礎、也最常用的技術分析工具之一。其中,最受歡迎的震盪指標之一,就是相對強弱指數(RSI)。

RSI屬於領先指標,也就是說,它的信號通常會先於價格真正反轉出現。RSI由一條線組成,在超買區、超賣區和中性區之間來回波動。

RSI的默認參數如下:

超賣區:0–30

中性區:30–70

超買區:70–100

默認計算週期:14個週期

在計算 RSI之前,首先需要計算相對強度(RS):RS =(最近14根上漲K線的14週期EMA)÷(最近14根下跌K線的14週期EMA)

然後將RS代入RSI公式:RSI = 100 −(100 ÷(1 + RS))

這樣就可以得到當前週期的RSI數值。

RSI最基礎的兩種信號是:

市場超買

市場超賣

不過,相比單純的超買和超賣,更高級、也更可靠的信號是RSI背離。RSI背離主要分爲兩種類型:

正向RSI背離(看漲背離)

負向RSI背離(看跌背離)

如果你想基於RSI背離進場交易,需要做到以下幾點:

在圖表上確認真實存在的 RSI 背離

確認價格已經開始出現反轉跡象

在反轉發生時,將止損放在關鍵拐點的另一側

需要注意的是,背離交易並沒有固定的止盈規則。只要價格走勢仍然對你有利,或者你的交易系統允許,就可以繼續持有。

RSI背離策略與價格行爲結合使用,效果會非常好:

RSI出現背離 + 價格行爲信號,即可進場

止損放在反轉點的另一側

只要價格行爲持續支持你的方向,就繼續持倉

另一種非常實用的RSI背離策略,是結合隨機指標一起使用:

RSI出現背離 + 隨機指標給出確認信號,即可進場

在反轉點的另一側設置止損單

然後持有這筆交易,直到你看到RSI出現相反信號,或者隨機指標出現相反方向的背離爲止。

一句話總結:RSI背離本身已經是高質量信號,如果再配合價格行爲或其他震盪指標確認,交易的穩定性和成功率都會明顯提升。

炒幣10年,經歷三次牛熊更替的我來告訴你:看懂這三個信號,告別韭菜式抄底!

市場從不相信眼淚,數據才能揭示真相。

前幾天,一位粉絲私我:“老師,我半年工資砸進去抄底,現在套了20%,該不該補倉?”看他發送的買入時間,正好是全網瘋傳“關鍵點位是鐵底”的那天——典型的“猜底俠”翻車現場。

我從事加密市場分析十年,見過最魔幻的場景就是:行情一下跌,到處都是“精準測底”的大神;等散戶跟風入場,所謂的“安全線”瞬間就被擊穿。從“整數關口穩了”到“下一個支撐必守”,每次都有心急的投資者衝進去當“接盤俠”,結果支撐位像紙糊的一樣,套牢盤堆成山。

今天我要分享一個核心觀點:底部從來不是猜出來的,而是市場用資金投票投出來的。那些聲稱能精準算出底部的人,要麼是運氣好蒙對一次,要麼就是想割你韭菜。

一、量價齊升,資金纔是最誠實的信號

放量企穩纔是真正的市場底。什麼是放量?下跌過程中突然出現一根大陽線,成交量比前三天的平均量能高出30%以上,並且之後三天價格都沒有跌破這根陽線的最低點。

去年一輪大跌後,我正是觀察到這個信號才決定入場,隨後半個月資產上漲了35%。資金的行爲最真實:下跌時沒人敢買,突然出現大資金託底,這纔是靠譜的入場信號。

當價格在關鍵位置出現放量行爲,例如突破放量或頂部放量滯漲,都表明該價格區域的市場分歧非常強烈,轉折的可能性正在增加。

二、形態確認,雙底結構纔是堅實基底

光有放量還不夠,還需看形態。當價格跌到某個位置後反彈,回調時卻未跌破前低,形成“W”形,這就是雙底結構。更重要的是,雙底之後需要經歷至少兩週的盤整,期間波動幅度最好不超過10%。

爲什麼盤整如此重要?因爲這是主力吸籌的階段。去年那波70%的大漲前,市場整整盤整了一個月,當時很多人因缺乏耐心離場,結果一上漲就後悔莫及。

真正的底部形態往往伴隨着經典K線反轉信號,如在低位出現的錘子線、看漲吞沒或早晨之星等。如果這些形態得到後續K線的確認,價格上漲的可能性就會大幅提高。

三、情緒反轉,市場沉默是金

打開社羣看看,如果還全是“抄底”、“滿倉”的喊單聲,那肯定不是底。當大家變得沉默,甚至有人說“再也不碰了”,機會反而可能正在醞釀。

我有一個實用小技巧:關注主流平臺的“多空比”。當空頭比例超過70%,並且連續三天維持在這一水平附近,通常意味着情緒底已經出現。

恐懼與貪婪指數是衡量市場情緒的有效工具。當該指數低於20(極度恐懼)時,往往對應着階段性底部。相反,當指數進入極度貪婪區域,則是警惕風險的時候了。

結合指標提高勝率

除了上述三個關鍵信號,還可以藉助一些可靠的技術指標來輔助判斷:

Ahr999囤幣指標:當指數低於0.45時,可能是抄底機會;在0.45-1.2之間適合定投;高於1.2則說明幣價偏高,不宜追漲。

RSI(相對強弱指標):當RSI低於30時,表示市場可能已處於超賣狀態。歷史上RSI低於20的區域往往是抄底良機。

MVRV比率:當比特幣的MVRV比率小於1.0,代表價格低於市場平均持幣成本,通常意味着深度低估。

結語:耐心是最高級的交易策略

很多人總想賺取“魚頭”的利潤,認爲早點入場能多賺,卻忘了魚頭多刺。我見過太多投資者,爲搶10%的收益,最終被套50%,最後扛不住割在地板上。

實際上,底部確認後,從不缺少上車機會。哪怕等反彈10%再進場,也遠勝於盲目抄底後被套牢。在現貨交易中,耐心不是懦弱,而是保命的本事。

下次再有人告訴你“這就是底”,別急着相信。先用我今天講的三個信號驗證一下:是否放量企穩?是否形成雙底結構並經過充分盤整?市場情緒是否已降至冰點?三個信號共振纔是真正的入場時機。

市場就像海洋,有潮起就有潮落。真正的投資不是追逐每一次波浪,而是識別大潮的方向,順勢而爲。在你感到最恐懼和不確定的時刻,不妨迴歸數據,保持耐心,市場總會獎勵那些遵守規則的人

如果你仍在這個爆倉循環中掙扎,請先強迫自己做到這三點:

1:減少交易頻率:

2:嚴格執行止損

3:不讓任何小虧失控

如果你仍在市場中感到迷茫,不知道下一步該如何佈局。我一直在這裏,願意與你分享更多具體的策略與心態管理方法。機會就在眼前,只要你主動,我們就會有故事。

我是小蛋撻,關注我,每日更新最新資訊和操作分析!#ETH走势分析 $ETH