大多数区块链生态系统通过表面信号来衡量增长:钱包数量、应用启动、社交活动或头条合作。Injective 以不同的方式衡量增长。它通过其系统能够持续结算多少风险而不是扭曲来衡量增长。

这就是为什么衍生品交易量,而不是钱包指标,是理解 Injective 今天实际状况的最清晰视角。

现货市场显示出兴趣。

衍生品显示出信心。

Injective 的生态系统扩展并不是由消费者采用或零售应用推动的。它是由持久的交易基础设施需求推动的——这种需求只有在资本开始将链视为场所而不是实验时才会形成。

为什么衍生品交易量是 Injective 的正确信号

衍生品的交易量在长时间内很难伪造。它需要:

持续的双向流动性

可靠的清算机制

一致的资金行为

在压力下紧缩的价差

以及可预测的结算

这些不是营销成就。它们是工程结果。

Injective 在衍生品活动中的上升表明,其订单簿架构、统一保证金系统和低延迟执行不再是孤立测试。它们作为真实交易策略的生产基础设施被使用:基差交易、无风险头寸、杠杆方向流和结构性收益覆盖。

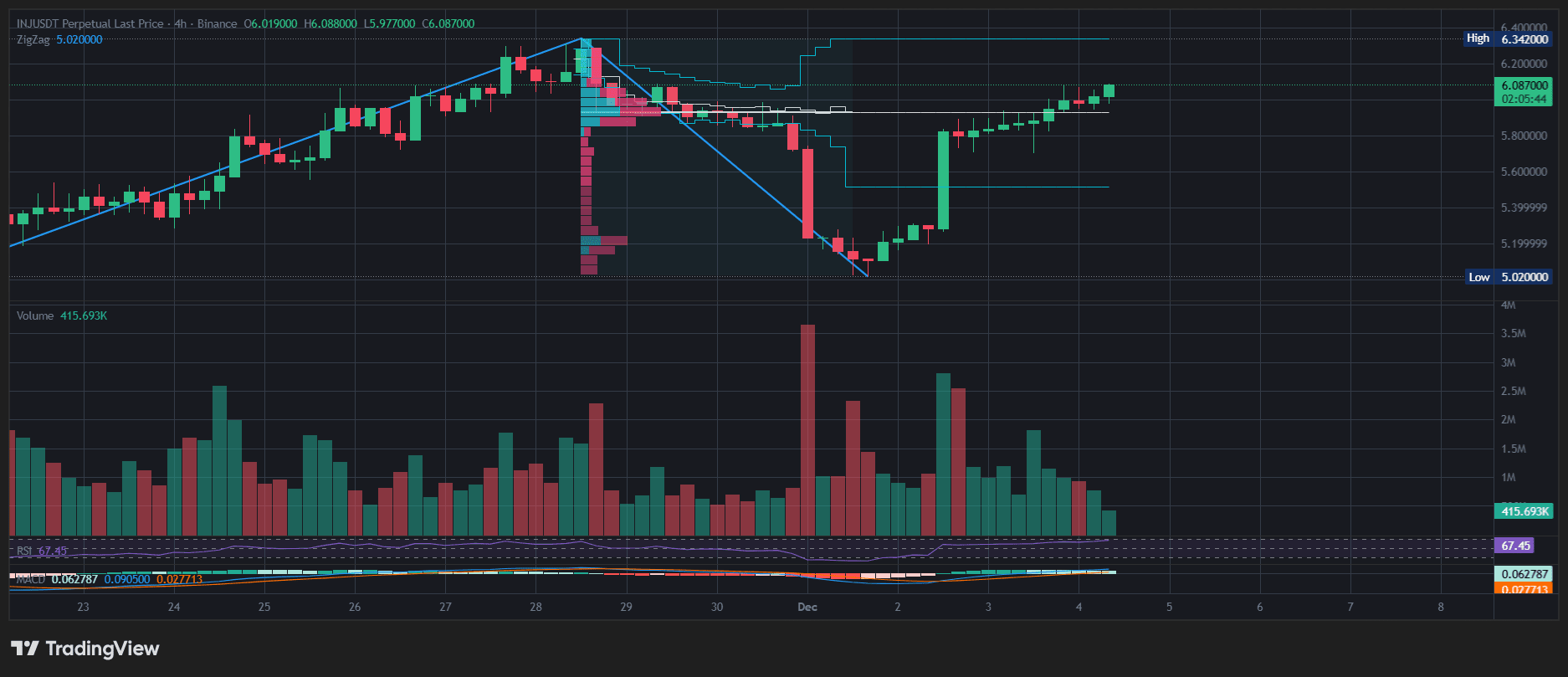

当未平仓合约在波动性制度中持续存在时,意味着交易者不只是为了激励而经过。他们正在建立期望场地能够持有的头寸。

这种期望是 Injective 上生态系统增长的基础。

生态系统增长来自资本密度,而不是应用繁多

Injective 的生态系统并不是通过数百个轻量级应用扩展的。它是通过少量资本密集型系统增长的:

永久期货场地

期权框架

结构化收益库

流动质押 + 抵押品路由

跨保证金交易环境

这些都吸收了资产负债表,而不仅仅是用户。

这产生了与面向消费者的链非常不同的增长曲线。应用数量增长缓慢。每个应用的资本增长显著。运营需求在用户数量增加之前上升。

这就是传统金融基础设施的增长方式。一次一个场地。一次一个资产负债表。

资本效率是 Injective 的真正增长引擎

Injective 的统一保证金和可组合衍生品允许策略在多个头寸之间共享抵押品。这个单一设计选择驱动了几个二阶效应:

降低资本拖累

更高的头寸周转率

更好的资金套利

减少清算级联

以及更可预测的系统行为

资本在系统内停留的时间更长,因为它不会在隔离的应用之间反复分割。

这就是为什么 Injective 的生态系统增长感觉密集而不是宽广。同样的资本基础支持每锁定美元更多的活动。

这种效率是维持衍生品交易量而不将排放转变为主要支撑梁的原因。

INJ 的角色随着市场扩展,而不是超前。

INJ 并没有推动使用。使用正在将 INJ 拉入更紧密的货币角色。

随着衍生品交易量的扩大:

更多的协议费用累积

更多的自动烧毁发生

更多的验证者竞争股份

对经济参数施加了更多的治理压力

这不是反身性投机。它是与吞吐量相关的货币紧缩。

INJ 不承诺回报。

它吸收活动。

这是一种基础设施资产的姿态,而不是叙事工具。

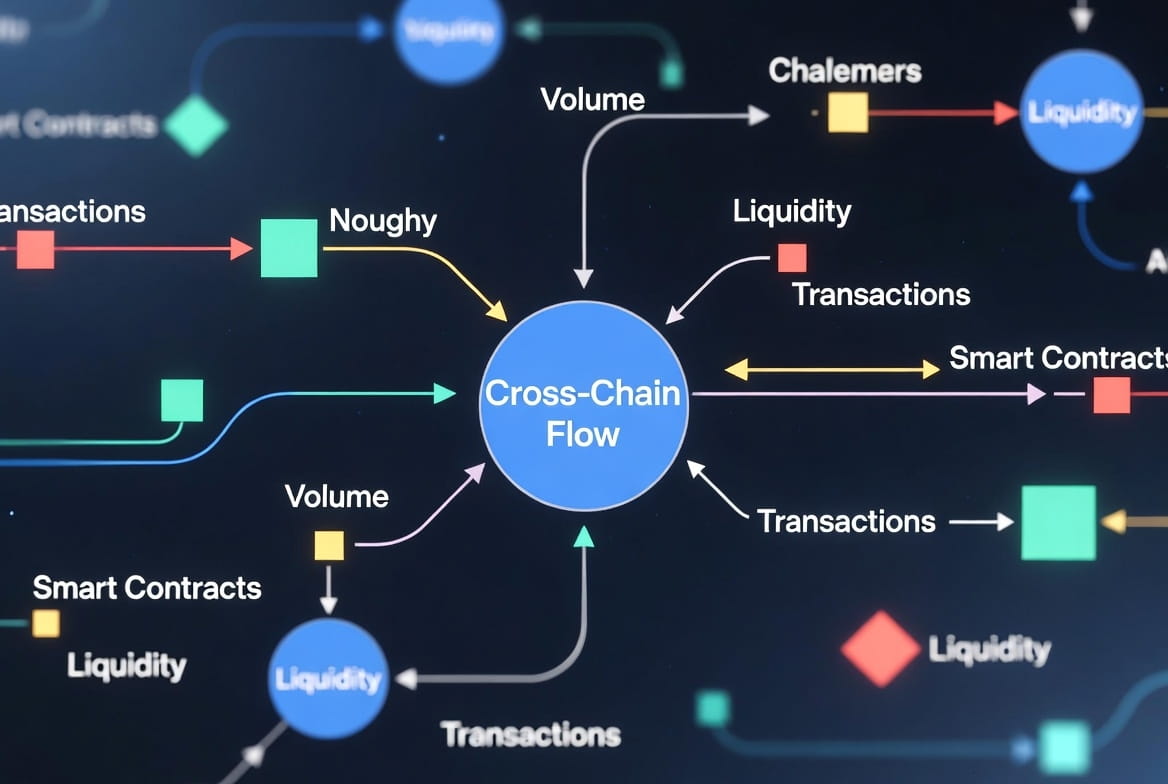

跨链流动现在是交易量的结构性输入

Injective 的衍生品市场不再主要依赖于本地流动性。它们越来越依赖于:

来自以太坊的稳定币路由

来自 Cosmos 的套利流

从 Solana 资产桥接

以及来自多链策略的合成敞口

这很重要,因为这意味着 Injective 不再是一个封闭的经济循环。它正在成为一个吞吐量交汇点。

交易量不再是严格的地方结果。它是跨网络的结果。

一旦这个条件成立,生态系统的增长将不再受限于内部发布。它变得对宏观流动性周期和与其他场地的相对执行质量敏感。

为什么 Injective 的生态系统增长在外部看起来“无聊”

Injective 并不通过以下方式增长:

模因周期

NFT 轮换

消费者社交应用

或零售钱包接入

它通过以下方式增长:

资金利率压缩

价差收窄

未平仓合约的耐用性

抵押品流动性

以及在压力下的清算行为

这些对大多数市场来说是不可见的指标。但它们是衍生品交易者关心的唯一指标。

这就是为什么 Injective 在关注热潮期间经常显得安静,而在波动期间异常活跃。

衍生品驱动增长的风险特征

衍生品不是一个免费的增长引擎。它们引入了生态系统建设者无法忽视的结构性风险:

未平仓合约集中

大型方向性头寸在制度转变下会放大清算级联。资金反馈循环

持续的资金不平衡吸引了可以剧烈解除的杠杆套利。验证者性能敏感性

延迟或停机变得系统性而不是局部的。跨链依赖风险

其他链上的流动性中断瞬间传播到 Injective。

在衍生品领导下的生态系统增长是强大的,但它要求严格的运营纪律。

到目前为止,Injective 的成功并不是这些风险不存在。

他们尚未压倒铁路。

为什么 Injective 的增长路径难以复制

大多数链在构建消费者生态系统后尝试吸引衍生品。Injective 颠覆了这个顺序。

它建立了:

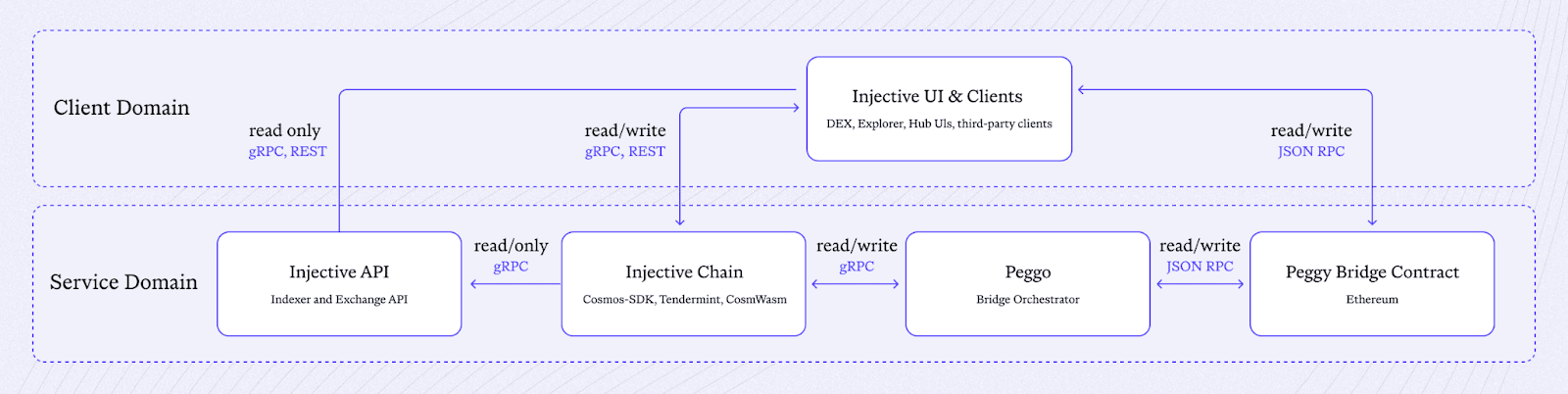

一个自定义订单簿核心

确定性执行

统一风险系统

以及可组合的保证金基础设施

在它建立叙事之前。

这创造了一个长期的护城河,这不是社会性的。它是组织性和技术性的。

你不能在不重建链本身的情况下重新调整这个结构。

Injective 衍生品驱动扩张背后的安静论点

Injective 的生态系统增长并不是基于更多人会交易的想法。

它基于以下想法:

随着交易变得连续、全球化和自动化,结算层必须像市场基础设施一样运作,而不是像通用计算。

衍生品交易量只是对该论点最无情的压力测试。

到目前为止,Injective 继续通过它。

底线

Injective 的生态系统正在增长,但不是在社交指标捕捉的方式。

它通过以下方式增长:

持续的衍生品活动

增加资本密度

跨链流动性整合

以及在波动性制度下持续的未平仓合约

这不是病毒式增长。

它是基础设施整合。

Injective 并不是试图成为最显眼的链。

它正在定位自己,成为链上资本市场中最难以取代的资产之一。

当区块链不再是人们访问的地方,而是风险落脚的地方时,Injective 已经表现得像它属于那个世界。