这不是一条普通的财经新闻,而是美国财政体系长期压力的又一个里程碑。很多人刷到只会“哇哦”一下就划走,但背后真正说明了什么?

这不是一条普通的财经新闻,而是美国财政体系长期压力的又一个里程碑。很多人刷到只会“哇哦”一下就划走,但背后真正说明了什么?

对加密市场和股市有什么影响?今天来系统拆解一下。🧵

1/9

先看数据:

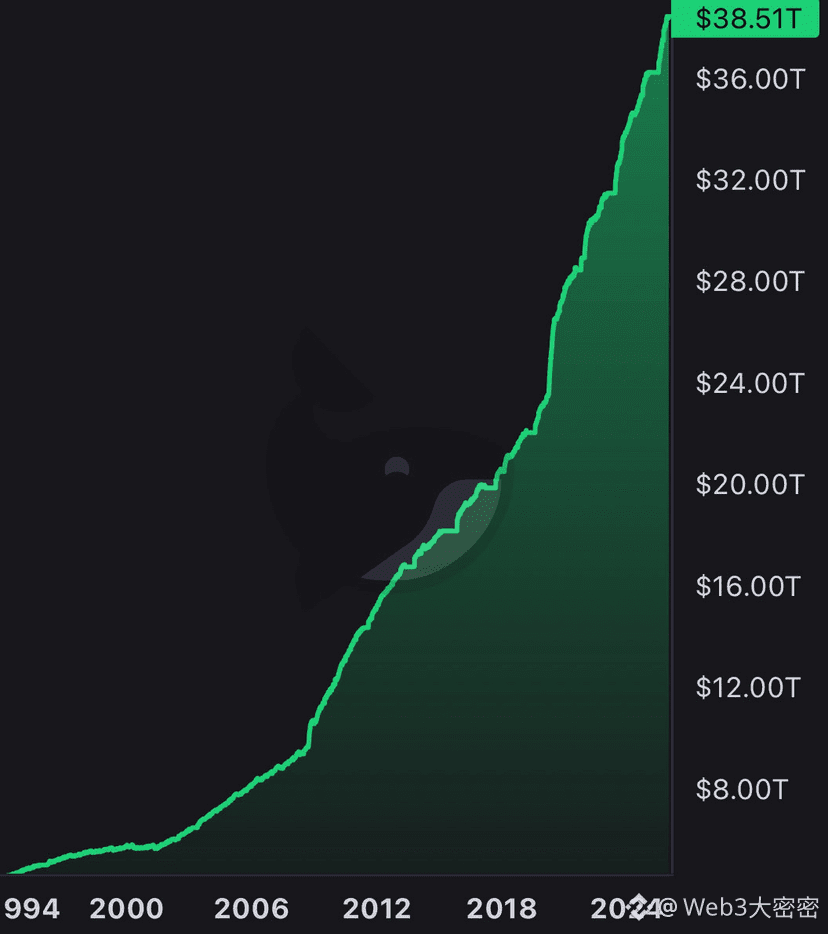

美国公共债务从1994年涨到今天的38.5万亿,30多年增长超8倍。

尤其2020年后曲线几乎垂直:疫情刺激+持续赤字,让年增幅经常超过2-3万亿。

2026财年刚开两个月,赤字已超4000亿,利息支出全年预计首破1万亿美元。

2/9

为什么利息这么恐怖?

因为债务规模太大,哪怕利率只在4%左右,利息就像滚雪球。

现在每年缴的利息,已经超过国防预算、国土安全预算,甚至快赶上社保支出。

意思是:美国纳税人的钱,越来越多人拿去还债,而不是投资未来。

3/9

这说明了什么核心问题?

美国财政路径高度依赖“借新还旧”。

税收盖不住支出,就不断发债。

美元作为世界储备货币,让美国能以低成本借钱(全球都买美债),但这不是无限游戏。

一旦投资者信心动摇(比如“债券义警”出现),收益率暴涨,危机就来了。

4/9

对传统股市意味着什么?

负面压力为主。

高债务→更多国债供给→推升美债收益率(目前10年期已超4.2%)。

企业借钱贵了,股票估值(尤其是科技成长股)被压缩。

2026年美联储大概率继续降息或持稳,但空间有限,高债务会限制宽松力度。

牛市也许还能走,但波动会更大。

5/9

对加密市场意味着什么?

长期是大利好。

加密社区最爱这条新闻,因为它完美强化了“法币不可持续”的叙事:

政府无限借债→潜在通胀/贬值→需要硬资产对冲。

比特币2100万固定供应,正好对标“无限印钞”。

BlackRock、Grayscale等机构报告都指出:债务危机将加速比特币被当成“数字黄金”或战略储备。

2026年机构流入预计继续放大。

6/9

当然,短期加密还是风险资产,会随股市一起晃。

如果收益率快速上行,资金可能流向美债,加密也会回调。

但长期看,债务越高,比特币的相对稀缺性就越耀眼。

7/9

这是不是“明天就崩”的末日预言 ?

美国还有美元霸权、全球最强经济、科技领先等底牌,短期危机概率低。

但这是慢性病:债务/GDP已超120%,继续这样下去,10-20年后总会有账要算。

日本、欧洲也类似,大家都在同一条船上。

你怎么看?是继续看多美股,还是开始看多加密市场?评论区聊聊👇

#美国国债 #比特币 #美股 #宏观经济 #加密货币