Введение

Когда вы думаете об активах-убежищах, вы, вероятно, в первую очередь думаете о драгоценных металлах, таких как золото или серебро. Многие индивидуальные инвесторы обратились к этому типу инвестиций как к страховке от традиционных рыночных потрясений.

Продолжаются споры о том, пойдет ли Биткойн по стопам этих активов. В этой статье мы сосредоточимся на некоторых основных аргументах за и против Биткойна как средства сбережения.

Что такое средство сбережения?

Средства сбережения — это активы, которые сохраняют ценность с течением времени. Если вы покупаете сегодня предмет, который служит средством сбережения, у вас есть разумная уверенность в том, что его стоимость не обесценится с течением времени. В будущем вы ожидаете, что актив будет стоить столько же, сколько и сегодня (возможно, даже больше).

Когда вы думаете об этом активе-убежище, в первую очередь на ум могут прийти золото или серебро. Есть много причин, по которым эти предметы традиционно были ценными, и к ним мы вскоре вернемся.

Узнайте сейчас о последней цене Биткойна (BTC).

Что такое средство сбережения?

Чтобы понять, что такое хорошее средство сбережения, давайте сначала выясним, что такое плохое средство сбережения. Если мы хотим, чтобы что-то служило долго, само собой разумеется, что оно должно обладать прочными свойствами.

Возьмем, к примеру, еду. И яблоки, и бананы имеют внутреннюю ценность, поскольку для выживания людям необходимы питательные вещества. Во времена нехватки продовольствия эти предметы, несомненно, стоили бы целое состояние. Но это не делает их хорошим средством сбережения. Если оставить их в сейфе на несколько лет, их ценность значительно упадет, так как они явно испортятся.

А как насчет предметов, которые имеют внутреннюю ценность и долговечны? Любите сухие макароны? В долгосрочной перспективе это лучший вариант, но все же нет никакой гарантии, что он сохранит свою ценность. Макаронные изделия производятся с использованием легкодоступных ресурсов по низкой цене. Любой может выставить на рынок больше макаронных изделий, поэтому макаронные изделия, находящиеся в обращении, потеряют свою ценность из-за переизбытка предложения. Следовательно, чтобы что-то сохраняло ценность, оно также должно быть редким.

Некоторые люди считают, что бумажные валюты (доллары США, евро, иены) являются хорошим способом хранения богатства, поскольку они сохраняют свою ценность в долгосрочной перспективе. Но на самом деле они являются плохим средством сохранения стоимости, поскольку с увеличением количества единиц их покупательная способность значительно снижается (точно так же, как макароны). Вы можете взять свои сбережения и спрятать их под матрасом на 20 лет, но когда вы, наконец, решите потратить деньги, они могут уже не иметь такой покупательной способности, как раньше.

В 2000 году на 100 000 долларов можно было купить гораздо больше, чем сейчас. В первую очередь это связано с инфляцией, которая представляет собой рост цен на товары и услуги. Во многих случаях инфляция вызвана избытком предложения бумажной валюты из-за практики правительства печатать больше денег.

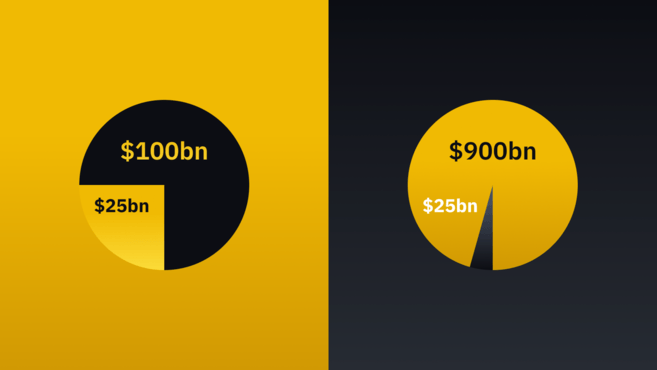

Например, предположим, что вы владеете 25% от общего объема поставок в 100 миллиардов долларов, что составляет 25 миллиардов долларов. Со временем правительство решило напечатать дополнительно 800 миллиардов долларов для стимулирования экономики. Ваша доля внезапно падает примерно до 3%. В обращении находится больше денег, поэтому очевидно, что ваша акция уже не имеет такой большой покупательной способности, как раньше.

Покупательная способность со временем теряется.

Как и макароны, упомянутые выше, производство долларов не требует больших затрат. Вышеописанная ситуация может произойти всего за несколько дней. При наличии хорошего средства сбережения наводнение рынка новыми единицами становится все труднее. Другими словами, если ваша акция разбавлена, ее следует размывать очень медленно.

Возьмем, к примеру, золото: мы все знаем, что его предложение ограничено. Мы также знаем, что добывать нефть очень сложно. Таким образом, даже если спрос на золото внезапно вырастет, люди не смогут просто запустить принтер, чтобы производить больше золота, а будут вынуждены добывать его из-под земли, как обычно. Несмотря на резкое увеличение спроса, предложение не смогло существенно увеличиться для удовлетворения этого спроса.

Биткойн как средство сбережения

С момента создания Биткойна сторонники утверждали, что криптовалюта больше похожа на «цифровое золото», чем на простую цифровую валюту. В последние годы это утверждение было признано многими энтузиастами Биткойна.

Теория сбережения Биткойн утверждает, что это один из самых надежных активов, известных человечеству. Сторонники этой теории считают, что Биткойн — лучший способ хранить богатство, чтобы оно не теряло ценность с течением времени.

Чрезвычайная волатильность Биткойна хорошо известна. Многие люди думают, что если актив может потерять 20% своей стоимости за день, может показаться странным использовать его в качестве средства сбережения. Но даже принимая во внимание его многократное снижение, это по-прежнему самый эффективный класс активов на сегодняшний день.

Так почему же Биткойн называют средством сбережения?

дефицит

Возможно, одним из наиболее убедительных аргументов в пользу теории сбережения является то, что предложение биткойнов ограничено. Если вы прочитали нашу статью «Что такое биткойн», возможно, вы помните, что количество биткойнов никогда не превысит 21 миллион. Для обеспечения этого протокол использует жестко запрограммированные правила.

Единственный способ создать новые токены — это процесс добычи, который чем-то похож на процесс добычи золота. Но разница в том, что вместо бурения под землей майнеры биткойнов должны использовать вычислительные мощности для решения криптографической головоломки. Таким образом, они выиграют новые жетоны.

Со временем вознаграждение уменьшается в результате события, известного как халвинг. Если вы догадались, что это сократит награду вдвое, вы были абсолютно правы. На заре существования Биткойна система вознаграждала 50 биткойнов любому майнеру, создавшему действительный блок. Во время первого халвинга это число сократилось до 25 биткойнов. Последующие сокращения вдвое уменьшили эту сумму до 12,5 биткойнов, а следующее сокращение вдвое сократило вознаграждение майнеров до 6,25 биткойнов за блок. Этот процесс будет продолжаться более 100 лет, пока последняя часть токена не поступит в обращение.

Давайте смоделируем этот процесс аналогично примеру с бумажной валютой, упомянутому ранее. Допустим, вы приобрели 25% предложения биткойнов (т. е. 5,25 миллиона токенов) много лет назад. Когда вы зарабатываете эти токены, вы знаете, что ваш процент останется прежним, поскольку ни одна организация не сможет добавить больше токенов в систему. Никакого правительства здесь нет, ну, во всяком случае, в традиционном понимании (подробнее об этом позже). Таким образом, если вы купили (и держали в течение длительного времени) 25% от максимального предложения в 2010 году, вы все еще владеете 25% сейчас.

Децентрализация

Как вы могли подумать, это программное обеспечение с открытым исходным кодом. Я могу скопировать код и самостоятельно создать дополнительные 100 миллионов токенов.

Вы действительно можете это сделать. Допустим, вы клонируете программное обеспечение, вносите изменения и запускаете узел. Все кажется нормальным. Есть только одна проблема: нет других узлов для подключения. Как только вы измените параметры своего программного обеспечения, участники сети Биткойн начнут вас игнорировать. Вы выполнили форк, и программа, которую вы используете, больше не распознается во всем мире как Биткойн.

Все, что вы делали раньше, — это функциональный эквивалент того, как вы сфотографировали Мону Лизу, а затем заявили, что теперь существует две Моны Лизы. Вы можете убедить себя, что это правда, но убедить других не так-то просто.

Мы уже говорили, что в пространстве Биткойн существует своего рода «правительство». Правительство состоит из каждого пользователя, использующего программное обеспечение. Единственный способ изменить соглашение — это если большинство пользователей согласятся с изменением.

Убедить большинство людей увеличить свои запасы токенов — непростая задача: в конце концов, вы просите их уменьшить свои запасы. Как и сегодня, даже, казалось бы, тривиальные функции могут занять годы, чтобы достичь консенсуса в сети.

Поскольку масштабы продолжают расти, осуществлять изменения становится все труднее. Таким образом, у держателей есть основания полагать, что предложение существенно не увеличится. Хотя программное обеспечение создано человеком, децентрализация сети означает, что Биткойн больше похож на природный ресурс, чем на код, который можно изменить по желанию.

Характеристики «хороших денег»

Сторонники теории сбережения также указывают на ряд свойств, которые делают Биткойн «хорошими деньгами». Это не только дефицитный цифровой ресурс, но и характеристики, которыми деньги обладали на протяжении веков.

Золото использовалось в качестве валюты во многих цивилизациях с момента его создания. Этому есть много причин. Мы уже обсуждали долговечность и редкость. Эти характеристики делают его хорошим активом, но не обязательно хорошей валютой. Помимо этого, также необходимы взаимозаменяемость, переносимость и делимость.

Заменяемость

Взаимозаменяемость означает, что единицы неотличимы. В случае с золотом любые две унции золота стоят одинаково. То же самое касается акций и денежных средств. Независимо от того, какой конкретный юнит у вас есть, он стоит столько же, сколько любой другой юнит такого типа.

Взаимозаменяемость Биткойна — это острый вопрос. Не имеет значения, какой токен вы держите. В большинстве случаев 1 биткойн = 1 биткойн. Ситуация усложняется, если учесть, что каждая единица может быть связана с предыдущими транзакциями. В некоторых случаях предприятия вносят в черный список средства, которые, по их мнению, были замешаны в преступной деятельности, даже если владелец позже получит эти средства.

Неужели это так важно? Трудно понять, почему. Когда вы покупаете что-то за долларовую купюру, ни вы, ни продавец не знаете, где она была использована три транзакции назад. Не существует понятия истории транзакций — новая банкнота стоит не больше, чем старая.

Однако в худшем случае старые биткойны (с большей историей) могут продаваться дешевле, чем новые биткойны. В зависимости от того, кого вы спросите, этот сценарий может представлять собой значительную угрозу для Биткойна или может быть тем, о чем не стоит слишком беспокоиться. Несмотря на это, на данный момент Биткойн функционально взаимозаменяем. Заморозка токенов из-за сомнительной истории — это лишь единичные инциденты.

Портативность

Портативность означает легкость, с которой актив может быть передан. Превратить 10 000 долларов в купюры по 100 долларов? Легко брать с собой куда угодно. А как насчет нефти стоимостью 10 000 долларов? Это не так просто.

Идеальная валюта должна иметь меньшие размеры. Он должен быть портативным, чтобы люди могли платить друг другу за товары и услуги.

Золото всегда преуспевало в этом. На момент написания стандартная золотая монета стоила около 1500 долларов. У вас меньше шансов купить унцию золота, поэтому монеты меньшего номинала занимают меньше места.

Биткойн фактически превосходит драгоценные металлы, когда дело касается транспортабельности. У него даже нет физического тела. Вы можете хранить богатство на триллионы долларов на аппаратном устройстве размером с ладонь.

Перемещение золота на сумму 1 миллиард долларов (более 20 тонн по текущей стоимости) требует огромного количества человеческих и финансовых ресурсов. Даже наличными вам придется носить с собой несколько поддонов со 100-долларовыми купюрами. С помощью Биткойна вы можете отправить одну и ту же сумму денег в любую точку мира менее чем за доллар.

Делимость

Еще одним важным свойством денег является делимость – способность делить деньги на более мелкие единицы. Что касается золота, вы можете разрезать золотую монету весом в одну унцию пополам, чтобы получить две монеты в пол-унции. Вы можете потерять дополнительную комиссию, уничтожив изображение орла или буйвола на золотой монете, но общая стоимость золота останется прежней. Вы можете разрезать золотые монеты весом в пол-унции на более мелкие номиналы снова и снова.

Делимость — еще одно преимущество Биткойна. В мире всего 21 миллион биткойнов, но каждый из них состоит из 100 миллионов маленьких единиц (сатоши). Это дает пользователям большую степень контроля над своими транзакциями, поскольку они могут указать сумму для отправки до восьми знаков после запятой. Делимость Биткойна также облегчает мелким инвесторам покупку части Биткойна.

Средство сбережения, средство обмена и расчетная единица

Существуют неоднозначные взгляды на текущую роль Биткойна. Многие люди думают о Биткойне просто как о валюте — средстве перемещения денег из точки А в точку Б. Мы обсудим это в следующем разделе, но эта точка зрения диаметрально противоположна точке зрения, которую защищают многие сторонники теории сбережений.

Сторонники теории сбережения считают, что Биткойн должен пройти несколько этапов, прежде чем стать окончательной валютой. Он начинался как предмет коллекционирования (вероятно, на той стадии, на которой мы сейчас находимся): он доказал свою работоспособность и безопасность, но был принят лишь небольшой группой людей. Его основная аудитория – это прежде всего любители и спекулянты.

Только когда соответствующие знания станут более полными, инфраструктура учреждения станет более надежной и появится большая уверенность в его способности сохранять стоимость, оно сможет перейти к следующему этапу: накоплению стоимости. Некоторые считают, что Биткойн уже вступил в эту стадию.

В то время Биткойн не получил широкого распространения, поскольку закон Грешема гласит, что плохие деньги вытесняют хорошие деньги. Это означает, что, столкнувшись с двумя валютами, люди более склонны потреблять плохую валюту и копить хорошую валюту. Пользователи биткойнов предпочитают тратить бумажные валюты, потому что они мало уверены в долгосрочной жизнеспособности этих валют. Они будут держать (или удерживать в долгосрочной перспективе) Биткойн, потому что верят, что он сохранит свою ценность.

Если сеть Биткойн продолжит расти, больше пользователей примут Биткойн, ликвидность увеличится, а цены станут более стабильными. Из-за его большей стабильности у людей не будет особого стимула хранить Биткойн в надежде на более высокую прибыль в будущем. Таким образом, мы можем ожидать, что Биткойн будет больше использоваться для бизнеса и ежедневных платежей в качестве мощного средства обмена.

Увеличение использования еще больше стабилизирует цены. На заключительном этапе Биткойн станет расчетной единицей, которая будет использоваться для оценки других активов. Вы можете оценить галлон бензина в 4 доллара, и аналогичным образом в мире, где биткойн является доминирующей валютой, вы будете оценивать нефть в биткойнах.

Если все три монетарные цели будут достигнуты, сторонники полагают, что в будущем Биткойн станет новым стандартом, заменив используемые в настоящее время валюты.

Биткойн как средство сбережения

Аргументы, представленные в предыдущем разделе, могут показаться совершенно логичными для некоторых людей, в то время как для других они могут показаться полной фантазией. Идея Биткойна как «цифрового золота» подвергалась некоторой критике как со стороны биткойнеров, так и со стороны скептиков криптовалюты.

Биткойн как цифровые деньги

Когда возникают разногласия по этому вопросу, многие сразу обращаются к официальному документу Биткойна. Для них было очевидно, что Сатоши Накамото с самого начала намеревался использовать Биткойн для потребления. Фактически, это можно увидеть в названии статьи «Биткойн: одноранговая электронная денежная система».

Согласно этой точке зрения, Биткойн имеет ценность только в том случае, если пользователи тратят токены. Долгосрочное накопление биткойнов не помогает принятию, а вредит ему. Если Биткойн не получит широкого признания в качестве цифровой валюты, то его основным предложением является не полезность, а спекуляции.

Эти идеологические разногласия привели к серьезному расколу в 2017 году. Меньшинству пользователей Биткойна нужна система с более крупными блоками, что означает более низкие комиссии за транзакции. По мере увеличения использования исходной сети транзакционные издержки могут значительно возрасти, поскольку многие пользователи отказываются от транзакций с более низкой стоимостью. Если средняя комиссия составляет $10, то нет смысла тратить $3 на токен.

Эта раздвоенная сеть теперь известна как Bitcoin Cash. В то же время исходная сеть запустила собственную обновленную версию под названием SegWit. SegWit номинально увеличивает емкость блока, но это не его главная цель. Он также заложил основу для Lightning Network, которая пытается облегчить транзакции с низкой комиссией, вытесняя их за пределы цепочки.

Однако на практике сеть Lightning Network далека от совершенства. Регулярные биткойн-транзакции очень легко понять, а управление каналами и пропускной способностью сети Lightning требует длительного обучения. Еще неизвестно, можно ли упростить эту сеть или же конструкция решения слишком сложна, чтобы ее можно было абстрагировать.

Из-за растущего спроса на пространство блоков внутрисетевые транзакции больше не являются дешевыми в периоды занятости. При этом можно утверждать, что отказ от увеличения размера блока повредит удобству использования Биткойна как валюты.

нет внутренней ценности

Для многих людей сравнение Биткойна с золотом абсурдно. История золота – это, по сути, история цивилизации. Этот драгоценный металл был важной частью жизни общества на протяжении тысячелетий. Нельзя отрицать, что золото действительно потеряло часть своего доминирования после отмены золотого стандарта, но оно по-прежнему остается классическим активом-убежищем.

На самом деле, сравнение сетевых эффектов «Короля активов» с протоколом 11-летней давности кажется несколько надуманным. На протяжении тысячелетий золото почиталось как символ социального статуса и важный промышленный металл.

Напротив, Биткойн бесполезен вне своей сети. Он не служит проводником для электроники и не может стать гигантским блестящим ожерельем, когда вы решите начать карьеру хип-хопа. Оно может имитировать золото (добыча, ограниченное предложение и т. д.), но это не меняет того факта, что это цифровой актив.

В какой-то степени все деньги — это общее убеждение: доллар имеет ценность, потому что правительство говорит, что он имеет ценность, и общество его принимает. Золото ценно, потому что все думают, что оно ценно. Биткойн ничем не отличается, но те, кто ценит Биткойн, по-прежнему составляют лишь небольшую часть огромного населения. В реальной жизни вам часто может потребоваться объяснять, что такое Биткойн, в ходе разговора, потому что подавляющее большинство людей не знают о его существовании.

Волатильность и корреляция

Те, кто рано вышел на рынок биткойнов, должно быть, получили удовольствие от увеличения своего богатства на порядки. Для них Биткойн действительно сохраняет ценность — и даже больше. Но те, кто купил первую партию токенов по рекордно высокой цене, не получили такого удовольствия. Многие люди понесли огромные убытки, продавая акции в любой момент после этого.

Биткойн невероятно волатилен, а его рынок совершенно непредсказуем. Для сравнения, такие металлы, как золото и серебро, движутся очень мало. Вы можете возразить, что еще рано и что цена Биткойна в конечном итоге стабилизируется. Но это само по себе может указывать на то, что Биткойн в настоящее время не является средством сбережения.

Вам также необходимо учитывать, как Биткойн соотносится с традиционными рынками. Биткойн имеет устойчивую тенденцию к росту с момента своего рождения. Если все остальные классы активов чувствуют себя хорошо, криптовалюты на самом деле не проходят тест в качестве актива-убежища. Энтузиасты Биткойна могут сказать, что он «не коррелирует» с другими активами, но невозможно узнать это, если только другие активы не затронуты и Биткойн не останется стабильным.

«Тюльпанная лихорадка» и «Шапочки-бэби»

Если мы сравним Биткойн с Тюльпаноманией и Beanie Babies, мы сможем адекватно критиковать свойства Биткойна как средства сбережения. В лучшие времена это не очень удачные аналогии, но они иллюстрируют опасность взрыва пузыря.

В обоих случаях инвесторы ринулись покупать предметы, которые они считали редкими, в надежде перепродать их с прибылью. Сами по себе предметы не так уж и ценны, поскольку их относительно легко изготовить. Когда инвесторы поняли, что переоценили свои инвестиции, пузырь лопнул, и рынки Tulip и Beanie Babies впоследствии рухнули.

Опять же, это не очень хорошая аналогия. Ценность Биткойна действительно зависит от веры пользователей в него, но, в отличие от тюльпанов, люди не могут выращивать больше биткойнов, чтобы удовлетворить спрос. Тем не менее, нет никакой гарантии, что инвесторы не подумают, что Биткойн переоценен в будущем, что приведет к лопанию его пузыря.

Подведем итог

Это правда, что Биткойн имеет большинство характеристик средства сбережения, такого как золото. Он имеет ограниченное количество единиц, сеть достаточно децентрализована, чтобы обеспечить безопасность держателей, и ее можно использовать для хранения и передачи стоимости.

В конечном счете, ему также придется доказать свою ценность в качестве актива-убежища – пока еще слишком рано говорить об этом. Все может пойти в обоих направлениях: весь мир может перейти к Биткойну во времена экономических потрясений, или он может оставаться доступным для немногих избранных.

Время все докажет.