KD 指標是什麼?用途是什麼?

KD 指標的核心邏輯在於觀察當前價格在過去一段時間的行情中,處於什麼樣的相對位置。它主要由兩條線組成:

K 線(快線):對價格反應較靈敏,能率先反映價格的波動。

D 線(慢線):由 K 線再次平均而來,因此反應較平緩,通常作為確認趨勢的基準。

KD 指標中的兩條線皆會在 0-100 的區間內波動,當數值越高,代表目前處於過去一段時間內的價格高點,反之數值越低則代表處於相對低點。

計算 K 線及 D 線的詳細公式可以參考:《KD 指標參數設定與公式|9,3,3 預設邏輯,怎麼計算與調整一次搞懂!》

KD 指標的核心用途

KD 指標最常見的用途有兩種,首先是超買/超賣區間,當 KD 值過高(通常為大於 80)時,代表市場可能過熱,需注意回調風險不宜過度追高,KD 值過低(通常為小於 20)時,市場可能過冷,或許即將形成階段性的底部。

其次是透過 K 線、D 線判斷動能,當反應較快的 K 線上穿 D 線時,意味著短期的上漲動能占優,稱為黃金交叉,而當 K 線下穿 D 線時,則由下跌動能佔據主動權,稱作死亡交叉。

KD 指標怎麼看?20 / 80 的含義

先來講 KD 指標核心用途之一的過熱/過冷區間。由於 K 線與 D 線始終會在 0-100 的區間內移動,且大多數投資者會將 KD>80 視為超買區間,KD<20 視為超賣區間,這無形中形成一種共識:當 KD 值處於極端時,會有許多投資者做出反應,進一步影響價格走勢。

超買區間 80

當 KD>80 時,代表過去一段時間內價格持續走強,買方的力量近乎將價格推向極限,雖然表面上看似樂觀上漲,但背後可能面臨買盤力道枯竭的風險,進而導致下跌。

超賣區間 20

KD<20 時則代表市場正在持續走弱,價格處於相對低點,不過大多數賣壓已消耗殆盡,這通常是止跌,甚至即將迎來上漲的訊號。

KD 黃金交叉與死亡交叉是什麼?

學會 KD 的超買/超賣區間用法後,接著來講講交叉訊號。

黃金交叉:看漲訊號

當 K 線(快線)由下往上突破 D 線(慢線)時,就可將其視為黃金交叉,這代表短期動能中上漲力道較強,且已超越慢線的平均動能,市場接下來上漲的機率更大,若黃金交叉發生在 KD<20 的超賣區間時,效力通常會更強。

死亡交叉:看跌訊號

與黃金交叉相反,當 K 線由上往下穿過 D 線時,死亡交叉成立。死叉意味著短期動能中下跌力道已超越 D 線的平均動能,市場接下來大概率會走跌,而當死亡交叉在 KD>80 超買區間形成時,勝率會更高。

黃金交叉/死亡交叉的詳細教程可以參考:《KD 黃金交叉與死亡交叉準嗎?日線 / 週線 / 月線買賣訊號完整解析》

什麼是 KD 指標背離?

學會了數值區間與交叉訊號後,接下來要進入 KD 指標最進階,也最能幫助投資者逃頂、抄底的技巧-KD 背離。

背離字面上的意思就是背道而馳,放在市場中,當價格持續上漲,但 KD 指標不但沒有上漲,反而下跌時,就代表市場正在發生背離。

頂背離:看跌訊號

頂背離發生在價格創出新高,但 KD 指標卻未能創高時,這暗示著雖然價格在上漲,但背後的動能實際上已經不足以將價格支撐在高點。

頂背離發生時通常會建議將手上的倉位進行減倉或套保,甚至獲利了結,但頂背離不一定百分百下跌,因此不建議看到訊號就做空。

底背離:看漲訊號

底背離發生在價格持續創出更低的低點,但 KD 指標卻未能創新低時,此時雖然價格仍持續在下跌,但高強度的賣壓已過,市場接下來可望迎來上漲。

底背離發生時若你有空單建議考慮減倉或套保,如果你是長期的現貨持有者,不彷可以考慮購入少量部位,說不定長期來看是個絕佳的進場點。

KD 背離訊號詳解參閱:《KD 指標背離圖解|有效背離與趨勢反轉判斷技巧!》

KD 指標用法&實盤交易策略

掌握了 KD 指標中的超買/超賣區間、交叉訊號及背離情況後,接下來就是該如何在市場上應用 KD 指標,在進入實盤交易策略前先提醒投資者,順大勢是 KD 指標的重點,例如在多頭趨勢中若出現小級別的死亡交叉,很可能會被大級別的買盤淹沒。

單獨使用 KD 指標:綜合超買超賣區間及交叉訊號

上述介紹到的 20/80 區間、交叉訊號及背離訊號都不是單獨可以進行操作的訊號,若同個價格地帶能使多個訊號同時成形,將能有效提升 KD 指標的勝率,但要記得需搭配同趨勢的訊號例如:超買區間搭配頂背離,兩者皆為看跌訊號,如此一來做空的信心更足、勝率更高。

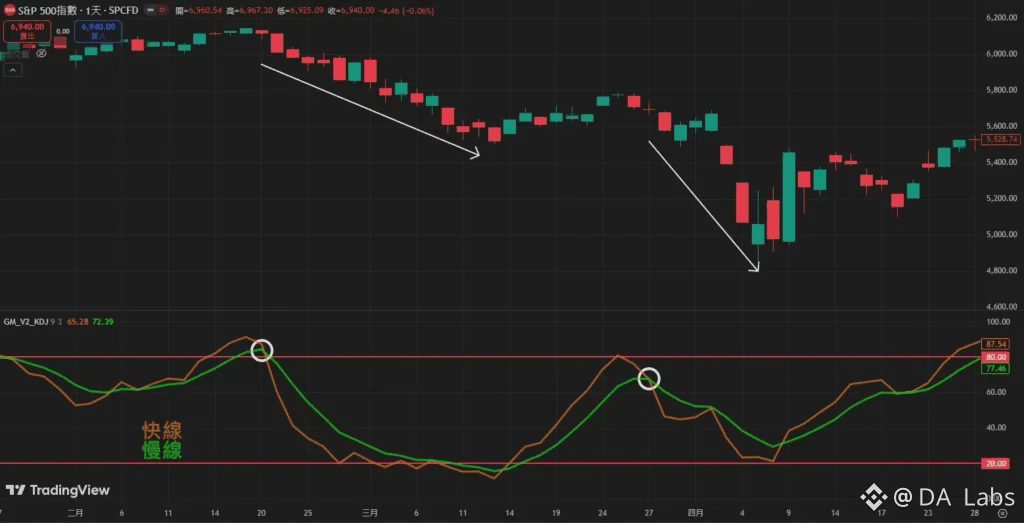

以下圖為例,當價格持續下跌,KD 值已低於 20 進入超賣區時,此時即可等待明確的止跌訊號進行入場。由於該處價格創新低、指標創新低,因此並沒有底背離訊號產生,僅能依靠黃金交叉+超賣區進行進場。

KD 搭配 RSI 指標

實戰中也有許多投資者會藉由不同的指標搭配,期望能找出更有效力、勝率更高的組合。

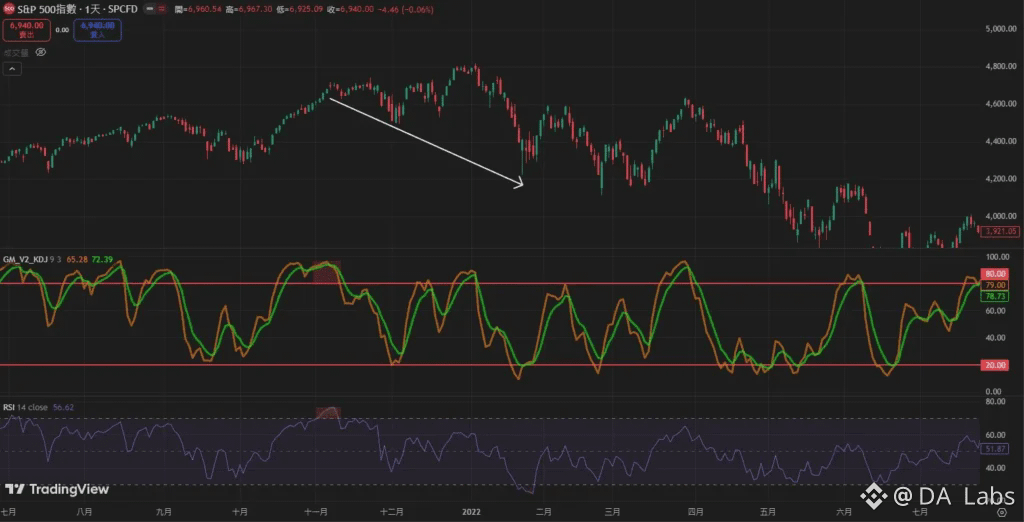

下圖為 KD 搭配 RSI 指標,可以看到當 RSI 顯示市場過熱時,KD 值大於 90,已明顯呈現出過熱的狀態,此時又發生 K 線下穿 D 線的死亡交叉,無一不在暗示著市場即將迎來回調。就後續情形來看,果真價格僅創出一個不到 2% 的高點後就迎來長達數個月的下跌行情。

KD 指標的優點與缺點

任何技術指標都不是萬能的,KD 指標也不例外,只有善用訊號出現的最佳時機並做出對應決策才有辦法將 KD 指標的效用最大化。

KD 指標優點

KD 指標的優點顯而易見,通常被投資者稱讚的優點有以下三點:

靈敏度高:相比於趨勢指標,KD 的反應速度更加靈敏,能更早提醒投資者價格即將進入超買或超賣區間。

區間明確:0-100 的區間讓投資者直觀的判斷目前價格究竟處於何種位置。

適合震盪盤面:當市場進入盤整區域時,超買超賣區間搭配交叉訊號能提供有效指引。

KD 指標缺點

雖然 KD 指標優點明顯,但若忽視缺點,很可能因錯誤的使用方法而造成虧損。KD 缺點如下:

指標鈍化:在極強的單邊趨勢中,KD 值會一直卡在 80 以上或 20 以下,如果你單純利用極端區間進行交易,此時極有可能面臨多次止損。

假訊號多:由於 KD 指標較靈敏,在盤整區間內 K 線與 D 線會頻繁交錯,產生許多無意義的交叉訊號。

落後指標:KD 數值皆是依據過去的數據來源所計算出來的,它能反應動能,卻無法精準地判斷趨勢。