今日、大手ビットコイン保有企業のGAAP(一般に認められた会計原則)バランスシートを見ると、「帳簿価値」が市場価格よりもかなり低いことを示唆しているのを見かけるかもしれません。訓練を受けていない目には、それは災害のように見えます。

実際には、それは金融史上最大の税のシールドです。

1. 「減損」の罠:機関が「貧しい」ままでいる方法

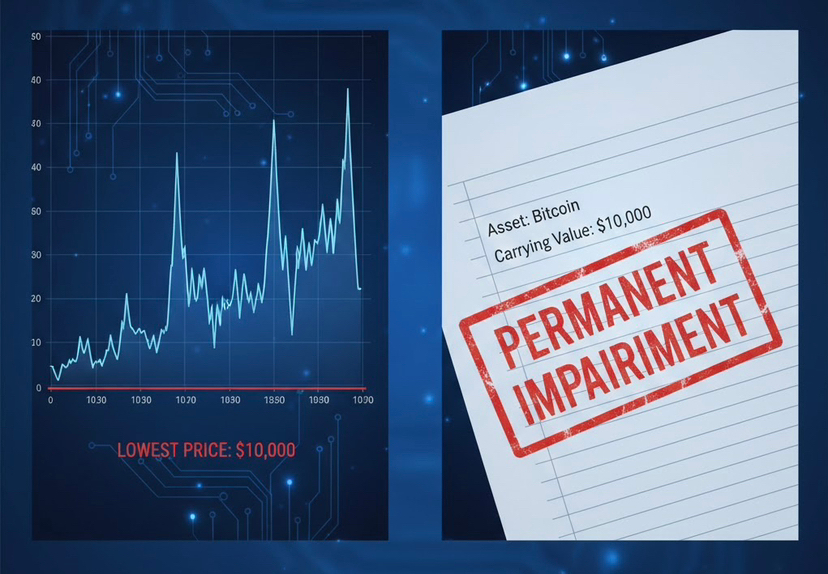

2024年以前、ビットコインは「無期限の無形資産」として分類されていました。これは、価格がたとえ一秒でも下がった場合、企業はその価値を帳簿上で「減損」(減額)しなければならないことを意味していました。しかし、価格が上がった場合はどうでしょうか?彼らはそれを元に戻すことが許されていませんでした。

新しい2026年のルールでは公正価値会計が許可されていますが、多くの旧式の機関は依然として税最適化のために"コストマイナス減損"モデルを使用しています。

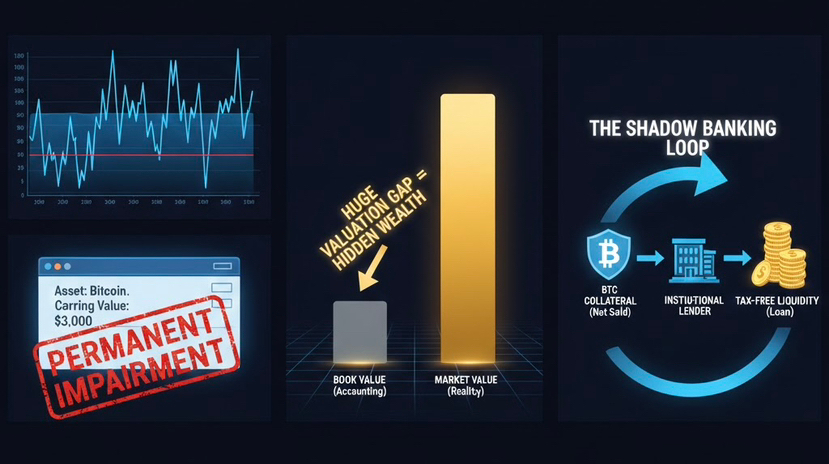

詐欺:歴史的な"減損"の最低ポイントで$BTC を報告することにより、企業はIRS/HMRCに対して大規模な純損失を報告し、法人税を$0支払うことができ、その間に彼らの実際の財務は400%増加しています。

2. "ゴーストレジャー"の数学

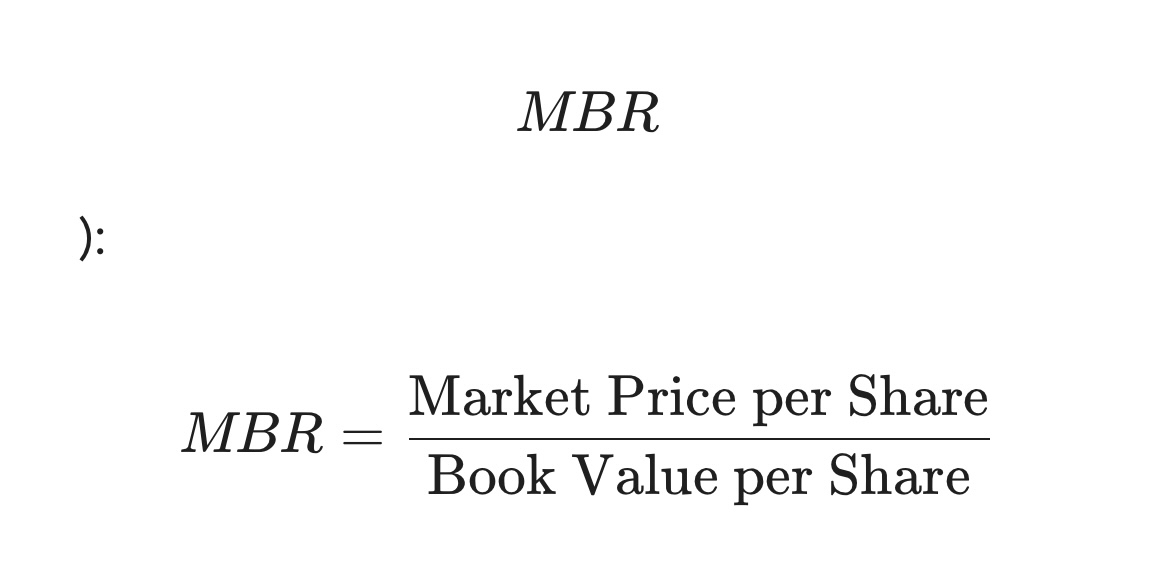

なぜあなたのBTCがレジャー上で"$0"の価値があるのかを理解するためには、マーケット・トゥ・ブック比率を理解する必要があります。

2026年の市場では、多くのBTC重視の企業は完全に切り離された$MBR$を持っています。彼らの"簿価"(会計士が言うもの)は古い"運搬コスト"に基づいており、彼らの"市場価値"(世界が支払うもの)は$70kのスポット価格を反映しています。

結果:もしあなたが"収益報告"や"簿価"に基づいてのみ取引を行っているなら、あなたはゴーストを取引していることになります。あなたは実際のレジャーを知っている機関に"過小評価された"企業を売っているのです。

3. $1.2Tの要因:なぜ2026年は違うのか

今月署名された$1.2兆の統合歳出法により、米ドルは大きな圧力を受けています。機関はもう"利益"のために$BTC を保持していません;彼らはそれを純粋な担保として保持しています。

2026年の"シャドウバンキング"システムでは、大手プレイヤーはBTCを売却しません。彼らはそれに対して借ります。過去数年の減損により"簿価"が非常に低いため、彼らが得るローン・トゥ・バリュー(LTV)比率は数学的に狂っています。彼らは技術的に税務申告書には存在しない資産から"税金無料の現金"を引き出しています。

4. "公正価値"の嘘を見抜く方法

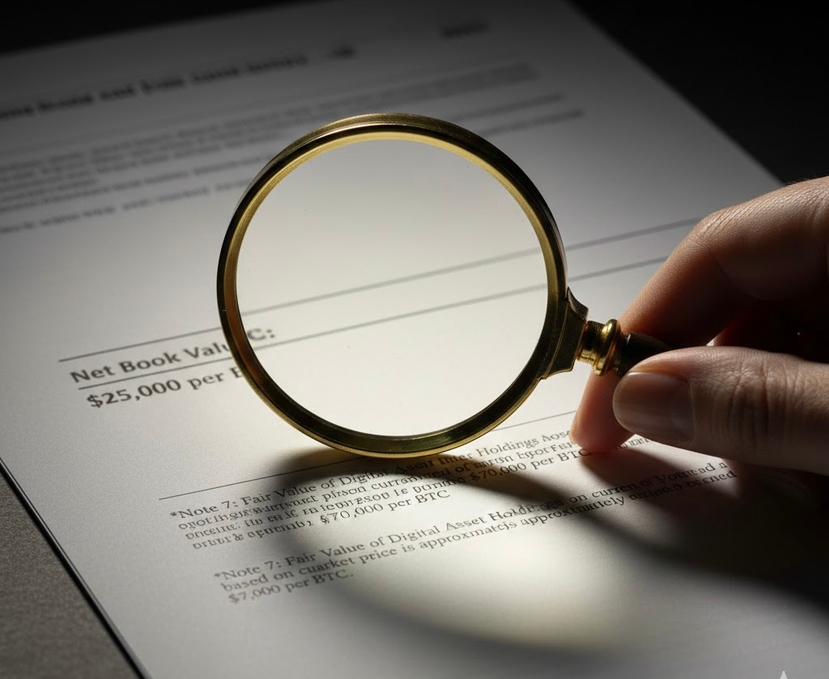

トレーダーとして、あなたは見出しを超えて見る必要があります。見出しが"会社Xがビットコインのボラティリティにより$500Mの損失を報告"と叫んでいるとき、あなたは2つのことを確認する必要があります:

ハッシュレート:ネットワークはまだ安全ですか?

2. "公正価値"の脚注:財務諸表の"純利益"の行ではなく、注記を見てください。注記は公正価値、実際の$70kの現実を示します。

結論:レジャーは嘘、チェーンは真実です。

ビットコインは株式ではありません;それはGAAPやIFRSの会計ルールを気にしない分散元帳です。"詐欺"はビットコインではありません;それは20世紀の会計システムが21世紀の魔法のインターネットマネーを測ろうとする方法です。

次回、ビットコイン保有者のための"純損失"報告を見たときは、パニック売りをしないでください。自問してください:彼らはお金を失っているのか、それともただ会計で勝っているだけなのか?

何か新しいことを学びましたか? もっと有益なコンテンツのためにフォローしてください。