免責事項: デジタル資産の価格は変動する可能性があります。自分で調べてください。規約全文はこちら、リスク警告はこちらと下記をご覧ください。 Binance Futures 製品は、特定の国および特定のユーザーに制限されています。このコミュニケーションは、制限が適用されるユーザー/国を対象としたものではありません。

主な要点

テクニカル指標はデータを使用して、トレーダーがパターンを特定し、市場の傾向を評価するのに役立ちます。データ主導のアプローチを使用することで、トレーダーはこれらの指標を市場分析と取引の決定に役立てることができます。

移動平均 (MA)、移動平均収束拡散 (MACD)、オンバランスボリューム (OBV)、相対力指数 (RSI)、ボリンジャーバンドなどが人気の指標です。

Binance では、ユーザーはチャート上にテクニカル指標を表示したりカスタマイズしたりできます。さらに、トレーダーはこれらの戦略をバックテストし、過去のデータと比較してパフォーマンスを評価して、アプローチを改良することができます。

テクニカル指標は、暗号通貨トレーダーと株式トレーダーの両方にとって貴重なツールです。これらの指標は、現在および過去のデータを使用して、トレーダーがパターンを識別し、市場動向を評価し、より情報に基づいた取引の選択を行うのに役立ちます。また、市場を理解し、取引シグナルを見つけるのにも役立ちます。さらに、テクニカル指標は、トレーダーが恐怖、不確実性、市場の誇大宣伝の影響を軽減しながら、データ主導の取引計画と戦略を作成するのに役立ちます。

この記事では、暗号通貨トレーダーが取引ツールキットに含めることができる最も人気のあるテクニカル指標のいくつかについて説明します。

移動平均

移動平均 (MA) は、特定の期間の平均を計算して暗号通貨の短期的な価格変動を平滑化するために使用されるテクニカル分析指標です。これは、投資家やアナリストが資産の実際のトレンドの方向を一般的な市場ノイズから区別するために使用するツールです。さらに、スイングトレーダーは、MA を使用して、潜在的な市場参入と市場退出のポイント、およびサポートとレジスタンスのレベルを認識します。

移動平均は、多くの場合、単純移動平均 (SMA) と指数移動平均 (EMA) に分類されます。SMA は、特定の期間の資産の終値を合計し、それを期間数で割ります。

たとえば、10 日間の SMA は、過去 10 日間の価格を合計し、それを 10 で割って平均を算出します。SMA の新しいデータ セットは最も古いデータを置き換えます。これが、SMA を基本平均と区別するものです。たとえば、SMA が 5 日間ベースで計算される場合、データ セットは最新の 5 日間のみを含むように継続的に更新されます。

一方、EMA は最新のデータ ポイントに高い重みと値を割り当てて強調します。すべてのデータ入力を同等に扱う SMA よりも、急激な価格変動や反転に敏感です。

短期トレーダーは、価格予測が速いため、SMA よりも EMA を好みます。移動平均は過去の価格データに依存するため、遅行指標と見なされます。そのため、市場の動きを予測するのではなく、市場の傾向を確認するときにトレーダーにとって便利です。

移動平均線を使ってトレンドを測るにはどうすればいいでしょうか?

チャートに MA を追加する際に考慮すべきパラメータは 3 つあります。

期間: 短期トレンドの場合は 5 日、10 日、20 日、50 日、長期トレンドの場合は 100 日、200 日、500 日などの期間。

価格タイプ: 平均を計算するために使用される価格、つまり終値、安値、高値、高値と安値の平均など。

MA タイプ: 単純移動平均や指数移動平均などの数式のタイプ。

例

ある資産の 50 日移動平均が 1,000 ドルで、現在 1,200 ドルで取引されているとします。過去の価格 (1,000 ドル) を上回る上昇は、上昇傾向を示しています。新しい価格が MA を上回っていることは、投資家の感情が前向きで、資産への関心が高まっている可能性を示唆しています。

移動平均収束拡散(MACD)

移動平均収束拡散(MACD)は、暗号資産の 2 つの異なる移動平均を比較して、トレンドの強さと反転の可能性を認識するモメンタムまたはオシレーター指標です。したがって、トレーダーがトレンドの方向とモメンタムを識別するのに役立ちます。

MACD は、26 日間の EMA と 12 日間の EMA の差を見つけることで決定されます。次に、MACD の 9 日間の EMA がシグナル ラインとしてプロットされます。チャート上の 2 本の線は、2 つの EMA (12 日間と 26 日間) 間のギャップまたは距離を示していることに注意してください。これは EMA 自体を表すものではなく、EMA 間の距離を示しています。

シグナル ラインは価格の勢いの変化を示し、弱気シグナルと強気シグナルのトリガーと見なされます。ヒストグラムは、多くの場合、MACD とシグナル ラインの差を表します。

2 つの MA が互いに近づくか収束すると、勢いの低下と潜在的な価格下落が明らかになります。乖離、つまり MA が互いに離れる場合は、上昇の勢いを示し、強気のシグナルを示唆することがよくあります。

MACD を使用してトレンドを測定する方法は?

MACD のパラメータは次のとおりです。

期間: 通常、EMA には 12 日間と 26 日間の期間を使用し、シグナル ラインには 9 日間の期間を使用します。

移動平均: 短期 (12 日間) と長期 (26 日間) の両方の指数移動平均 (EMA) に依存します。

勢い: 2 つの EMA 間のギャップは、価格の勢いを測定するのに役立ちます。

例

MACD を使用して資産を監視しているとします。

MACD ラインがシグナル ラインを上回った場合、上昇の勢いと潜在的な買いの機会を示します。

MACD とシグナル ラインが互いに近づいている場合、トレンドの反転、つまり短期トレンドが長期トレンドに比べて急速に減速していることを示唆しています。これは、潜在的な売りの機会を示しています。

相対力指数(RSI)

相対力指数 (RSI) は、最も一般的に使用される暗号通貨取引指標の 1 つです。これは、暗号通貨の価格変動の規模と強さを測る指標として使用されます。RSI は、資産の最新の利益の規模と最新の損失を比較します。これにより、トレーダーは暗号通貨が売られ過ぎか買われ過ぎかを判断することができます。

RSI オシレーターの範囲は 0 から 100 で、線グラフは 2 つの極値の間を移動します。暗号資産の値が 70 を超えると、市場が買われ過ぎており、価格調整の兆候がある可能性があります。逆に、RSI オシレーターの値が 30 を下回ると、市場が売られ過ぎており、弱気トレンドの終了の可能性を示唆します。インジケーターが中心線を上回った場合、潜在的な上昇トレンドも特定できます。逆の場合も同様です。

ただし、RSI モメンタム インジケーターは、特にトレンド市場では誤ったシグナルを出す可能性があります。範囲が限定された市場に適しています。

RSI を使用してトレンドを測定する方法は?

RSI パラメータは次のとおりです。

期間: 通常は 14 日間の期間で使用されます。

振動範囲: 0 から 100 の範囲で、買われすぎ (70 以上) または売られすぎ (30 以下) の状態を示します。

例

投資家が資産の RSI を監視しているとします。RSI 値が次のとおりである場合:

70 を超える場合: 資産は買われすぎ (過大評価) であるか、または購入圧力の急増により価格が上昇しています。価格修正の可能性を示唆している可能性があります。

30 未満: 資産は売られ過ぎ (過小評価) であるか、売り圧力が急増しており、反発の可能性を示唆しています。

オンバランスボリューム(OBV)

オンバランスボリューム (OBV) は、暗号通貨市場の価格と取引量を追跡するテクニカル分析指標です。資産の取引量の流れを測定するために使用されるモメンタムツールであり、価格変動の強弱を示唆します。

OBV は、株価に大きな変化がないまま取引量が急増すると、株価は上昇する可能性が高いという前提で機能します。逆もまた同様です。本質的に、オンバランス ボリューム インジケーターは、取引量フローを使用して価格の変化を予測するツールとして機能します。

OBV を使用してトレンドを測定するにはどうすればよいですか?

ボリューム: ボリュームは、価格変動の強さを測る指標として、OBV において重要な役割を果たします。価格の大幅な変化に高いボリュームが伴うと、価格変動の重みが増し、価格変動がより持続可能である可能性が示唆されます。

価格の方向: ある日から次の日にかけての資産の価格変動に応じて、ボリュームが追加または削減されます。

現在の価格が前日の終値よりも高い場合は、その日の取引量が OBV に加算されます。

現在の価格が前日の終値よりも低い場合、その日の取引量は OBV から差し引かれます。

例

OBV が数期間連続して上昇し始めた場合、上昇日の取引量が下落日の取引量を上回っていることを示しています。これは、特に資産価格も上昇している場合は、価格の上昇モメンタムと潜在的購入機会を示唆している可能性があります。逆に、OBV が連続して下落し始めた場合、下落日の取引量が上昇日の取引量よりも多いことを意味し、価格の下落モメンタムと潜在的売りシグナルを示しています。特に資産価格も下落している場合はそうです。

資産価格が上昇しているのに、OBV がそれに追随しない、または反対方向に動いている場合、この乖離は進行中のトレンドの弱まりを示唆し、近い将来にトレンドが反転する可能性があることを示唆している可能性があります。これはトレーダーにとって注意すべき兆候となる可能性があります。

ボリンジャーバンド (BB)

トレーダー兼金融アナリストのジョン・ボリンジャーにちなんで名付けられたボリンジャーバンド(BB)は、暗号資産の市場変動性、および買われすぎや売られすぎの状態を測定します。トレーダーがポジションに入るタイミングやポジションから抜けるタイミングを決定し、トレンドの反転の可能性を特定するのに役立ちます。

通常、BB インジケーターには、上バンド、下バンド、20 日間の単純移動平均 (中間線) の 3 つの線が含まれます。上バンドと下バンドは、一定期間の価格変動またはボラティリティの度合いを測定するために使用されます。たとえば、上バンドと下バンドは、ボラティリティが低いときには縮小し、ボラティリティが高いときには拡大します。市場のボラティリティが高いときには中間線から離れ、ボラティリティが低いときには中間線に近づきます。

さらに、価格が上限バンドに近づくと、市場が買われすぎていることを示します。価格が下限バンドに近づくと、市場は売られすぎています。下限バンドを突破すると、下降トレンドが継続していることを示し、その逆も同様です。

一般的に言えば、短い期間ではノイズやフェイクアウトが発生しやすいため、より長い時間枠を使用すると精度が高まります。

BB を使用してトレンドを測定するにはどうすればよいですか?

期間: 通常、中間バンド (SMA) には 20 日間の期間を使用します。

価格タイプ: 通常は終値を使用します。

ボラティリティ: バンドは価格変動の不規則性に応じて拡大および縮小します。

例

資産の価格が急上昇し、上限バンドに触れるか、それを越えた場合、その資産は過大評価されている可能性があることを意味します。一方、その価格が下限バンドに達するか、それを下回る場合、その資産は過小評価されているか、平均を下回って取引されていることを示します。これは、潜在的な購入機会を示唆しています。

Binance 取引インターフェースでテクニカル指標を使用する方法

Binance 取引インターフェースでのテクニカル指標の視覚化

好みのパラメータと時間枠でインジケーターを設定し、取引チャート上で直接視覚化できます。

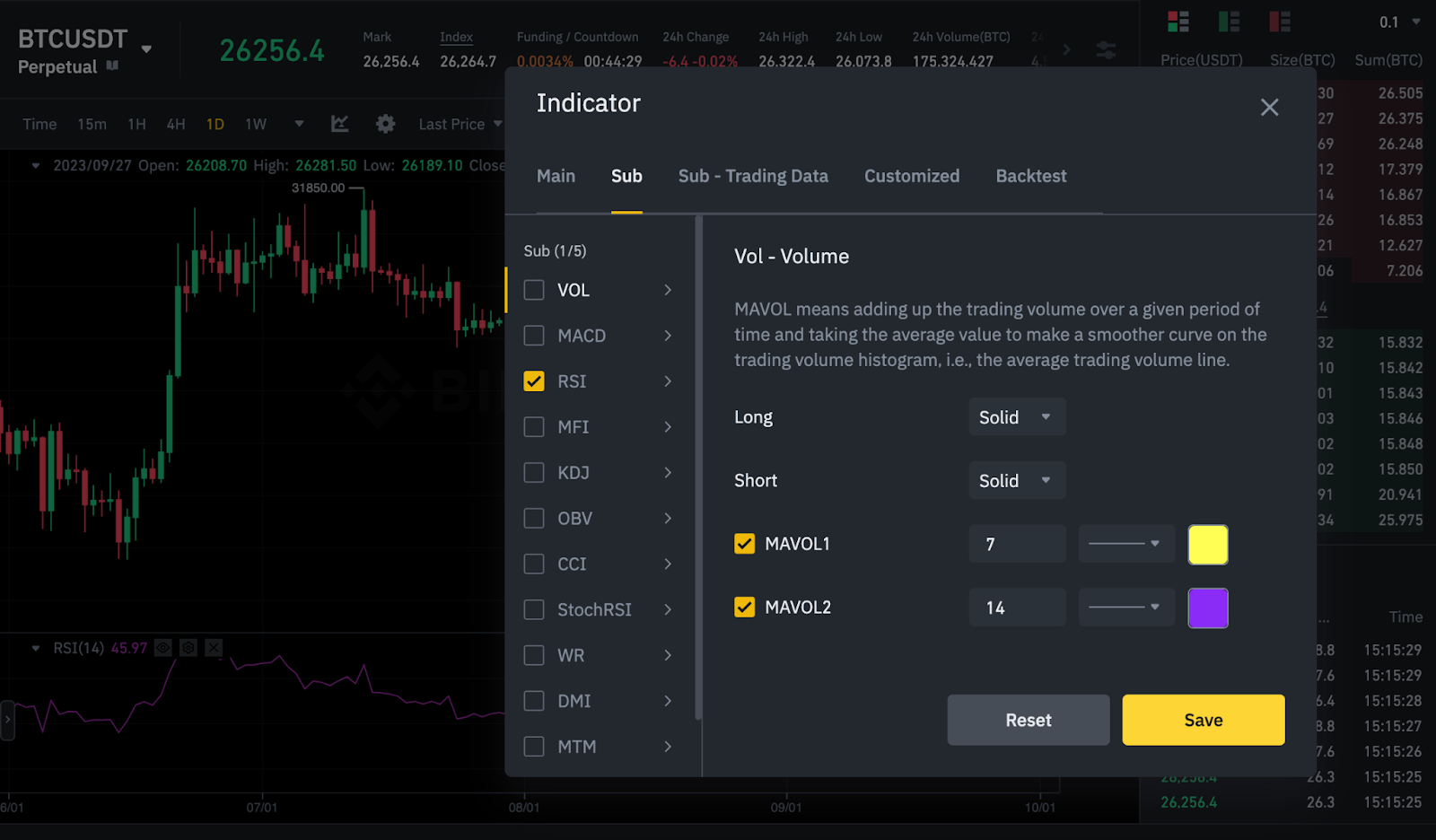

このためには、Binance Futures の取引インターフェースに移動し、取引画面の上部にある「テクニカル指標」オプションを選択し、以下に示すように、取引インターフェースに表示するテクニカル指標を選択します。

カスタマイズされたインジケーターとコード戦略を作成する

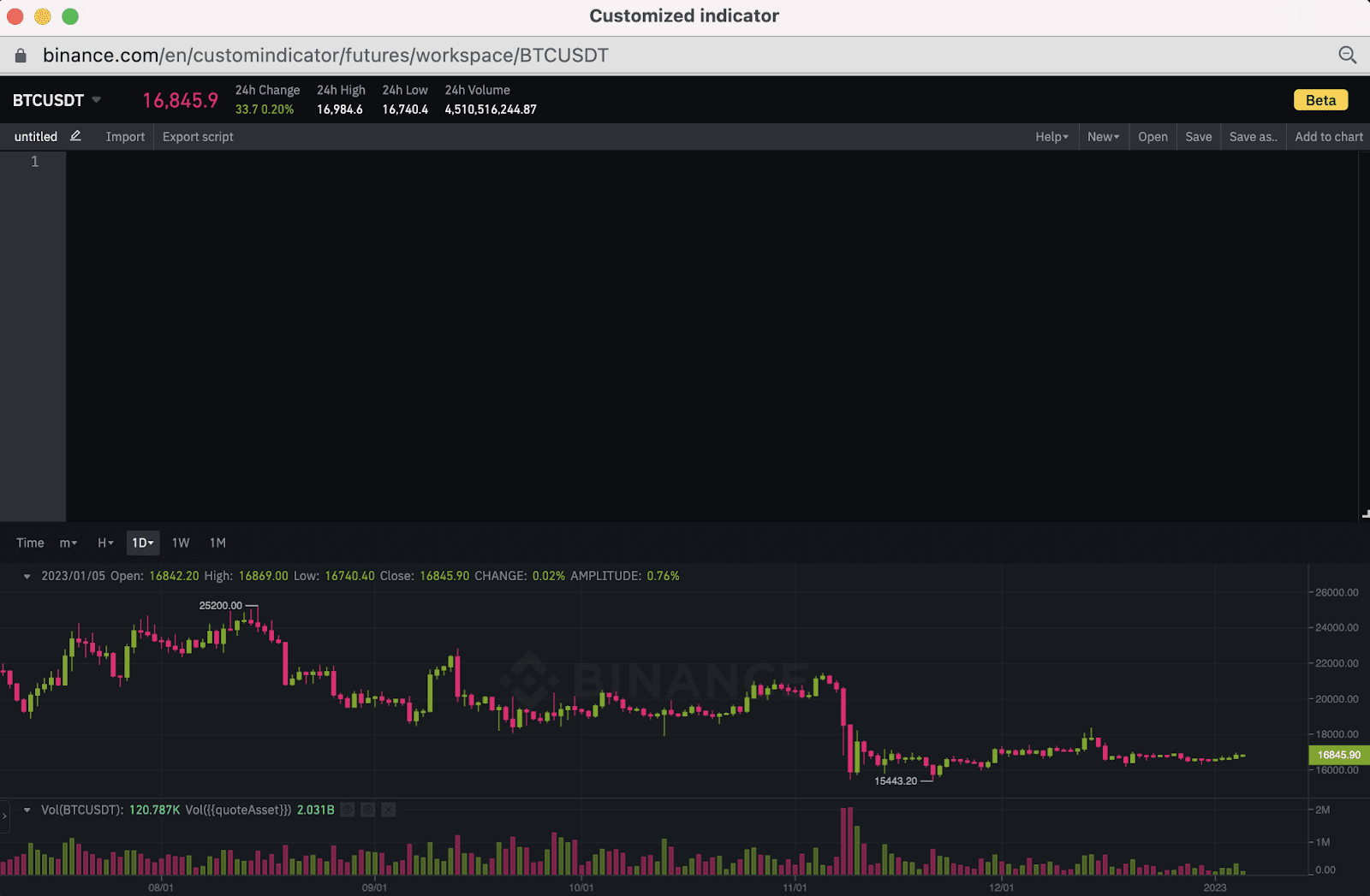

Binance Futures は、より上級のトレーダーに、Pine コードを使用して独自のテクニカル インジケーターをスクリプト化して設計するオプションを提供します。これにより、パーソナライゼーションのレイヤーが追加され、特定の取引スタイルに合わせてインジケーターをスクリプト化できるようになります。

単なる視覚化を超えて、これらのカスタム インジケーターに基づいて取引戦略をコーディングできます。

運用前に戦略をバックテストする

新しい戦略に飛び込む前に、Binance は強力なバックテスト ツールを提供しています。これにより、過去の市場状況で戦略がどのように機能したかを評価して、試すことができます。

この機能により、指定された期間内の収益性、関連手数料、潜在的なドローダウンなどの戦略関連の指標を詳細に調べることができます。

インジケーターのカスタマイズとバックテスト機能の活用に関する包括的なチュートリアルについては、専用の FAQ を参照してください。

終わりに

テクニカル指標は、市場のトレンド、価格の方向性、ボラティリティに関する洞察を提供します。これにより、トレーダーは、現在および過去の市場データと統計に基づいて、より適切な決定を下し、市場の動きを予測することができます。トレーディング ツールキットを構築する際、テクニカル指標の選択は、トレーディング プロファイルと戦略に帰着します。複数の指標を使用すると、トレーダーは誤ったシグナルを最小限に抑えたり、排除したりすることができます。

参考文献

Binance先物市場の動向を測る2つのテクニカル指標

買われすぎと売られすぎのシグナル: 見分ける方法

ブルフラッグとベアフラッグとは何か、そしてどのように取引するか

リスク警告:

表現なし

このコンテンツは、いかなる表明や保証もなく、一般的な情報および教育目的のみで「現状のまま」提供されます。これは、財務または投資に関するアドバイスとして意図されておらず、またそのように解釈されるべきでもありません。また、特定の製品またはサービスの購入または販売を推奨するものではなく、推奨する意図もありません。

仮想的なパフォーマンス結果

デジタル資産の価格は変動する可能性があります。投資額は下落または上昇する可能性があり、投資額が戻ってこない可能性があります。ここに記載されている結果は、テクニカル指標やツールを使用した取引で潜在的に得られた利益または損失の参考としてのみ提供されるものであり、同じ状況であなたが得た利益または損失を反映するものではありません。したがって、これらのテクニカル指標を使用した場合の収益または損失の表れとして、結果を信頼しないでください。市場全般または特定の取引プログラムの実装に関連する他の多くの要因があり、仮想的なパフォーマンス結果の作成では完全に考慮できず、実際の取引結果に悪影響を与える可能性があります。過去のパフォーマンスは将来のパフォーマンスの指標または保証として解釈されるべきではなく、将来のパフォーマンスに関して明示的または黙示的な表明または保証は行われません。

責任

投資に関する決定はお客様の責任となり、Binance はお客様が被るいかなる損失や損害についても責任を負いません。ここで説明されているリスク警告は網羅的なものではありません。そのため、投資を行う前に、投資経験、財務状況、投資目的、リスク許容度を慎重に検討し、状況の適合性について独立したファイナンシャルアドバイザーに相談してください。詳細については、利用規約とリスク警告をご覧ください。

ここで言及されている製品およびサービスは、適用される法律および規制の要件に従い、特定の法域または地域、または特定のユーザーに対して制限される場合があります。お客様は、お客様またはお客様の代理人がアクセスする各国または地域において、Binance によって提供される、または Binance を通じて利用可能な製品およびサービスへのアクセスおよび使用に関して課される制限および/または要件について自ら情報を入手し、遵守する責任を単独で負います。Binance は、随時、通知なしに独自の裁量で、随時提供される製品および/またはサービスへのアクセスおよび使用に関して、変更、修正、または追加の制限を課す権利を留保します。