当我们讨论 VANRY,本质上是在讨论一个问题:

它到底只是一个“讲 AI 故事的公链”,还是有机会在 Layer-1 赛道里找到真正的位置?

这篇我们不谈短期涨跌,只看结构。

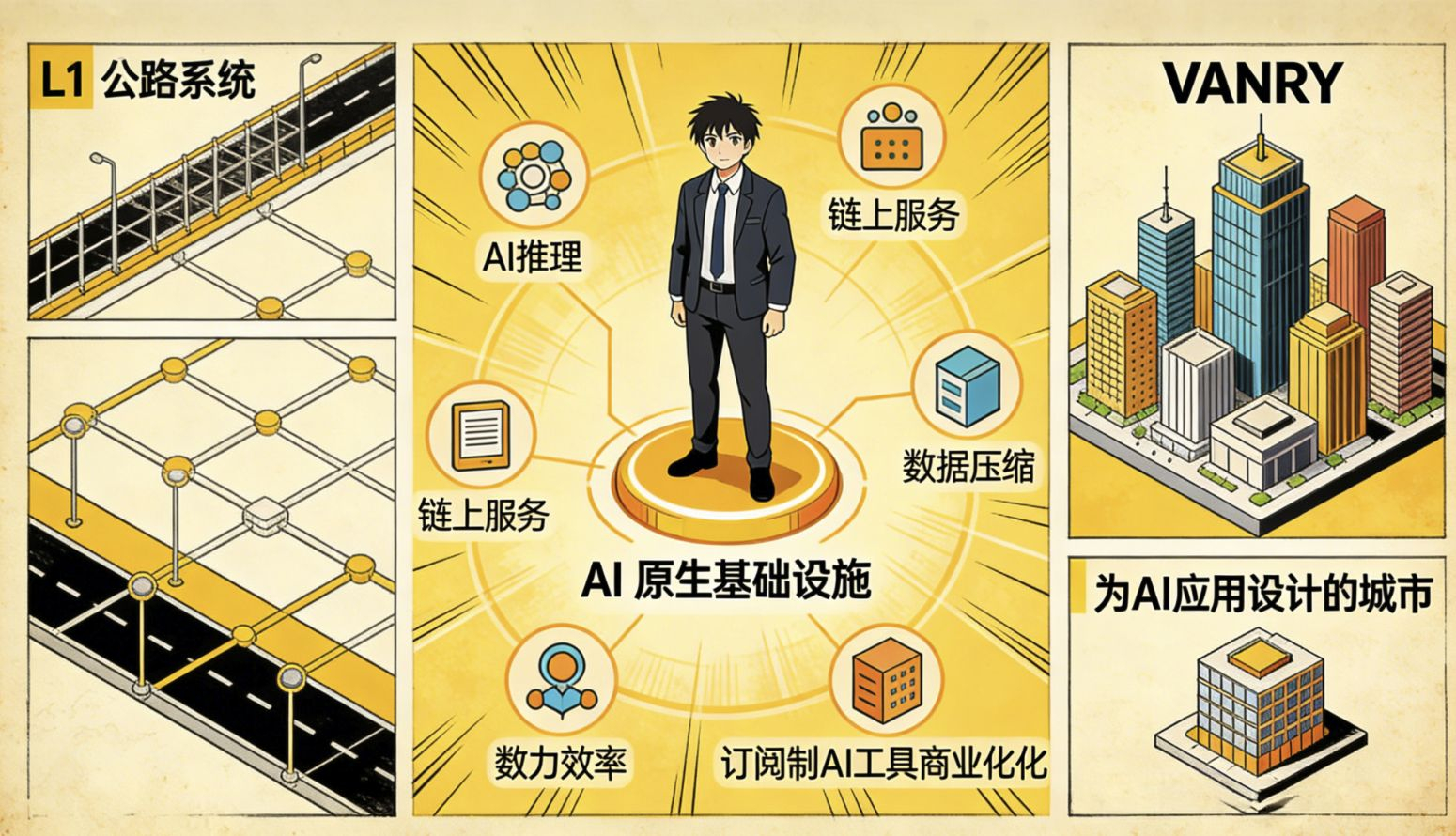

一、VANRY 与主流 Layer-1 的核心差异

先看定位。

像 Ethereum 是智能合约基础设施的标准答案,生态深度无可替代,但扩展成本和复杂度依然存在。

Solana 强调高性能与低延迟,适合高频交易与消费级应用,但对硬件要求和网络稳定性也有自己的挑战。

Avalanche 走的是子网与模块化扩展路线,强调可定制化生态。

那 VANRY 在哪里?

它试图站在“AI 原生基础设施”的位置。

不是单纯提供执行智能合约,而是强调:

AI 推理与链上服务结合

数据压缩与算力效率

订阅制 AI 工具的商业化

简单说,其他 L1 更像是“公路系统”,

而 VANRY 想成为“为 AI 应用设计的城市”。

这条路的好处是差异化明显。

风险是生态规模目前还远小于头部公链。

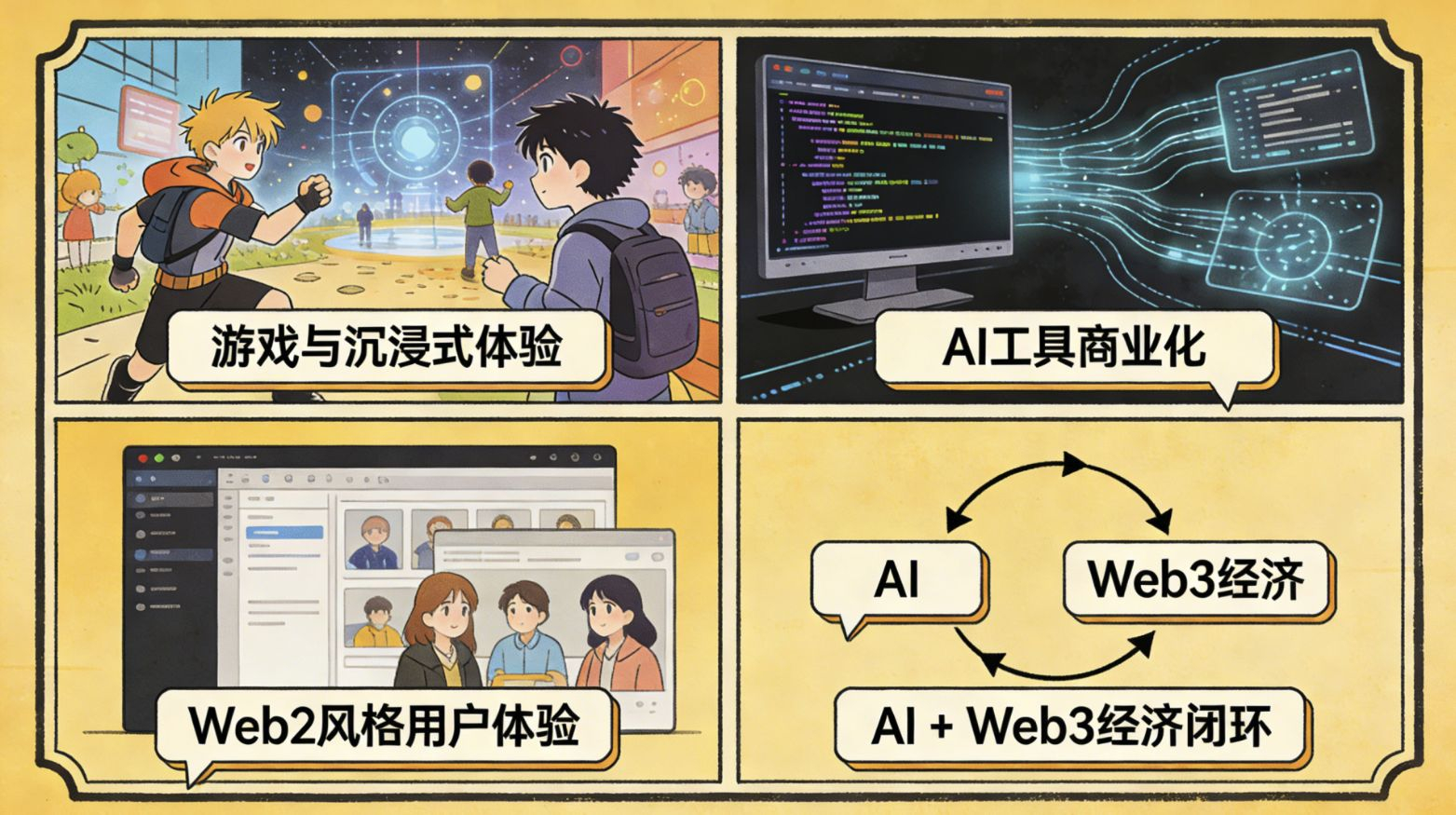

二、生态成熟度对比

头部 L1 的优势很直接:开发者数量、链上资产规模、DeFi TVL、稳定币流通量都远高于新兴链。

VANRY 的优势则在垂直聚焦:

游戏与沉浸式体验

AI 工具商业化

Web2 风格用户体验

它没有试图在所有赛道竞争,而是集中资源打造“AI + Web3 经济闭环”。

从战略角度看,这比盲目铺生态更清晰。

但也意味着:

成败高度取决于 AI 应用是否真的产生持续需求。

三、代币经济是否可持续?

这是关键。

一个 L1 的代币是否长期成立,核心看三件事:

是否有真实使用场景

是否有持续需求来源

是否有供给控制机制

1️⃣ 使用场景

VANRY 作为 Gas、质押、治理代币,这是标准公链模型。

但不同之处在于,它正在把 AI 服务与订阅制工具纳入经济体系。

如果 AI 工具使用必须消耗 VANRY,

那需求就不再只来自“投机”,而来自“服务使用”。

这一步,是从金融属性向功能属性转变。

2️⃣ 需求结构

头部 L1 的需求主要来自:

DeFi 抵押

NFT 交易

稳定币转账

VANRY 的目标需求来自:

AI 工具订阅

链上数据服务

游戏经济内循环

如果这些场景跑通,需求会更“真实”。

但如果生态应用活跃度不足,

需求就可能退化为纯市场交易。

所以可持续性的前提,是生态活跃度持续提升。

3️⃣ 供给与通胀结构

VANRY 最大供应量约 24 亿枚,目前流通比例已经较高。

这有两个含义:

优点:

抛压释放相对透明,不是高锁仓高解锁型结构。

风险:

价格更多受真实需求驱动,而不是锁仓故事。

如果未来存在链上消耗或销毁机制,并且 AI 服务真实使用增加,

代币会形成“流通—消耗—循环”的模型。

这才是可持续结构。

四、风险与现实判断

我们必须冷静。

VANRY 目前的体量远小于 Ethereum 或 Solana。

生态广度也无法相比。

它的机会不在“全面对抗”,

而在“垂直突破”。

如果 AI 原生链成为趋势,它是早期布局者。

如果 AI 应用没有形成链上刚需,它会面临流量分流风险。

所以它不是确定性资产,而是结构型赛道资产。

五、总结判断

和其他 Layer-1 相比,VANRY:

不是性能最强

不是生态最大

但定位最垂直

代币经济是否可持续,核心取决于一件事:

AI 工具是否真正形成链上消费习惯。

如果答案是“是”,

那它会从叙事资产,变成功能资产。

如果答案是“否”,

它就会停留在赛道概念层。

在公链竞争已经进入分化阶段的今天,

广撒网很难成功。

但垂直做深,仍然有机会。

VANRY 正在赌的,就是这条路。

你是否愿意为这个方向留下观察仓位,

取决于你是否相信:

AI 不只是应用层,而会走向底层基础设施。