Los influencers crypto que “siempre aciertan” son como el amigo que predice el resultado del partido después de que ya terminó 😂—dan 3 stop loss, 3 targets y márgenes tan amplios que cubren todo el espectro, y al final siempre dicen “te lo advertí” porque algo tenía que salir bien.

Es entretenido, genera likes y mantiene la atención😅 , pero no genera riqueza.

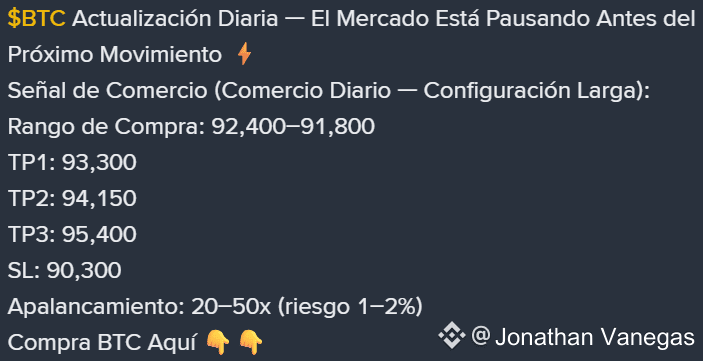

dan 3 targets arriba, 1 stop loss abajo y margen de 4.000 dólares.

Pase lo que pase… siempre te lo dijeron

Hermano… mientras tú le das like a ese circo, las instituciones (BlackRock, Fidelity, MicroStrategy) acaban de hacer la jugada maestra del año sin hacer ni un bendito tweet. 😇

Y hoy te voy a contar exactamente cómo lo hicieron, con datos reales, y por qué sus netos son tan consistentes. 😂

Primero, el cómo entran: las instituciones no compran en FOMO eufórico, sino en momentos de capitulación calculada, cuando hay pánico. Mientras el precio caía de $126k a $80k, BlackRock inyectó $2.1 mil millones en su ETF IBIT, y Fidelity $1.2 mil millones. ¿Coincidencia? No 🤔

Entran con compras escalonadas: 30% en el primer dip (ejem $85k), 40% en el segundo ($82k), y 30% en el piso confirmado ($80k), asegurando un promedio de entrada de $82k. Esto no es suerte; es análisis on-chain. El resultado: cuando el precio rebota a $92k, su neto es +$600 millones en 2 semanas, sin apalancamiento. 🤑

Ahora, el cuándo salen: las instituciones no venden en pánico o euforia, rebalancean en hitos predefinidos. En julio 2025, cuando BTC alcanzó $126k, Fidelity rotó $0.4 mil millones de BTC a ETH ETFs, capturando +20% en ETH antes de su corrección. 😎

Salen en bloques: 20% en el primer pico (ejem $120k), 30% en el segundo ($126k), y 50% en el extendido ($130k+), manteniendo 40-60% exposición para el largo plazo. Datos de Chainalysis 2025 muestran que esta estrategia generó netos de +$15 mil millones para fondos como Grayscale en el ciclo 2024-2025, con un 70% de retención post-venta para hedging. No es timing perfecto; son reglas automáticas, que venden automáticamente si el precio llegase a tocar $130k y compran si cae a $110k, minimizando emociones. 🤷

Y las ganancias netas: en 2025, las instituciones han reportado +$21.6 mil millones en crypto holdings.

BlackRock liderando con $40 mil millones en AUM de ETF (Farside).

MicroStrategy, por ejemplo, entró en $16k (2022) y salió parcial en $69k (2024), neto +$2 mil millones, pero mantiene 250k BTC para el upside 2026.

El secreto: no toman "todo" en un pico —rebalancean 2% anual, convirtiendo volatilidad en compounding. Comparado con influencers que "aciertan" 20% del tiempo con márgenes amplios (3 stops de $5k cada uno, targets de $10k), las instituciones aciertan 70% porque usan datos on-chain y no predicen —ejecutan reglas. 🤫

En resumen, los influencers "siempre correctos" con sus ambiguos márgenes son entretenimiento; las instituciones con reglas precisas son riqueza. Tú no necesitas ser BlackRock; necesitas ser consistente.

#BinanceBlockchainWeek #BTCVSGOLD

Comparte si ya dejaste de seguir a los que “siempre aciertan” y empezaste a copiar a los que siempre ganan. 😏🧠