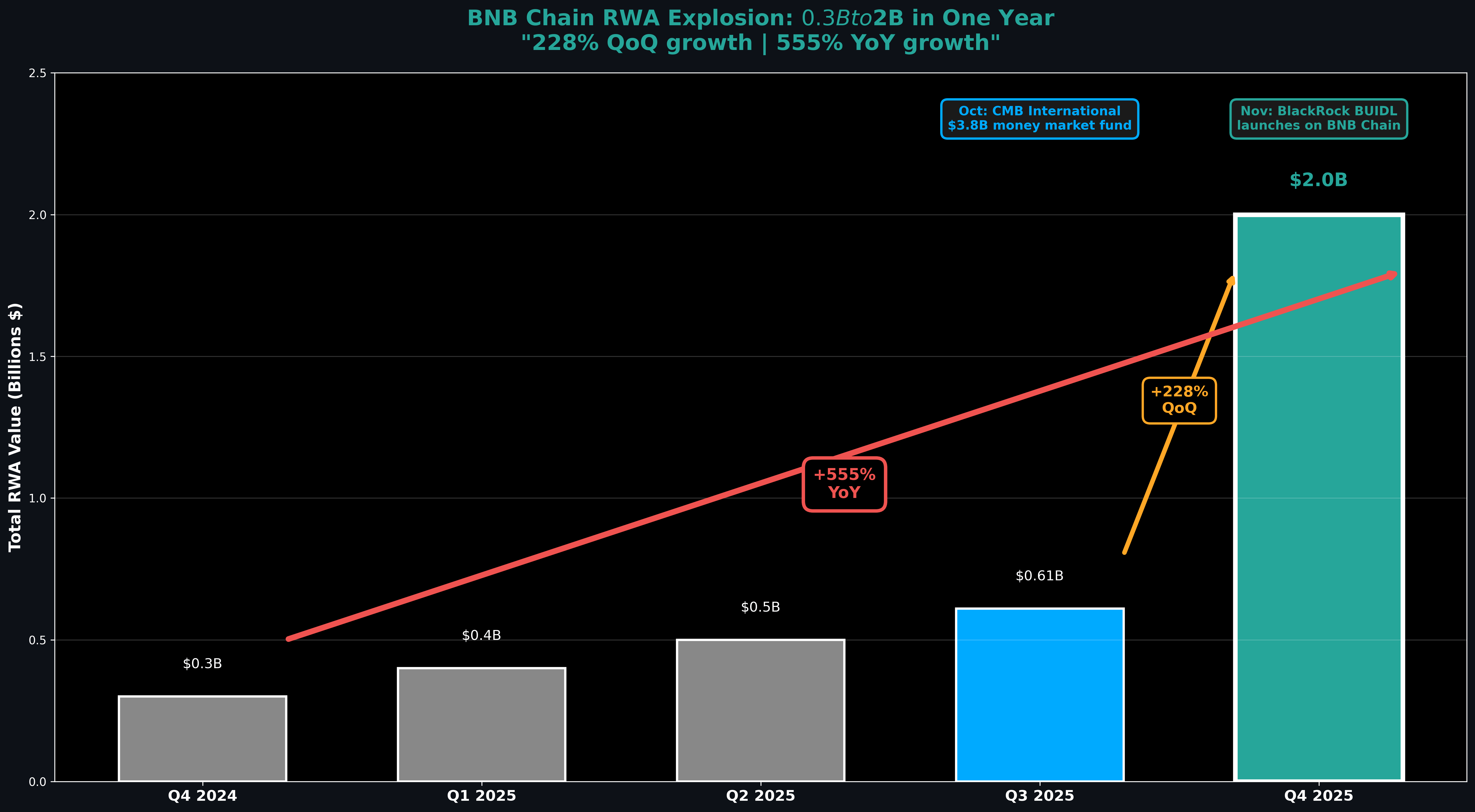

Die Überschrift: $BNB Chain hat gerade 2 Milliarden Dollar in tokenisierten realen Vermögenswerten (RWAs) im Q4 2025 überschritten.

Warum es wichtig ist: Das ist ein Anstieg von 228% in nur einem Quartal, was BNB zu einer der Top RWA-Blockchains in Krypto macht.

Was sich geändert hat: Drei massive institutionelle Starts fanden im Oktober und November statt, die das Spiel komplett verändert haben.

Lass mich das einfach erklären.

Was sind RWAs? (Einfache Erklärung)

Reale Vermögenswerte = Traditionelle finanzielle Vermögenswerte auf der Blockchain.

Denk daran:

Geldmarktfonds (wie ein Sparkonto für Institutionen)

Aktien und ETFs (Apple, Tesla, S&P 500 Index)

Anleihen (Staatsverschuldung, Unternehmensverschuldung)

Tokenisiertes Bargeld (digitale Dollar, die durch echte Bankeinlagen gedeckt sind)

Anstatt dass diese Vermögenswerte in traditionellen Finanzsystemen (Banken, Broker) leben, sind sie jetzt tokenisiert und leben auf Blockchains.

Warum sie tokenisieren?

✅ 24/7 handeln (nicht nur während der Handelszeiten)

✅ Sofort abwickeln (keine 2-tägige Clearing)

✅ Niedrigere Gebühren (keine Mittelsmänner)

✅ Globaler Zugang (jeder mit Internet)

Die Zahlen (Wie groß ist das?)

Q4 2024: 305 Millionen USD

Q1 2025: 400 Millionen USD.

Q3 2025: 610 Millionen USD

Q4 2025: 2,0 Milliarden USD ← Wir sind hier

Wachstumsraten:

Quartal für Quartal: +228%

Jahr für Jahr: +555%

Übersetzung: #BNBChain 's RWAs sind in einem Quartal schneller gewachsen als die meisten Blockchains in einem Jahr.

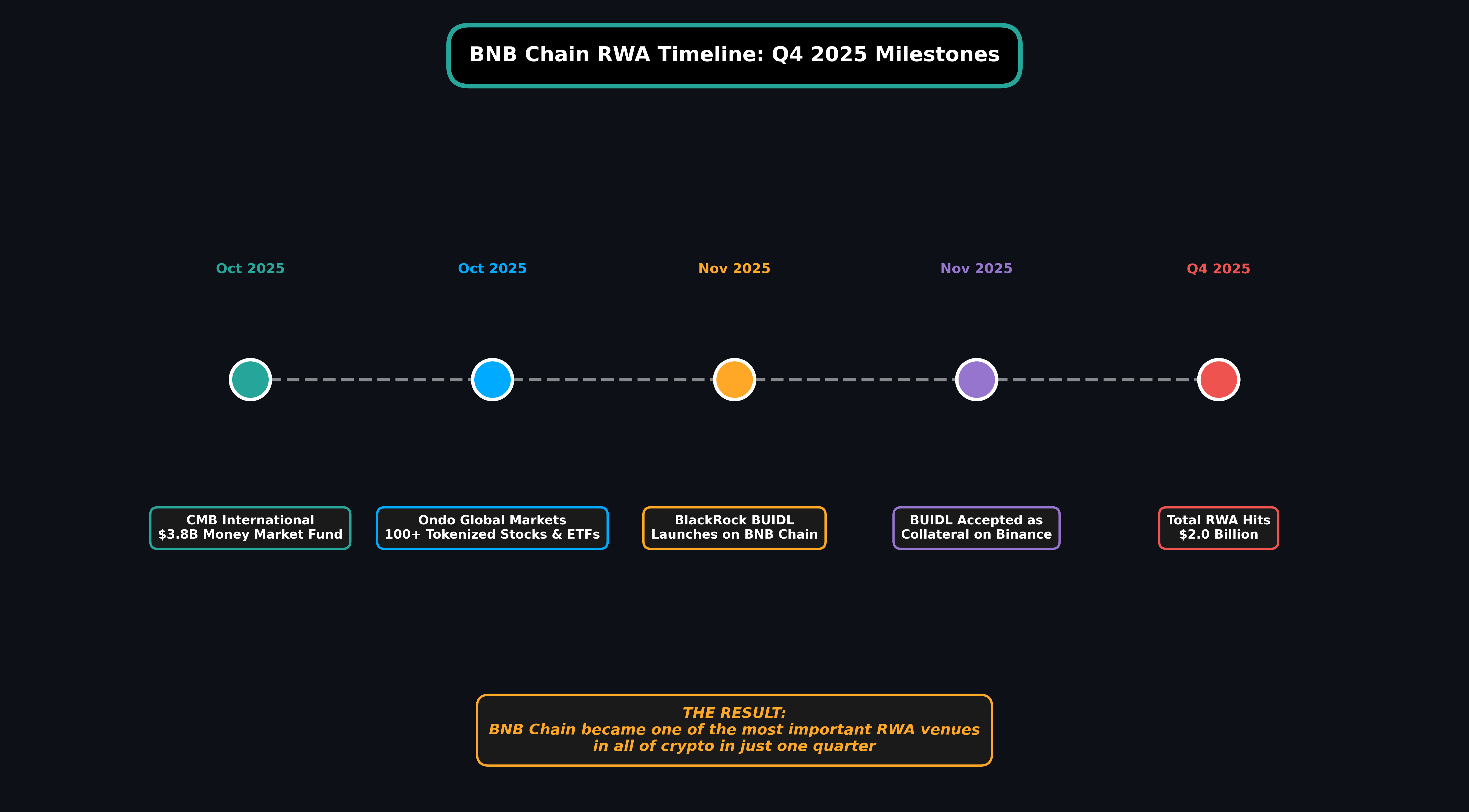

Was ist im Q4 passiert? (Die drei großen Starts)

1. CMB International: 3,8 Milliarden USD Geldmarktfonds (Oktober)

Wer: CMB International (Investitionsarm der China Merchants Bank)

Was: Ein 3,8 Milliarden USD tokenisierter Geldmarktfonds auf BNB Chain gestartet

Warum es groß ist: Dies ist eines der größten einzelnen RWA-Launches auf ANY Blockchain im Jahr 2025

Was ist ein Geldmarktfonds?

Denken Sie daran, dass es wie ein ultra-sicheres Sparkonto für Institutionen ist. Es hält kurzfristige Staatsanleihen und Unternehmensschuld. Super stabil, verdient ein wenig Rendite.

Warum es tokenisieren?

Jetzt, da 3,8 Milliarden USD 24/7 bewegt, sofort abgewickelt und mit DeFi-Protokollen integriert werden können, Dinge, die ein traditioneller Fonds nicht tun kann.

2. $ONDO : 100+ tokenisierte Aktien und ETFs (Oktober)

Wer: Ondo Global Markets

Was: Über 100 tokenisierte US-Aktien und ETFs auf BNB Chain gebracht

Beispiele:

Apple-Aktien

Tesla-Aktien

S&P 500 ETF

Nasdaq-Indexfonds

Warum es groß ist: Vorher waren die RWAs von BNB größtenteils "cash-ähnliche" Vermögenswerte (Stablecoins, Geldmärkte). Jetzt gibt es echte Eigenkapitalexposition on-chain.

Was das bedeutet:

Jeder, überall kann jetzt tokenisierte US-Aktien 24/7 halten, ohne einen traditionellen Broker zu benötigen.

3. BlackRock BUIDL: Institutioneller Geldmarktfonds (November)

Wer: BlackRock (weltweit größter Vermögensverwalter, über 10 Billionen USD)

Was: BUIDL auf BNB Chain gestartet, ein tokenisierter USD-Fonds, der durch US-Staatsanleihen gedeckt ist

Die große Nachricht: Binance akzeptierte BUIDL als Sicherheiten

Was das bedeutet:

Halte BUIDL (verdiene T-Bill-Rendite)

Nutze es als Sicherheiten auf Binance

Handel damit, nutze es, setze es ein

Warum es groß ist: Dies verbindet on-chain Vermögenswerte → zentrale Börsen → institutionelle Workflows. Es ist die Brücke, über die alle reden, die aber selten ausgeführt wird.

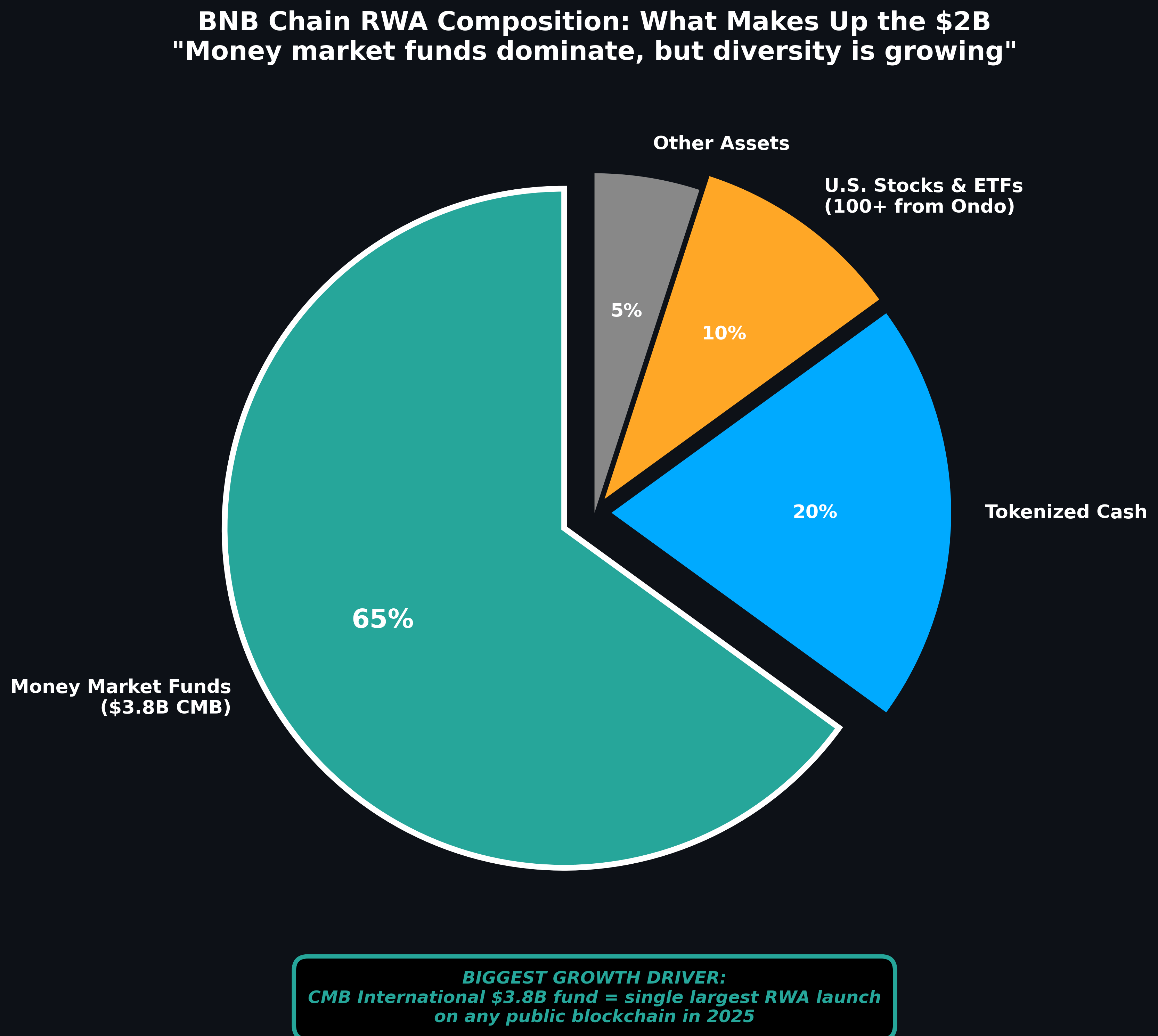

Was macht die 2 Milliarden USD aus?

Geldmarktfonds: 65% (1,3 Milliarden USD)

Vor allem der CMB 3,8 Milliarden USD Fonds. Sicher, stabil, renditestark.

Tokenisiertes Bargeld: 20% (400 Millionen USD)

Digitale Dollar, die durch echte Bankeinlagen gedeckt sind.

Aktien & ETFs: 10% (200 Millionen USD)

Ondos tokenisierte Aktien. Wachstumsrisiko.

Andere Vermögenswerte: 5% (100 Millionen USD)

Anleihen, Rohstoffe, strukturierte Produkte.

Der Wandel: Q3 waren 90% cash-ähnliche Vermögenswerte. Q4 fiel auf 65%, als Aktien und andere Vermögenswerte hinzukamen. Diese Diversität = gesünderes Ökosystem.

Warum haben Institutionen BNB Chain gewählt?

Gute Frage. #Ethereum hat mehr totale RWAs. #solana hat mehr Hype. Also warum BNB?

Grund 1: Geschwindigkeit + Kosten

BNB Chain Spezifikationen:

2.000+ Transaktionen pro Sekunde

Gebühren unter 0,10 USD

Finalität in Sekunden

Warum es wichtig ist: Wenn Sie mehr als 10 Millionen USD in einer einzigen Transaktion bewegen, sind Geschwindigkeit und niedrige Gebühren wichtig.

Grund 2: Binance-Integration

BNB Chain ist eng mit Binance integriert (der weltweit größten Krypto-Börse).

Beispiel: Die Akzeptanz von BlackRock BUIDL als Sicherheiten bei Binance schafft einen direkten Kreislauf:

Halte BUIDL on-chain

Nutze es auf Binance

Zurück on-chain abwickeln

Kein anderes Chain hat dieses Niveau an zentralisierter Börsenintegration.

Grund 3: Institutionen-freundlich

BNB Chain hat sich für Institutionen positioniert, nicht nur für DeFi.

Was Institutionen brauchen:

✅ Regulierungsklarheit

✅ Verwahrungslösungen

✅ Compliance-Infrastruktur

✅ Operative Unterstützung

BNB Chain hat all dies bereitgestellt.

Grund 4: Keine DeFi-Kultur

Ethereums RWA-Szene = DeFi-nativ (MakerDAO, Compound).

BNBs RWA-Szene = institutionell-nativ (Banken, Vermögensverwalter).

Andere Stimmung. Anderes Kapital.

Das größere Bild: BNB als Abwicklungsschicht

Was BNB Chain aufbaut:

Nicht "Ethereum, aber schneller."

Nicht "Solana, aber günstiger."

Eine institutionenfreundliche Abwicklungsschicht.

Die vier Säulen:

RWAs → Tokenisierte Vermögenswerte (2 Milliarden USD und wachsend)

Stablecoins → Schnelle, kostengünstige Abwicklungsinfrastruktur

Zahlungen → Real-World-Nutzung (Überweisungen, Handel)

Institutionelle Workflows → Integration mit CEXs und TradFi

Die Strategie:

Kombiniere diese, damit Institutionen tokenisieren, abwickeln, Liquidität nutzen und konform in einem Ort arbeiten können.

Was kommt als Nächstes?

Basierend auf dem Momentum des Q4, hier ist, was 2026 gestartet werden könnte:

Mehr Geldmarktfonds

Wenn CMB 3,8 Milliarden USD gemacht hat, werden andere folgen.

Unternehmensanleihen

Tokenisierte Schulden von Fortune 500 Unternehmen.

Immobilienfonds

Tokenisiertes Eigentum (passiert bereits auf anderen Chains).

Rohstoffe

Gold, Silber, Öl 24/7 handelbar.

Private Kredite

Institutionelle Kreditprodukte on-chain.

Der Netzwerk-Effekt: Mehr RWAs → Mehr Institutionen → Mehr Liquidität → Mehr RWAs (wiederholen).

Die Risiken (Echte Gespräche)

Lass uns nicht so tun, als wäre das perfekt.

Risiko 1: Zentralisierung

BNB Chain ist zentralisierter als Ethereum. Weniger Validatoren. Mehr Kontrolle durch Binance.

Für Institutionen: Das ist tatsächlich eine Eigenschaft (schnellere Entscheidungen, klare Verantwortlichkeit).

Für Puristen der Dezentralisierung: Rote Flagge.

Risiko 2: Regulierung

Tokenisierte Vermögenswerte leben in einer Grauzone. Wenn sich die Vorschriften ändern, könnte das Wachstum der RWAs stagnieren.

Risiko 3: Sicherheit

2 Milliarden USD in RWAs = 2 Milliarden USD, die Schutz brauchen. Ein großer Hack könnte die gesamte RWA-Erzählung zurücksetzen.

Risiko 4: Abhängigkeit von Binance

Der Erfolg von BNB Chain ist an den Erfolg von Binance gebunden. Wenn Binance Probleme hat, spürt BNB Chain das.

Was das für den BNB-Token bedeutet

Die Frage, die jeder stellt: Macht das BNB steigen?

Ehrliche Antwort: Es ist kompliziert.

Bullischer Fall:

Mehr RWAs = Mehr Transaktionen = Mehr Gebühren = Mehr BNB-Burns

Institutionelle Legitimität = Glaubwürdigkeit = Akzeptanz

Netzwerkeffekte = Mehr Nutzer = Mehr Nachfrage

Neutraler Fall:

RWAs erfordern nicht den Besitz von BNB (Institutionen nutzen die Chain, nicht das Token)

Die Gebührenerträge sind niedrig (auch bei hohem Volumen)

Token-Nutzen ist hauptsächlich nur für Gasgebühren

Meine Meinung:

Langfristig bullish, aber keine direkte Beziehung. RWA-Wachstum macht BNB Chain als Infrastruktur wertvoll. Das hilft dem BNB-Token, aber indirekt.

Die Quintessenz

Was passiert ist:

BNB Chain stieg in einem Quartal von 610 Millionen USD auf 2 Milliarden USD in RWAs.

Wie:

CMB International: 3,8 Milliarden USD Geldmarktfonds

Ondo: 100+ tokenisierte Aktien/ETFs

BlackRock: BUIDL-Start + Binance-Sicherheiten

Warum es wichtig ist:

BNB Chain ist jetzt ein erstklassiger RWA-Standort, der mit Ethereum um institutionelle Einsätze konkurriert.

Was ist als Nächstes:

Mehr Institutionen. Mehr Vermögensarten. Tiefere TradFi-Integration.

Das große Bild:

Während der Einzelhandel in Panik über den Bitcoin-Absturz war, bauten Institutionen stillschweigend Infrastruktur auf.

BNBs 2 Milliarden USD in RWAs beweisen, dass die "echte" Krypto-Geschichte nicht Meme-Münzen und Hebel ist.

Es sind langweilige Dinge wie tokenisierte Geldmärkte und BlackRock Treasury-Produkte.

Und diese langweiligen Dinge? Das ist es, was auf Billionen skaliert.

Schnelle Zusammenfassung (Wenn Sie nur einen Abschnitt lesen):

✅ BNB Chain erreichte 2 Milliarden USD in realen Vermögenswerten (RWAs) im Q4 2025

✅ Wachstum: +228% in einem Quartal, +555% in einem Jahr

✅ Drei große Starts: CMB (3,8 Milliarden USD Fonds), Ondo (100+ Aktien), BlackRock (BUIDL)

✅ Warum BNB? Geschwindigkeit, Binance-Integration, institutionenfreundlich, keine DeFi-Kultur

✅ Was kommt als Nächstes? Mehr Fonds, Anleihen, Immobilien, Rohstoffe

✅ Risiken: Zentralisierung, Regulierung, Sicherheit, Abhängigkeit von Binance

✅ Für den BNB-Token: Langfristig bullish, aber indirekte Beziehung

Was denkst du, ist 2 Milliarden USD nur der Anfang, oder wird das Wachstum der RWAs langsamer? Und macht das BNB Chain als institutionelles Spiel interessanter?

Lass es mich wissen.