当前市场表现分析

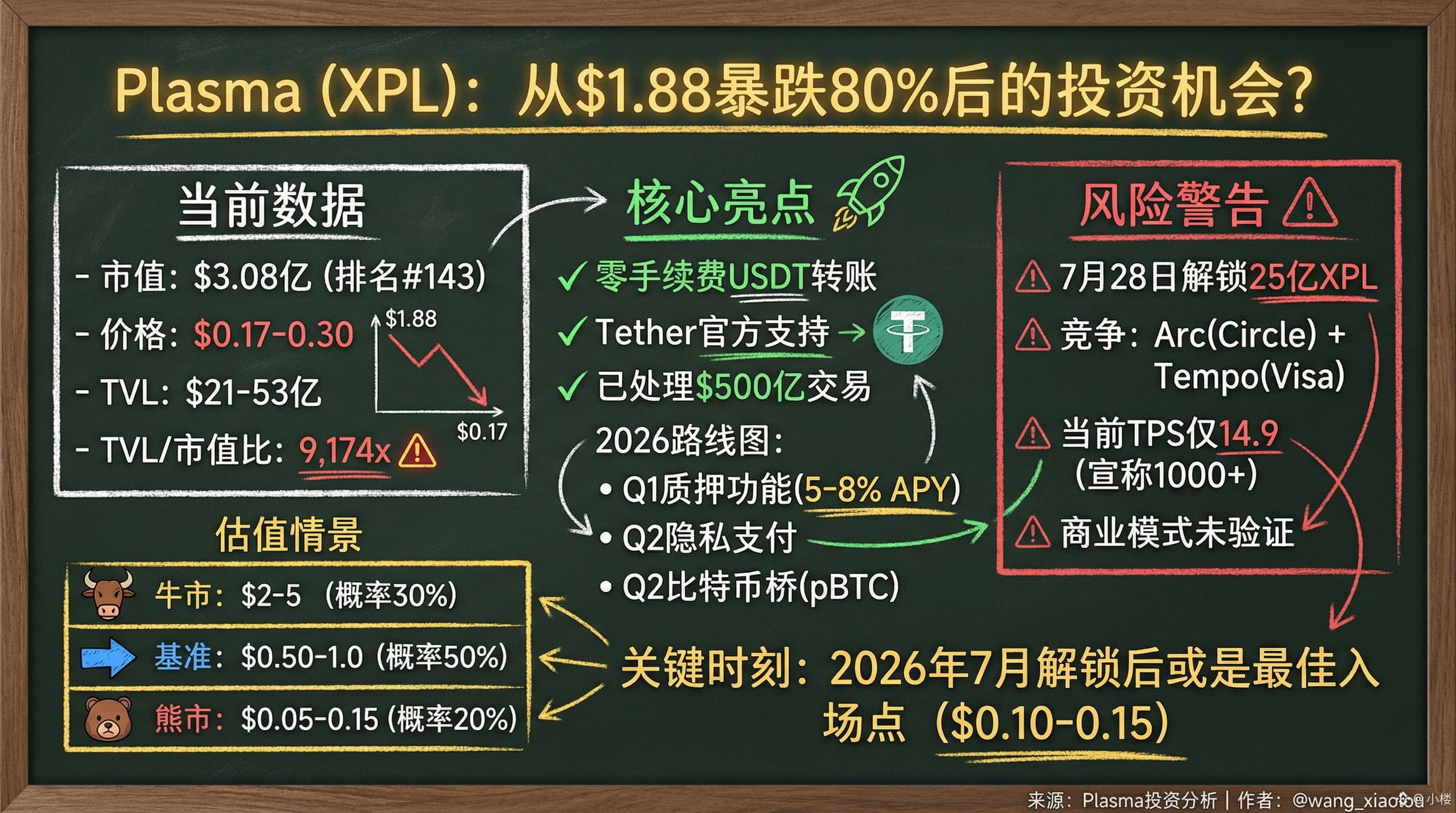

Plasma (XPL) 正经历着典型的新兴 L1 项目周期。从 2025 年 9 月主网上线时的 高点,价格已回落超过0.17-0.30 区间。这种剧烈波动背后,隐藏着值得深挖的投资逻辑。

价格历史与技术面

主网首日市值达 亿,峰值1.88

90 天内下跌 84%,创下 $0.17 新低

当前市值约 $3.08 亿,排名 #143

24 小时交易量 $6360 万,换手率 0.35(高于 ETH 的 0.15)

这种高换手率反映出市场对 XPL 的投机兴趣依然浓厚,但价格持续承压主要源于三大因素:加密市场整体进入“比特币季”(山寨币季节指数仅 19/100)、早期解锁带来的抛压,以及实际应用场景尚未完全展开。

TVL 与链上活跃度

尽管币价低迷,Plasma 的基本面数据却相当亮眼:

TVL 维持在 $21-53 亿之间(不同统计口径)

主要来自 Aave、Veda 等 DeFi 协议的借贷池

零手续费 USDT 转账累计处理超 $500 亿

日均 USDT 交易量约 4 万笔

值得注意的是,TVL/市值比高达 9,174,远超行业平均水平。这意味着要么市场严重低估了 XPL 的价值,要么 TVL 中存在大量“挖矿套利”资金,并非真实用户需求。

估值模型构建

基于 TVL 的估值比较

项目TVL市值TVL/市值比Plasma$21 亿$3.08 亿6.8xTRON$61 亿$150 亿0.4xSolana$80 亿$700 亿0.11x

如果 Plasma 的 TVL/市值比回归到主流 L1 的 0.5-1.0 倍区间,理论市值应在 亿,对应价格1.0-2.0。但这一估值需要两个前提:TVL 真实性验证 + 代币实际效用提升。

费用收入预测模型

Plasma 的商业模式存在悖论:零手续费 USDT 转账是核心卖点,但也意味着协议收入有限。目前主要收入来源:

非 USDT 交易的 gas 费(需支付 XPL)

未来计划的隐私交易功能

比特币桥接费用(2026 年上线)

假设 Plasma 捕获全球稳定币交易量的 1%(亿年),即使按2500 万。以 30 倍 PS 估值,合理市值约 亿,对应价格0.75。

同类项目估值倍数

从“稳定币专用链”赛道看:

Arc(尚未上线): Circle 支持,FDV 未知

Tempo(开发中): Visa 等机构参与

Plasma:已上线,Tether 深度绑定

Plasma 的先发优势明显,但面临 Circle 阵营的 Arc 和传统金融机构支持的 Tempo 的夹击。如果稳定币支付赛道总市值达 亿,占据100 亿,XPL 价格 $10。这是最乐观情景。

增长驱动因素

生态扩展带来的 TVL 增长

2026 年 Q1-Q2 的关键催化剂:

质押功能上线(Q1 2026):允许 XPL 持有者委托质押,年化收益 5-8%。这将锁定大量流通供应,减轻抛压。

第三方应用集成:零手续费 USDT 功能将开放给所有 dApp,而非仅限 Plasma 自有产品。

跨链桥扩展:已集成 NEAR Intents,连接 125+资产和 25+区块链。

Framework Ventures 联合创始人 Vance Spencer 公开表示:“Plasma 将在 2026 年成功”,并指出一波新产品即将发布。考虑到 Framework 领投了 万融资(估值5 亿),这番表态值得关注。

新功能上线的催化作用

路线图中的两大杀手锏:

隐私支付功能

允许隐藏交易金额和接收方

针对企业薪资、B2B 结算场景

保持监管合规性(可选择性披露)

这将打开万亿美元的企业支付市场。如果 Plasma 能说服 1000 家企业使用其隐私支付,按每家年处理 万计算,年交易量100 亿,以 0.1% 费率计算年收入 $1000 万。

比特币桥(pBTC)

信任最小化的 BTC 跨链方案

允许 BTC 作为 DeFi 抵押品

支持 BTC 支持的稳定币发行

当前 DeFi 中的 BTC 锁仓量约 亿(为主),如果的能抢占20 亿),按 2% 年化费用计算,可贡献 $4000 万收入。

稳定币市场整体增长红利

宏观利好:

美联储 2026 年降息至 3.5-3.75%,推动 $7.89 万亿货币市场资金流入风险资产

稳定币总市值从 亿增长至5000 亿(2026 年预测)

中美贸易协议稳定地缘政治风险

Plasma 作为“Tether 官方链”,在 USDT 生态中的地位类似于 Solana 之于 FTX(崩盘前)。Tether CEO Paolo Ardoino 直接参与 Plasma 开发,这种深度绑定既是优势也是风险。

风险因素评估

风险类型风险等级影响说明缓解措施竞争风险高Circle 的 Arc、Visa 支持的 Tempo 将在 2026 年上线,瓜分稳定币支付市场Plasma 需快速建立网络效应,绑定更多稳定币发行方(不仅 USDT)技术风险中隐私功能和比特币桥延迟或出现漏洞;当前 TPS 仅 14.9,远低于宣称的 1000+逐步上线新功能,进行充分审计;优化共识层性能监管风险中高稳定币监管收紧(如 MiCA 法规); Tether 本身面临合规审查支持多种稳定币,降低对 USDT 依赖;隐私功能保持可审计性市场风险高加密市场整体下行;比特币主导地位压制山寨币无法完全规避,建议分批建仓代币解锁高2026 年 7 月 28 日解锁 25 亿 XPL(总供应量 25%),价值约 $4-5 亿质押激励、EIP-1559 式销毁机制(计划中)

代币解锁详解

这是最大的悬顶之剑:

解锁时间表

2026 年 1 月 25 日:8890 万 XPL(生态基金)

2026 年 7 月 28 日:25 亿 XPL(团队+投资人+美国公售参与者)

此后每月:约 1.06 亿 XPL 线性释放

7 月的“悬崖解锁”相当于当前流通量(18 亿)的 139%,如果没有足够的买盘承接,价格可能再跌 50-70%。历史数据显示,XPL 在首次解锁后 90 天内就下跌了 84%。

缓解措施的有效性存疑

质押锁仓:需要提供 8%+年化收益才能吸引持有者,这会增加通胀压力

费用销毁:当前交易量下,销毁量微不足道

协议回购:团队未披露回购计划

投资建议与展望

短期(3-6 个月):谨慎观望

不建议现价重仓的理由:

1 月 25 日即将解锁 8890 万 XPL,短期供应压力

质押功能尚未上线,缺乏锁仓激励

比特币主导市场,山寨币季节未到

可考虑小仓位布局的信号:

XPL 跌破 $0.15(相对安全边际)

质押功能上线且 APY>10%

TVL 突破 $30 亿且日活跃地址>10 万

中期(6-12 个月):高风险高回报

关键时间节点:

2026 年 Q2:隐私功能和比特币桥上线

2026 年 7 月 28 日:最大解锁事件

2026 年 Q3-Q4:解锁后的价格筑底期

投资策略:

7 月解锁前减仓或清仓,避开抛压

解锁后 1-2 个月,若价格跌至 $0.10-0.15,可分批抄底

目标价 $0.50-0.80(假设新功能成功上线)

长期(1-3 年):取决于赛道地位

牛市情景(概率 30%):

Plasma 成为稳定币支付的事实标准

TVL 达 $100 亿+,日交易量 100 万笔+

隐私支付和 BTC 桥带来可观收入

目标价:(市值200-500 亿)

基准情景(概率 50%):

Plasma 与 Arc、Tempo 三分天下

TVL 稳定在 $30-50 亿

代币主要用于质押,实际效用有限

目标价:(市值50-100 亿)

熊市情景(概率 20%):

竞争对手抢占市场,Plasma 边缘化

Tether 监管风险传导至 Plasma

技术漏洞或安全事件

目标价:(市值5-15 亿)

关键指标监控建议

建立以下指标的追踪仪表盘:

链上指标

日活跃地址(当前约 5000,目标>50000)

USDT 转账笔数(当前 4 万/天,目标>20 万/天)

非 USDT 交易占比(反映生态多样性)

质押率(上线后,目标>30%)

财务指标

TVL 真实性(剔除循环借贷)

协议收入(gas 费+未来功能费用)

收入/市值比(对标 TRON 的 0.15)

市场指标

交易所持仓量(高=潜在抛压)

巨鲸地址动向(前 10 地址持仓占比)

社交媒体情绪(Twitter、Reddit 讨论热度)

入场时机与仓位管理

激进型投资者(风险承受能力强):

当前价位($0.17-0.30):10% 仓位试探

跌至 $0.12-0.15:加仓至 30%

7 月解锁后跌破 $0.10:加仓至 50%

止损线:$0.08(认赔离场)

稳健型投资者(追求风险收益平衡):

等待 7 月解锁后的价格稳定(8-9 月)

确认质押功能运行良好,APY>8%

确认新功能上线无重大 bug

建议仓位:总资产的 5-10%

保守型投资者(低风险偏好):

不建议参与,或等待 2027 年牛市确立后再考虑

若必须参与,仅配置 1-3% 仓位

优先选择已盈利、市值>$100 亿的 L1 项目

结论

Plasma (XPL) 是一个典型的“高 Beta”投资标的:基本面有亮点(零手续费 USDT、Tether 背书、创新路线图),但风险同样突出(巨额解锁、激烈竞争、商业模式未验证)。

适合投资 XPL 的人群:

看好稳定币支付赛道长期发展

能承受 50-80% 的短期波动

有时间密切跟踪项目进展

理解并接受“归零风险”

不适合投资 XPL 的人群:

寻求稳定收益的投资者

无法承受本金大幅亏损

没有时间研究复杂的代币经济学

对加密货币监管前景悲观

最终建议:等待 7 月解锁后的价格反应,再做决策。如果 Plasma 能在解锁后稳住价格,并在 Q3-Q4 交付隐私和 BTC 桥功能,那么 $0.10-0.15 的价位将是极具吸引力的入场点。反之,若解锁后价格崩盘且团队无有效应对,则应果断止损。

记住:在加密货币投资中,活下来比跑得快更重要。Plasma 的故事才刚刚开始,2026 年将是决定其命运的关键一年。